ちょく

ちょく投資歴18年でFP2級のちょくです。

僕は新NISAの積立投資をSBI証券でしています。

みずほ銀行で新NISAを始めるか迷ったとき、悪評判やデメリットが気になりますよね。

僕もSBI証券で口座開設する前は、銀行のNISAとも比較したので気持ちが分かります。

この記事では、みずほ証券のデメリット・メリット、みずほ銀行とネット証券の取扱銘柄の比較など解説しました。

この記事を読み終わる頃には、あなたがみずほ銀行で新NISAを始めるべきかどうかが分かり、あなたに合った金融機関で新NISAの口座開設ができますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

この記事からわかること

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

【やばい理由】みずほ銀行で新NISAの悪い評判!デメリットは何?

みずほ銀行で新NISAの悪い評判やデメリットは7つです。

ちょく

ちょくデメリットについてよく理解しておきましょう。

取り扱っている銘柄が少ない

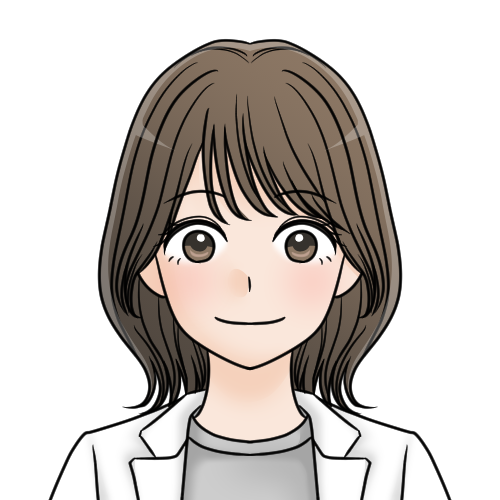

新NISA対象 投資信託銘柄数 比較表

2024年6月4日の調査時点

みずほ銀行の新NISA対象の投資信託取扱銘柄数は、ネット証券に比べると圧倒的に少ないです。

投資信託銘柄数で比較すると、ネット証券はみずほ銀行の約10倍も銘柄を取り扱っています。

ようこ

ようこゆうちょ銀行の65銘柄に比べると、みずほ銀行の方が121銘柄と多いわ。

私の周りはみずほ銀行で積立NISAを始めた人多数。

もちろんネット証券が手数料低いとか商品数多いと理解?してるみたい?だけど。

やっぱり自分で商品選択したり、管理するのはハードル高いのかな~

変わらず節約や将来に向けた話を嫌がる人も多いし🤔

リアルではまだまだ投資してる人は少ない印象。

引用|kora☺️✨(@komi123456789)午後2:42 · 2023年9月24日

ボッチ

ボッチみずほ銀行のつみたて投資枠対象は14銘柄しかないよ。

投資信託の信託報酬(手数料)が高い

新NISA対象投資信託 信託報酬が最低と最高銘柄一覧表

| 金融機関名 | 項目 | 最低銘柄 | 最高銘柄 |

|---|---|---|---|

| 取扱銘柄名 | たわらノーロード S&P500 | GS 日本小型株ファンド | |

| 信託報酬 | 0.09372% | 2.178% | |

| 取扱銘柄名 | つみたて日本株式(TOPIX) | マニュライフ・カナダ株式ファンド |

| 信託報酬 | 0.198% | 1.947% | |

| 取扱銘柄名 | 三井住友TAM-SMT iPlus 全世界株式 (愛称:つみたてインデックスプラス・オール・カントリー) | 三菱UFJ-J・エクイティ (愛称:K2000) |

| 信託報酬 | 0.055% | 3.41%以内 | |

| 取扱銘柄名 | SMT iPlus 米国株式 【愛称】つみたてインデックスプラス・アメリカ | CAMベトナムファンド |

| 信託報酬 | 0.055% | 2.618% | |

| 取扱銘柄名 | SMT iPlus 全世界株式 (愛称:つみたてインデックスプラス・オール・カントリー) | J・エクイティ (愛称:K2000) |

| 信託報酬 | 0.055% | 最大3.41% |

2024年6月4日の調査時点

※信託報酬(運用管理費用)とは、投資ファンドの運用・管理にかかる費用です(年率・税込で表示)。

みずほ銀行では、ネット証券が扱う1番安い信託報酬の銘柄を取り扱っていません。

上表の通り、みずほ銀行で信託報酬が1番安い商品は約0.09%です。

ネット証券会社の1番信託報酬が安い商品0.055%に比べると1.6倍あります。

ちょく

ちょくゆうちょ銀行の信託報酬が1番安い商品は約0.2%だから、それに比べるとみずほ銀行は安いですね。

たまたまみずほ銀行のNISAのサイトを開いたから試しにつみたて投資枠の投資信託を上から順番に見てみたら、信託報酬の高さにびっくり。

0.143%、0.902%、1.65%、…

こんなの誰も買うかって思うけど、2年前の無知な自分が興味本位で銀行でNISAの相談をしたら、ぼったくり投資信託買っちゃうんだろうな。

引用|とき|20代×インデックス&高配当株(@tokichan_blog)午前8:11 · 2024年1月11日

聞く耳は…😅

リアル友達とお金の話すると、もう何も話したくないってなる子が一定数いる。

みずほ銀行対面でNISA始めたって聞いて、手数料高いからネットのが良いよと伝えたんだけど、マイナスにならなきゃ良いって言われてこりゃ無理だと悟る。

ちなみに何の銘柄買ってるかも把握してなかった様子💦

引用|くもここ🏠(@kumo_koko)午前6:00 · 2023年9月26日

信託報酬が数パーセントちがうと、将来もらえる金額が数十万円も変わってくる場合があるわ。

投資信託の定額・定率売却ができない

みずほ銀行では、投資信託の定期売却サービスがありません。

ネット証券によっては独自のサービスして、保有している投資信託を毎月決まった金額や決まった率だけ売却し換金できる「定期売却サービス」があります。

ボッチ

ボッチ積み立てた資産は、自分で計画的に取り崩す必要があるんだね。

成長投資枠は取引手数料のかかる銘柄がある

みずほ銀行では、成長投資枠で取引手数料が発生する銘柄があります。

たとえば大和アセットマネジメントの「ダイワ日本国債ファンド(年1回決算型)」であれば、購入時に0.55%(税込)手数料が発生します。

最近、ウェルスナビやみずほ銀行のNISA、ほけんの窓口のCM多いけど、手数料取られますよ。

手数料以上のリターンを見込めることは無いし、その手数料分マイナスからスタートですよ。

意外と自ら貧乏谷へ進んでる人多いんですねw

引用|masaki(@snakeman__)午後9:16 · 2024年5月5日

みずほ銀行がやってる新NISAのCM、情弱狙って高額手数料ふんだくってやろうという銀行の姿勢が見て取れて良い。

引用|しば(@Shibe_Mix)午前11:10 · 2023年12月25日

成長投資枠で個別株式やETFに投資できない

みずほ銀行では、成長投資枠で個別株式やETFなどへの投資はできません。

みずほ銀行の成長投資枠では、投資信託のみ購入できます。

ようこ

ようこネット証券の成長投資枠では年間240万円を上限額として、国内外の個別株式・ETF(上場投資信託)など幅広い商品に投資できるわ。

みずほ証券ネット倶楽部はサービス時間がある

みずほ証券ネット倶楽部は、24時間365日利用できません。

ログイン・売買注文・投信積立申込・入出金など、利用できるサービスによって時間がちがいます。

必要なサービスの利用時間を、取引前に確認するのが大切です。

みずほ証券ネット倶楽部はメンテナンスで連休の間、使えないようでした。

みずほダイレクト(みずほ銀行)はログインできましたが、外貨預金の手続きは 銀行営業日のみ なのですね。

引用|7k1ptt(@Use_Sir_Name)午前8:43 · 2022年1月8日

ボッチ

ボッチみずほ銀行の場合、ログインが出来ない翌朝2時~6時の間はすべてのサービスが休止となるよ。

ネット証券よりポイント還元率が低い

みずほ銀行とネット証券のポイント還元率を比較すると、ネット証券の方が圧倒的に高いです。

たとえばSBI証券×三井住友カード プラチナプリファードは、積立金額に応じて最大5.0%ポイントが還元されます。

みずほ銀行では、ネット証券のような積立金額に応じたポイント還元はありません。

ちょく

ちょくみずほ銀行では投信積立で毎月合計1万円以上引き落しなどの取引条件を満たすと、みずほマイレージクラブの「うれしい特典(ATM時間外手数料無料など)」が受けられます。

楽天

「ポイント還元で実質無料!」みずほ銀行

引用|お侍さん(@ZanEngineer)午後1:30 · 2021年9月8日

「引き出し不可で預金残高実質無料!」

独自のキャッシュバックプラン(初回購入月から18ヵ月間、購入時手数料相当額、上限有り)もあるわ。

【好評判】みずほ銀行で新NISAのメリット

みずほ銀行で新NISAのメリットは6つです。

- 対面の窓口で相談できる

- 口座開設などの手続きが簡単

- 投資信託の銘柄数が14種類と少なく迷わない

- 全国に支店が多く安心して利用できる

- 積立投信キャッシュバックプランがある

- 毎月合計1万円以上の積立でATM時間外手数料が0円

ボッチ

ボッチみずほ銀行はメリットも多いんだね。

対面の窓口で相談できる

みずほ銀行は窓口で、新NISAの相談に乗ってもらえます。

みずほ銀行ではフリーダイヤルやオンラインでの相談もできますが、全国に約500店舗あるお近くの窓口で直接相談できるのがメリットです。

投資に不安がある初心者の方にとっては、知識が豊富なスタッフからアドバイスを受けられるのは大きな安心感につながります。

これは本当にそう。

積み立てNISAならなにも知識いらないので、まずは勇気を持って近くの金融機関に相談すればok!僕はみずほ銀行でやってます!

引用|しょう@生活に役立つお得情報まとめ(@oyakudachi_sho)午後6:36 · 2021年12月21日

秋葉原でどこからともなくやってくる方からの儲かりますよ的な話を聞くくらいならIT音痴のみずほ銀行に通帳と印鑑(その通帳で使ってるやつ)と本人確認の公的証明書を持って行きNISAや投資信託の相談や話を聞いてたほうがよっぽど健全で前向き(´ω`)

引用|✴️フクはれ ⁽⁽◝( •௰• )◜⁾⁾(@harufuku3215)午後2:17 · 2022年2月5日

ちょく

ちょく対面での親身な相談体制はうれしいですね。

口座開設などの手続きが簡単

みずほ銀行を普段利用している方は、NISAの口座開設が簡単にできます。

みずほ銀行の普通預金口座をもっていれば、マイナンバーなど本人確認書類があればスムーズにNISA口座の開設手続きができるからです。

インターネットで手続きする場合は、必要事項の入力や銘柄の選択に約10分、本人確認画像のアップロードに約5分で開設できます。

みずほ銀行でnisa口座開設に来ている美女がいる

信頼のみずほなのか?

初めてのnisa口座開設みたい

積立nisaに関心あるのが今の新社会人なのだろうか

いいことですね

お金の勉強しましょう

引用|Kamikihara Koichiro(@guangyilang)午後1:45 · 2023年4月3日

ようこ

ようこ投資初心者の方でも、スムーズにNISA口座を開設して投資を始められるわ。

投資信託の銘柄数が14種類と少なく迷わない

新NISA対象 投資信託銘柄数 比較表

2024年6月4日の調査時点

みずほ銀行では、投資信託の銘柄数が14種類と厳選されていて迷いません。

投資初心者の方にとって選択肢が多すぎると、どの銘柄を選べばいいか迷ってしまいます。

新NISAで投資を始めたいけれど数多い投資信託の中から選ぶのが不安な方は、みずほ銀行で新NISAを検討するといいでしょう。

ボッチ

ボッチ選択の負担を減らして、スムーズに投資を始められるね。

カード再発行してもらうついでに新NISAの確認を少しやっておいた。

まだみずほ銀行の新NISAの対応銘柄一覧は準備が終わってないらしく発表されてないらしい。

表に出てないが決まってる物はあるという事で現在所有の主力銘柄の確認をしてもらって新NISAでもあるという事は判明。

おっけー

引用|隠居おっさん(@mk2Take)午後4:16 · 2023年9月21日

全国に支店が多く安心して利用できる

みずほ銀行は、全国に支店があるメガバンクなので安心です。

自宅や職場など身近な場所で気軽に相談したい方には、みずほ銀行の新NISAが合うでしょう。

みずほ銀行、自分は第一勧業銀行時代からお世話になっとる。

最近はNISAで相談に乗ってもらった。

みなさん本当に親切。

数度にわたるATM障害は残念。

でも、みずほを応援する。

地元にある唯一の都市銀行でもあるし

引用|nobv933(@nobu933)午前1:23 · 2021年3月7日

ちょく

ちょく都市部だけでなく地方在住の方にも、利用しやすい銀行です。

積立投信キャッシュバックプランがある

みずほ銀行では、独自の「積立投信キャッシュバックプラン」があります。

積立投信キャッシュバックプランはNISA口座で積立投資信託を購入すると、購入時に支払った手数料の一部がキャッシュバックされるお得なプランです。

積立金額や銘柄によりますが、最大で月額10万円分の購入時手数料相当額が、初回購入月から18ヵ月間キャッシュバックされます。

ようこ

ようこ投資信託の手数料を抑えて、運用コストを減らせるわ。

毎月合計1万円以上の積立でATM時間外手数料が0円

みずほ銀行の新NISAは、毎月合計1万円以上の積立を行えばATMの時間外手数料が0円になります。

銀行のATM時間外手数料は、一般的に手数料がかかるのでお得です。

毎月ATM時間外に数回利用する場合、年間で数千円の出費となる場合もあります。

ボッチ

ボッチATMの時間外手数料が気になる方は、みずほ銀行で新NISAを検討するといいね。

みずほ銀行とネット証券の新NISA取扱銘柄を比較

みずほ銀行とネット証券の新NISA取扱銘柄の比較表は下記の通りです。

みずほ銀行とネット証券の取扱銘柄 比較表

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| たわらノーロード 全世界株式(みずほ) | 0.1133% | 23,497円 | 431億円 | 1.30 | 13.76 | ||

| eMAXIS Slim全世界株(オール・カントリー) | 0.05775% | 25,213円 | 34,639億円 | 1.31 | 13.73 | ||

| たわらノーロード S&P500(みずほ) | 0.09372% | 15,556円 | 331億円 | 3.51 (1年) | 13.24 (1年) | ||

| eMAXIS Slim米国株式(S&P500) | 0.09372% | 29,833円 | 46,306億円 | 3.51 (1年) | 13.25 (1年) | ||

| たわらノーロード 先進国株式(みずほ) | 0.09889% | 32,952円 | 5,848億円 | 1.34 | 14.89 | ||

| eMAXIS Slim 先進国株式インデックス | 0.09889% | 30,581円 | 7,512億円 | 1.34 | 14.88 | ||

| たわらノーロード 日経225(みずほ) | 0.143% | 22,870円 | 1,616億円 | 0.76 | 15.79 | ||

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 18,634円 | 1,031億円 | 0.77 | 15.79 | ||

| つみたて8資産たわらノーロード バランス(標準型)(みずほ)均等バランス | 0.143% | 13,197円 | 249億円 | 0.28 | 7.55 | ||

| eMAXIS Slim バランス(8資産均等型) | 0.143% | 16,538円 | 2,786億円 | 0.99 | 8.32 |

2024年6月4日の調査時点

※シャープレシオ = 数値が高いほど投資効率が良い。標準偏差 = 数値が高いほど価格変動が大きい。

ボッチ

ボッチ各銘柄について詳しく解説するね。

- たわらノーロード 全世界株式(みずほ)とeMAXIS Slim 全世界株式(オール・カントリー)

- たわらノーロード S&P500(みずほ)とeMAXIS Slim 米国株式(S&P500)

- たわらノーロード 先進国株式(みずほ)とeMAXIS Slim 先進国株式インデックス

- たわらノーロード 日経225(みずほ)とeMAXIS Slim 国内株式(日経平均)

- つみたて8資産たわらノーロード バランス(標準型)(みずほ)均等バランスとeMAXIS Slim バランス(8資産均等型)

ちょく

ちょくみずほ銀行の取扱銘柄はネット証券でも取り扱っているので、ネット証券の同タイプ銘柄と比較してみました。

たわらノーロード 全世界株式(みずほ)とeMAXIS Slim 全世界株式(オール・カントリー)

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| たわらノーロード 全世界株式(みずほ) | 0.1133% | 23,497円 | 431億円 | 1.30 | 13.76 | ||

| eMAXIS Slim全世界株(オール・カントリー) | 0.05775% | 25,213円 | 34,639億円 | 1.31 | 13.73 |

2024年6月4日の調査時点

上表の通りeMAXIS Slim 全世界株式(オール・カントリー)の方が、純資産総額が約80倍、信託報酬は約半分です。

投資効率や価格変動リスクは同レベルなので、eMAXIS Slim全世界株(オール・カントリー)をおすすめします。

たわらノーロード S&P500(みずほ)とeMAXIS Slim 米国株式(S&P500)

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| たわらノーロード S&P500(みずほ) | 0.09372% | 15,556円 | 331億円 | 3.51 (1年) | 13.24 (1年) | ||

| eMAXIS Slim米国株式(S&P500) | 0.09372% | 29,833円 | 46,306億円 | 3.51 (1年) | 13.25 (1年) |

2024年6月4日の調査時点

上表の通りeMAXIS Slim 米国株式(S&P500)の方が、基準価額は高いものの純資産総額が約140倍、信託報酬は同率です。

投資効率や価格変動リスクは同レベルなので、eMAXIS Slim 米国株式(S&P500)をおすすめします。

たわらノーロード 先進国株式(みずほ)とeMAXIS Slim 先進国株式インデックス

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| たわらノーロード 先進国株式(みずほ) | 0.09889% | 32,952円 | 5,848億円 | 1.34 | 14.89 | ||

| eMAXIS Slim 先進国株式インデックス | 0.09889% | 30,581円 | 7,512億円 | 1.34 | 14.88 |

2024年6月4日の調査時点

上表の通りeMAXIS Slim 先進国株式インデックスの方が、純資産総額が約1.3倍、信託報酬は同率です。

投資効率や価格変動リスクは同レベルなので、eMAXIS Slim 先進国株式インデックスをおすすめします。

たわらノーロード 日経225(みずほ)とeMAXIS Slim 国内株式(日経平均)

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| たわらノーロード 日経225(みずほ) | 0.143% | 22,870円 | 1,616億円 | 0.76 | 15.79 | ||

| eMAXIS Slim 国内株式(日経平均) | 0.143% | 18,634円 | 1,031億円 | 0.77 | 15.79 |

2024年6月4日の調査時点

上表の通りeMAXIS Slim 国内株式(日経平均)の方が、基準価額が約8割と安い分、純資産総額も約6割と少ないです。

また信託報酬は同率で、投資効率や価格変動リスクは同レベルでした。

基準価額が安くお買い得感のある商品と比較して選べる、eMAXIS Slim 国内株式(TOPIX)をおすすめします。

つみたて8資産たわらノーロード バランス(標準型)(みずほ)均等バランスとeMAXIS Slim バランス(8資産均等型)

| 銘 柄 | みずほ銀行 | ネット証券 | 信託報酬 (手数料) | 基準価額 | 純資産総額 | シャープレシオ (3年) ※ | 標準 偏差 (3年) ※ |

|---|---|---|---|---|---|---|---|

| つみたて8資産たわらノーロード バランス(標準型)(みずほ)均等バランス | 0.143% | 13,197円 | 249億円 | 0.28 | 7.55 | ||

| eMAXIS Slim バランス(8資産均等型) | 0.143% | 16,538円 | 2,786億円 | 0.99 | 8.32 |

2024年6月4日の調査時点

上表の通りeMAXIS Slim バランス(8資産均等型)の方が、純資産総額が11倍、信託報酬は同率です。

価格変動リスクは同レベルですが、投資効率は約3.5倍のeMAXIS Slim バランス(8資産均等型)をおすすめします。

新NISAにみずほ銀行とネット証券はどっちがおすすめ?

新NISAをはじめるなら、みずほ銀行とネット証券どっちがおすすめかは人によって変わります。

みずほ銀行で新NISAがおすすめの人

みずほ銀行で新NISAがおすすめの人は、下記のような人です。

みずほ銀行はこんな人におすすめ!

- ①みずほ銀行に普通預金口座がある人

- ②ネット環境が整っていない人

- ③運用をお任せしたい人

- ④窓口で相談したい人

- ⑤みずほ銀行で一元管理したい人

みずほ銀行の普通預金口座を日頃から利用している人や、投資初心者で投資信託の運用を窓口で相談しながら決めたい人にはみずほ銀行をおすすめします。

近くにみずほ銀行があれば、窓口で相談できるのは安心です。

投資信託は厳選されていて数が少ないので、迷わず選べます。

ちょく

ちょくみずほ銀行の普通預金口座に資産が十分ある人は、みずほ銀行がいいでしょう。

ただしネット証券は手数料が安くポイントもつくから、将来的に数十万円以上の差が出てしまう場合があるわ。

ネット証券で新NISAがおすすめの人

ネット証券で新NISAがおすすめの人は、下記のような人です。

ネット証券はこんな人におすすめ!

- ①手数料を最小限に抑えたい人

- ②豊富な投資信託から自分に合った銘柄を見つけたい人

- ③最低金額100円という少額から積立投資を始めたい人

- ④ポイントを効率的に貯めたい人

- ⑤パソコンやスマホで手軽に積立設定したい人

ネット証券は手数料の安い銘柄が多く、豊富な取扱銘柄から自分に合う商品を見つけられます。

ネット証券はクレジットカード決済(クレカ積立)や、投資信託の保有でポイントが貯まる所もあるのが魅力的です。

運用コストを低く抑えて、長期的に効率よく資産を増やしたい人におすすめします。

ボッチ

ボッチ新NISAで投資できる銘柄数は、みずほ銀行に比べるとネット証券の方が圧倒的に多いよ。

ネット証券はオンライン上で、画面の操作・設定方法などのサポートもあるから安心です。

新NISAにおすすめネット証券3社

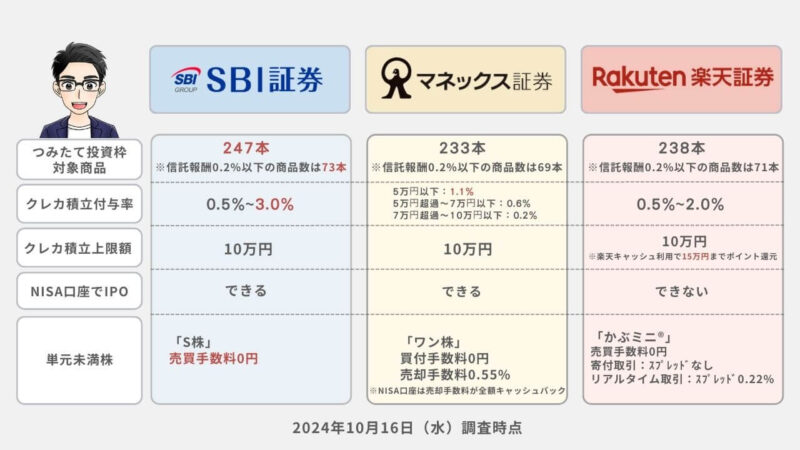

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ下画像を見ると、2024年1~7月の口座開設数や買付額は2023年1~7月の2倍以上だね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社 10 社・2024 年7月末時点)

ようこ

ようこネット証券の口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

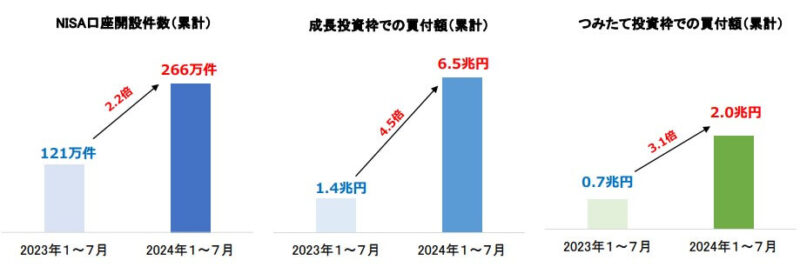

SBI証券|投資経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

247本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「景品総額 1 億円!? SBI 証券 NISA 応援キャンペーン」は、条件達成をされた方全員にもれなく 2,000 円、抽選で1,000 名様に 500 円相当のデジタルギフト、抽選で現金最大10万円をゲットできます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声を見る

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

233本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大5.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

現在NISA口座でのクレカ積立のポイント還元率が最大2.2%にアップ中!

| 通常のポイント還元率 | 期間中のポイント還元率 | |

|---|---|---|

| 2023年10月以降に マネックス証券のNISA口座を開設した方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:1.1% 50,001~70,000円:1.6% 70,001~100,000円:2.0% (通常のポイント還元と合わせて、2.2%) |

| 2023年9月までに マネックス証券のNISA口座をお持ちの方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:0.4% 50,001~70,000円:0.9% 70,001~100,000円:1.3% (通常のポイント還元と合わせて、1.5%) |

マネックス証券では2023年10月以降にNISA口座を開設した場合、クレカ積立のポイント還元率が最大2.2%にアップします。

2023年10月以降にマネックス証券のNISA口座を開設した方は、かなりお得ですね。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

238本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用すれば、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、新NISAのつみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声を見る

※僕の知人に直接話を聞かせてもらいました。

【最悪】みずほ銀行が破綻して潰れる可能性はある?

ようこ

ようこみずほ銀行が破綻して潰れる可能性はあるか解説するわ。

- みずほ銀行が破綻して潰れる可能性

- みずほ銀行が潰れたら新NISAで積立したお金はどうなる?

- 新NISAで積立したお金と預金はそれぞれ別々で補償される?

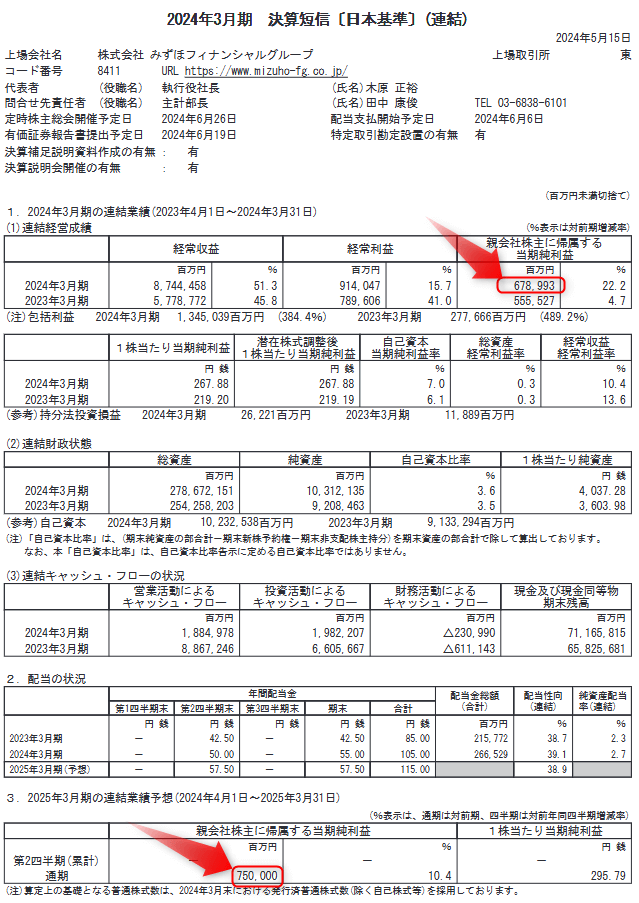

みずほ銀行が破綻して潰れる可能性

2024年6月時点では、みずほ銀行の破綻する可能性は極めて低いと考えられます。

みずほFGは2025年3月期の純利益は前期比10%増の7500億円を見込み、2024年3月期の連結純利益は前の期比22%増の6789億円だったので破綻して潰れる可能性はほぼありません。

引用|みずほFG:最新IR資料

ちょく

ちょく2003年3月期のみずほFG発足以来、本業のもうけを示す業務純益は初めて1兆円台に乗りました。

みずほ銀行が潰れたら新NISAで積立したお金はどうなる?

みずほ銀行や証券会社が破綻しても、新NISAで投資した金融資産は守られる仕組みになっています。

投資信託には「分別保管」という制度があり、自社の資産と投資家のお金を分けて管理しているからです。

万が一みずほ銀行が破綻しても、保有していた投資信託などの金融資産はその時の基準価額で換金するか、別の販売会社に移管して移管先の販売会社で引き続き取引できます。

ようこ

ようこ基本的にNISAで投資したお金は、破綻しても戻ってくるから心配しなくて大丈夫よ。

新NISAで積立したお金と預金はそれぞれ別々で補償される?

みずほ銀行に預けている預金と、新NISAで積立したお金は別々に補償されます。

みずほ銀行に預けている預金は「預金保険制度」により補償され、新NISAで積立したお金は分別保管で補償されるからです。

銀行預金は、預金保険制度によって1金融機関あたり1人1,000万円までとその利息が補償されます。

ボッチ

ボッチ新NISAで積立したお金と預金は、それぞれ別の制度で保護されているんだね。

みずほ銀行からネット証券へNISA口座を変更する方法

みずほ銀行からネット証券へNISA口座を変更する方法を解説します。

ようこ

ようこNISA口座は金融機関の変更ができるわ。

みずほ銀行のNISA口座を解約する方法

みずほ銀行のNISA口座を解約する方法は、NISA口座の支店によって異なります。

インターネット支店(支店番号「560」の支店)の場合、みずほダイレクトヘルプデスク([通話料無料]0120–3242–99[5])に電話で解約を申し込み、後日届け出住所宛てに手続書類が送られてくるのでこれを返送すれば完了です。

インターネット支店以外の場合、近くのみずほ銀行店舗の窓口にて解約手続をします。

ちょく

ちょく窓口に持参するものは下記の通りです。

- お届け印

- 本人確認書類(運転免許証・パスポートなど)

- 個人番号確認書類(マイナンバー)

- キャッシュカード(指定預金口座が印鑑レス口座の人)

ボッチ

ボッチ1週間程度でNISA口座の廃止に関する通知書(普通郵便)が届くよ。

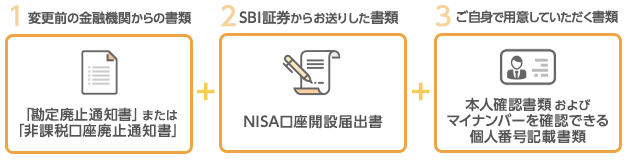

みずほ銀行からネット証券へNISA口座を変更する方法

みずほ銀行から郵送される「非課税管理勘定廃止通知書」または「非課税口座廃止通知書 (NISA口座に残高がない場合)」をネット証券に提出して手続きしましょう。

NISA口座変更の受付期間は、変更を希望する年の前年の10月1日から変更する年の9月30日までです。

変更元(みずほ銀行)と変更先(証券会社など)、それぞれの金融機関で手続きを受付期間に行う必要があります。

ようこ

ようこNISA口座で今年の非課税枠の使用がない場合は、その年に金融機関の変更ができるわ。

NISA口座で今年の非課税枠の使用がある場合は、今年に手続きをして金融機関の変更は来年になります。

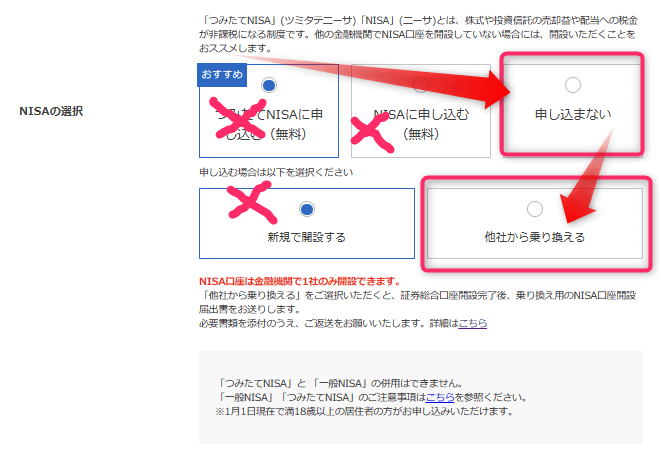

みずほ銀行からSBI証券へ新NISAの口座変更する方法

SBI証券の公式サイトから証券口座を開設します。

以下が重要なポイントです。

口座を開設する際、まだNISAを申し込んではいけません。

まだみずほ銀行でNISA口座があるからです。

NISAの選択は「申し込まない」→「他社から乗り換える」を選択しましょう。

ちょく

ちょくNISA口座は一人1口座です。

みずほ銀行でNISA廃止の手続きが終わってから、SBI証券でNISA口座開設手続きをするわ。

みずほ銀行の投資信託口座保有店に行って、NISA口座の金融機関変更の手続きをします。

- 決済口座指定の総合口座通帳

- お届け印

- 本人確認書類

みずほ銀行に「金融商品取引業者等変更届出書」と「本人確認書類」を提出します。

ボッチ

ボッチ分からないことは、みずほ銀行に問い合わせてみてね。

みずほ銀行に「金融商品取引業者等変更届出書」を提出すると、「勘定廃止通知書」または「非課税口座廃止通知書」が送られてきます。

ちょく

ちょく1週間程度でNISA口座の廃止に関する通知書が届きます。

SBI証券でNISA口座開設を申し込むと、「NISA口座開設届出書」が送られてきます。

SBI証券に必要書類をまとめて送ります。

- NISA口座開設届出書

- 「勘定廃止通知書」か「非課税口座廃止通知書」

- 本人確認書類

- マイナンバーを確認できる個人番号記載書類

書類に不備がなければ、税務署がNISA口座に関する審査を行います。

審査が終わったら、SBI証券でNISA口座変更が完了です。

SBI証券公式サイトにログインすると「重要なお知らせ」で、NISA口座開設完了の連絡があります。

2024年10月~12月初旬に手続きを行うと、2025年1月から新NISA口座で買付できるようになります。

口座開設が混み合う時期だと、口座変更に数週間から1か月以上かかることがあるので気をつけてください。

ようこ

ようこ早ければ1~2週間程度で、SBI証券へNISA口座の変更が完了よ。

みずほ銀行で新NISAは評判が悪い?デメリットの理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 取り扱っている商品が少ない

- 投資信託の信託報酬(手数料)が高い

- 投資信託の定額・定率売却ができない

- 成長投資枠は取引手数料のかかる銘柄がある

- 成長投資枠で個別株式やETFなどへ投資できない

- みずほ証券ネット倶楽部はサービス時間がある

- ネット証券よりポイント還元率が低い

- みずほ銀行はデメリット以上にメリットも多い

- みずほ銀行の破綻する可能性はほぼない

まとめみずほ銀行とネット証券を比較して自分に合う方で新NISAを始めよう

本記事では、みずほ証券のデメリット・メリット、みずほ銀行とネット証券の取扱銘柄の比較など解説しました。

最後に内容を整理します。

- みずほ銀行は取り扱っている銘柄が少ない、投資信託の信託報酬(手数料)が高い、成長投資枠で個別株式やETFなどへ投資できないなどのデメリットがある

- みずほ銀行は全国に支店が多く、対面の窓口で相談できるので安心

- 運用コストを低く抑えて、長期的に効率よく資産を増やしたい人はネット証券がおすすめ

新NISAで積立投資を始めるなら、みずほ銀行で口座開設するか悩みますよね。

みずほ銀行はデメリットも多いですが、対面の窓口で相談できるため投資初心者も安心です。

ただし投資信託の信託報酬(手数料)を低く抑えて、長期的に効率よく資産を増やしたい人はネット証券がおすすめですよ。

ボッチ

ボッチネット証券はオンライン上で、画面の操作・設定方法などのサポートもあるから安心だよ。

みずほ銀行とネット証券を比較して、自分に合う方で口座開設して新NISAを始めましょう。

この記事が、あなたがみずほ銀行と新NISAについて理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

ちょくです