ちょく

ちょく投資歴18年でFP2級のちょくです。

僕は2024年1月から新NISAで、毎月5万円を積立投資しています。

新NISAを始めたいけど、「確定申告や年末調整がめんどくさそう」「会社に報告するのが嫌」など悩みますよね。

結論からいうと原則、新NISAは確定申告や年末調整が不要で、会社への報告も不要です。

ただし新NISAを始める際は、確定申告不要の口座を選ぶのと配当金の設定は注意する必要があります。

この記事は、新NISAは確定申告や年末調整が不要な理由や、確定申告が不要になる新NISAの始め方を解説しました。

この記事を読めば、新NISAの確定申告や年末調整の悩みがなくなり安心して投資を始められますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

この記事からわかること

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

新NISAは確定申告や年末調整・会社への報告が原則不要

新NISAは確定申告や年末調整・会社への報告が原則不要です。

ちょく

ちょく理由を解説します。

- 新NISAは売却益が非課税だから

- 資産運用は副業に該当しないから

- 会社への報告は不要で周りにバレない

新NISAは売却益が非課税だから

新NISAは売却益が非課税なので、確定申告や年末調整が原則必要ありません。

確定申告や年末調整は、納める税金の額を計算して税務署に報告・納税したり、払い過ぎた税金を返してもらったりするために行うからです。

たとえば新NISAで100万円儲けても、所得税や住民税など税金が一切かからないので100万円をそのままもらえます。

ボッチ

ボッチ新NISAは税金がかからないので、確定申告や年末調整をする必要がないんだね。

ようこ

ようこ確定申告は毎年2月16日〜3月15日の間に手続きが必要だけど、新NISAは手間がかからないわ。

資産運用は副業に該当しないから

新NISAは資産運用なので、副業に該当せず確定申告は原則必要ありません。

副業の場合、所得が20万円を超えると確定申告が必要です。

新NISAは副業ではないので、副業禁止の会社や公務員も安心して利用できます。

ボッチ

ボッチ資産運用で利益を得るのは、営利目的にならないよ。

ちょく

ちょく僕は副業禁止の公務員(教員)でしたが、つみたてNISAや株式投資をしていました。

会社への報告は不要で周りにバレない

新NISAで投資をしても、会社への報告は不要で周りにバレません。

確定申告や年末調整が原則不要なので、会社に手続きしてもらうことがないからです。

自分から周りに言わなければバレません。

ようこ

ようこ新NISAを利用しているかどうかは、誰にも報告する必要がないわ。

ちょく

ちょくただし新NISAと一緒によく話題にあがる、iDeCoは勤務先への報告が必要です。

NISA口座で確定申告が必要な3つのケース

NISA口座で確定申告が必要なケースは3つあります。

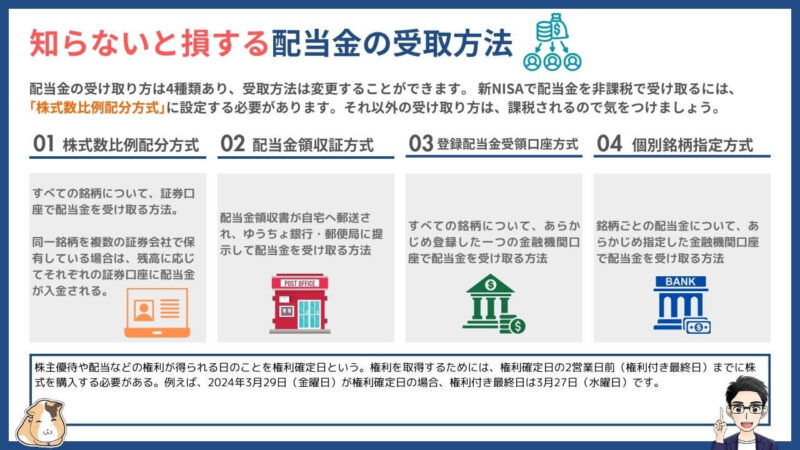

- 配当金を「株式数比例配分方式」以外の方法に設定した

- 旧NISAの非課税期間が終了した後に課税口座で運用する

- 新NISAの非課税投資枠を超えて投資する

ようこ

ようこNISA口座でも確定申告が必要になる場合があるから注意が必要よ。

配当金を「株式数比例配分方式」以外の方法に設定した

新NISAは原則確定申告不要ですが、配当金を「株式数比例配分方式」以外の方法に設定した場合は確定申告が必要になるケースがあります。

「配当金領収証方式」「登録配当金受領口座方式」「個別銘柄指定方式」を設定すると、税金がかかるからです。

新NISAでETF(上場投資信託)の分配金を受け取ったり、配当がもらえる個別株に投資する場合は注意しましょう。

ようこ

ようこNISA口座は非課税なのに、設定の仕方によっては課税されるケースもあるのね。

ボッチ

ボッチ「株式数比例配分方式」以外の設定で、配当金の利益が20万円を超えていると確定申告が必要だよ。

ちょく

ちょく配当金の受取方法は、税金がかからず確定申告不要の「株式数比例配分方式」に設定しましょう。

- SBI証券にログイン

- 「口座管理」→「お客さま情報設定・変更」→「お取引関連・口座情報」をクリック

- 配当金受領サービスで「株式数比例配分方式」になっているか確認

画像付きの詳しい解説手順はコチラの記事で解説しています。

旧NISAの非課税期間が終了した後に課税口座で運用する

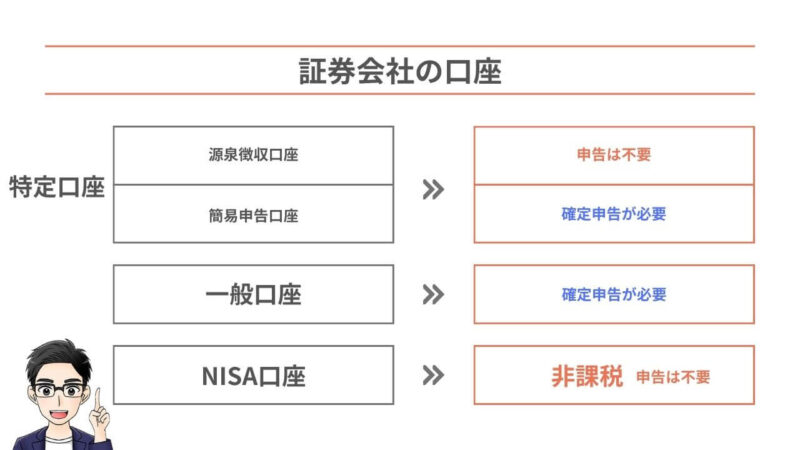

旧NISAの非課税期間が終了した後に、課税口座で運用する場合は特定口座や一般口座へ払い出しする必要があります。

特定口座(源泉徴収あり)は確定申告不要ですが、特定口座(源泉徴収なし)や一般口座の場合は自分で確定申告が必要です。

旧NISAの一般NISAは5年、つみたてNISAは20年非課税で運用できますが、非課税期間内の売却をおすすめします。

ようこ

ようこ課税口座で運用すると利益に税金がかかるから、旧NISAは非課税期間内に売ったほうがお得ね。

ちょく

ちょく新NISAは非課税期間が無期限になったので、課税口座への払い出しは不要です。

新NISAの非課税投資枠を超えて投資する

新NISAは上表の通り、年間投資枠と生涯投資枠が決まっています。

基本的に新NISAの年間投資枠と生涯投資枠を超える、積立設定や買付はできません。

非課税投資枠を超えて投資したい場合は、特定口座や一般口座(課税口座)で投資することになり、利益に税金がかかります。

ちょく

ちょく特定口座(源泉徴収なし)や一般口座で投資する場合は、自分で確定申告が必要です。

ようこ

ようこ投資経験0の初心者が新NISAを安心して始めるために、確定申告が不要になる始め方を解説するわ。

【SBI証券で】確定申告が不要になる新NISAの始め方

SBI証券で確定申告が不要になる、新NISAの始め方を解説します。

新NISAを始めるには、証券会社の口座開設とNISA口座の開設が必要です。

証券会社の口座とNISA口座の開設は同時に申し込めるので、新NISAを始める際は同時に申し込むと手間がかかりません。

ボッチ

ボッチSBI証券の場合は、口座開設する際に「SBI証券に任せる(特定口座 源泉徴収あり)」で「NISA口座を開設する」を選べばOK!

ちょく

ちょくSBI証券で新NISAを始める手順を解説します。

スマホで開設したい場合は、下記の記事を見てね。

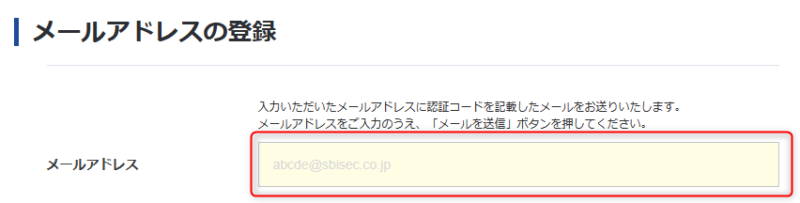

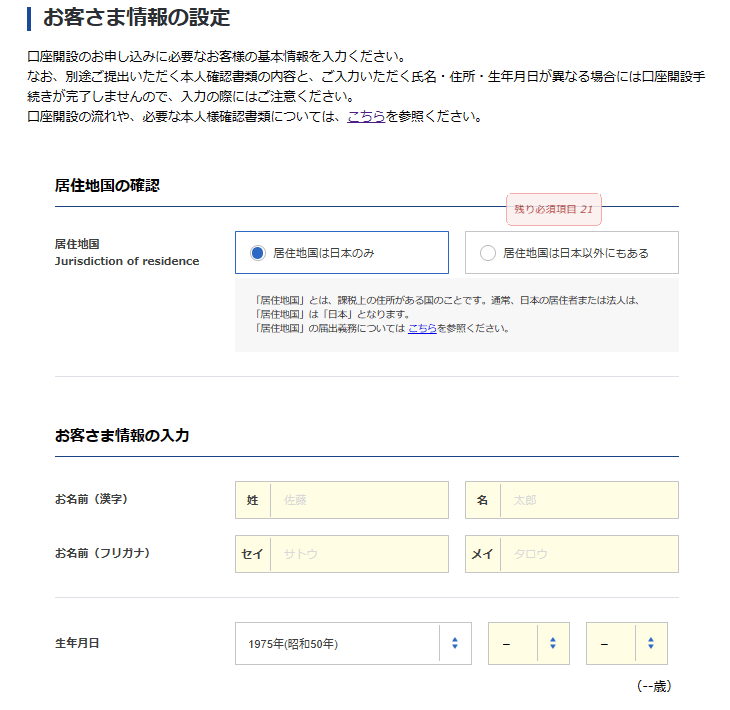

新NISAを始めるために証券口座を開設します。

SBI証券の公式サイトを開いて申し込みます。

以下が重要なポイントです。

- 納税方法の選択は、SBI証券に任せる(特定口座 源泉徴収あり)を選ぶ

源泉徴収ありで開設すれば、確定申告をしなくて済みます。

ようこ

ようこ源泉徴収ありにすると、証券会社があなたの代わりに税金を税務署に納めてくれるわ。

もっと詳しい手続きが見たい人

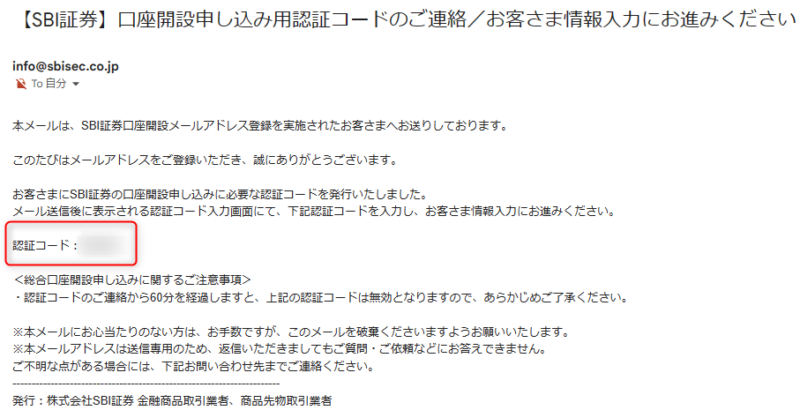

1.メールアドレス入力

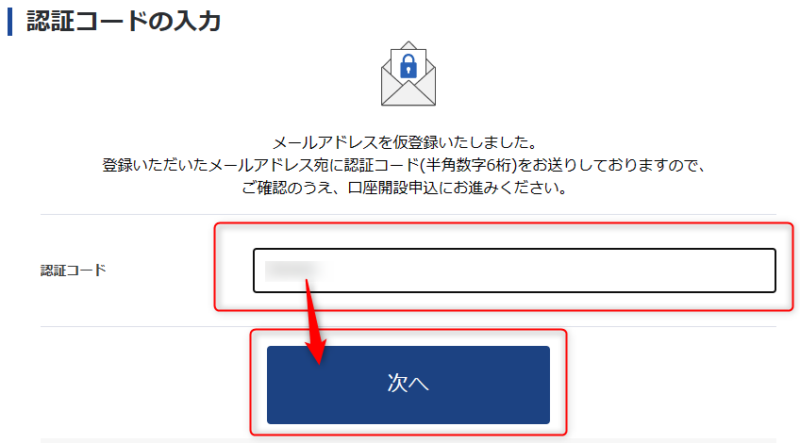

2.メールアドレスの認証コードをチェック

3.認証コードを入力

4.自分の情報を入力

5.ステップ2へ

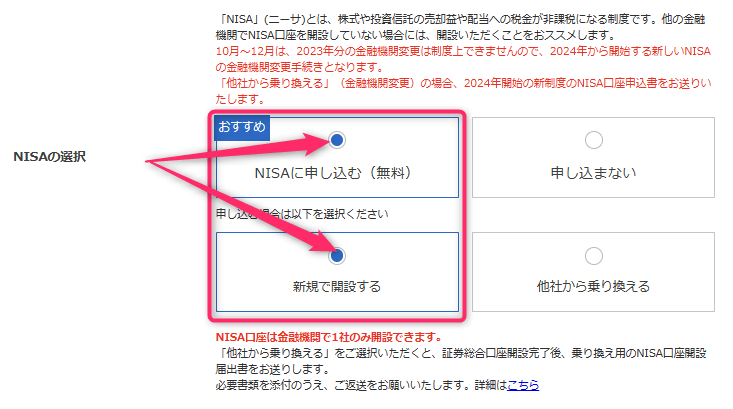

口座開設する際、NISAに申し込みます。

「NISAに申し込む(無料)」と「新規で開設する」を選択しましょう。

※新NISAになり『つみたてNISAに申し込む(無料)』がなくなりました。

ボッチ

ボッチ新NISAのつみたて投資枠、成長投資枠の両方とも投資できるから安心してね。

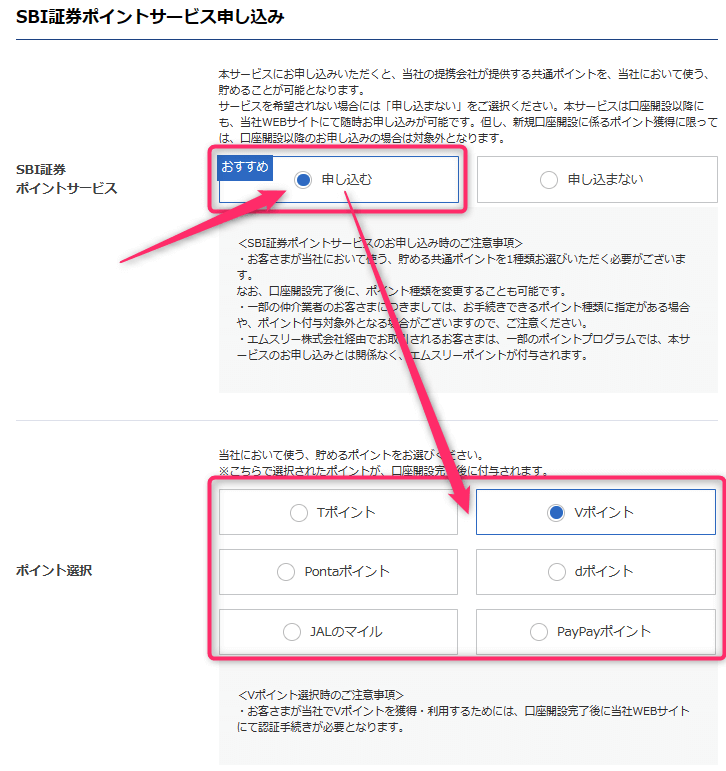

ポイントサービスは、口座開設の際に申し込むのがおすすめです。

※証券口座を申し込んだ後でも設定することはできます。

ようこ

ようこ自分がよく使うポイントを選ぶといいわ。

僕のおすすめはVポイントです。

もっと詳しい手続きが見たい人

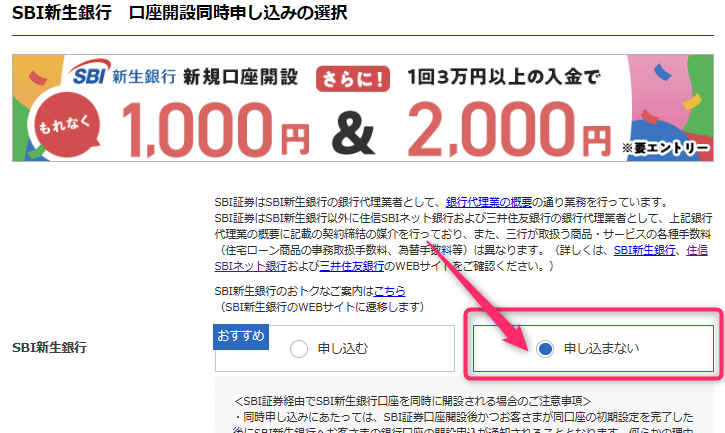

6.不要なものは申し込まない

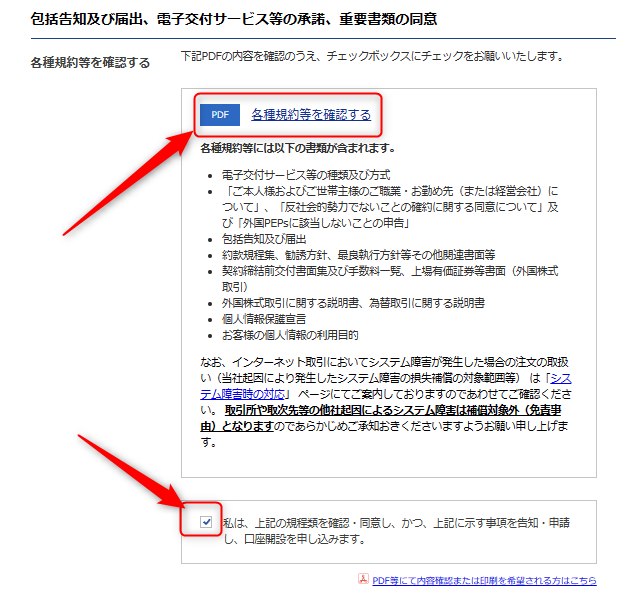

7.規約を確認してからチェックを入れる

8.規約を確認してチェックを入れて申し込む

9.ステップ3へ

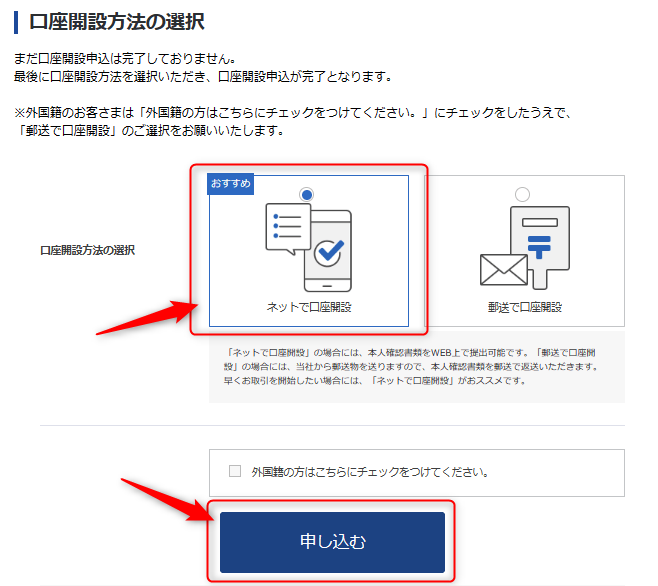

「ネットで口座開設」か「郵送で口座開設」を選んで申し込みます。

本人確認書類を用意して、ネット上か郵送で手続きをします。

- 運転免許証

- マイナンバーカードか通知カード

これでNISA口座の開設申し込みが完了です。

この後、証券会社から税務署にNISA口座の重複がないか確認があり、審査が完了したらメールが送られてきます。

申込完了画面のユーザーネームとパスワードで、SBI証券にログインしてみましょう。

ちょく

ちょく郵送の場合は書類が送られてくるので返送します。

税務署での確認作業は、1~2週間ほど時間がかかるわ。

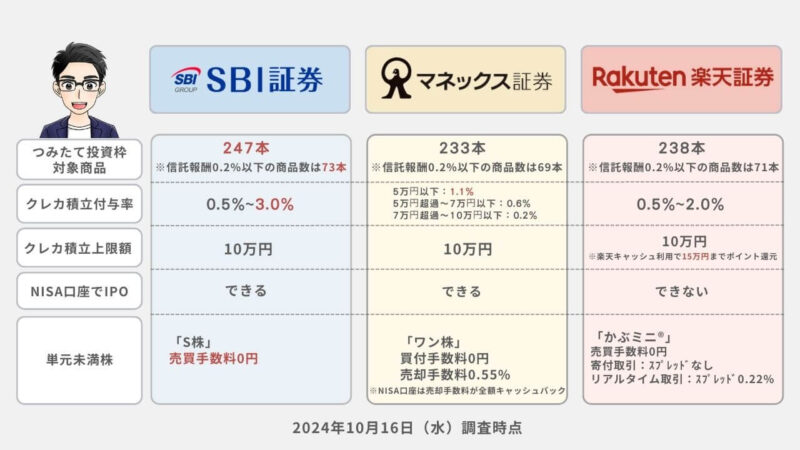

新NISAにおすすめネット証券3社

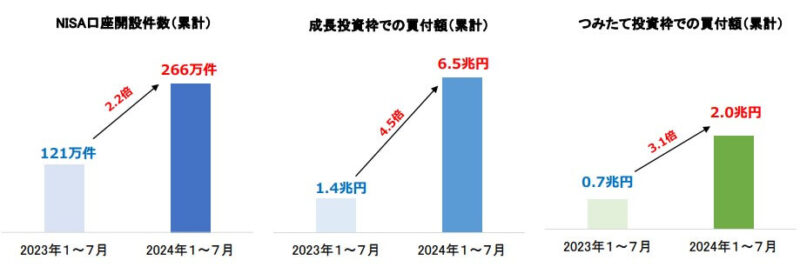

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ下画像を見ると、2024年1~7月の口座開設数や買付額は2023年1~7月の2倍以上だね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社 10 社・2024 年7月末時点)

ようこ

ようこネット証券の口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|投資経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

247本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「景品総額 1 億円!? SBI 証券 NISA 応援キャンペーン」は、条件達成をされた方全員にもれなく 2,000 円、抽選で1,000 名様に 500 円相当のデジタルギフト、抽選で現金最大10万円をゲットできます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声を見る

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

233本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大5.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

現在NISA口座でのクレカ積立のポイント還元率が最大2.2%にアップ中!

| 通常のポイント還元率 | 期間中のポイント還元率 | |

|---|---|---|

| 2023年10月以降に マネックス証券のNISA口座を開設した方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:1.1% 50,001~70,000円:1.6% 70,001~100,000円:2.0% (通常のポイント還元と合わせて、2.2%) |

| 2023年9月までに マネックス証券のNISA口座をお持ちの方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:0.4% 50,001~70,000円:0.9% 70,001~100,000円:1.3% (通常のポイント還元と合わせて、1.5%) |

マネックス証券では2023年10月以降にNISA口座を開設した場合、クレカ積立のポイント還元率が最大2.2%にアップします。

2023年10月以降にマネックス証券のNISA口座を開設した方は、かなりお得ですね。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

238本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用すれば、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、新NISAのつみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声を見る

※僕の知人に直接話を聞かせてもらいました。

新NISAのクレカ積立で貯まるポイントは確定申告不要

新NISAでクレカ積立するとポイントが毎月貯まりますが、ポイントの確定申告は不要になります。

クレジットカード決済(クレカ積立)で貯まるポイントに課税はされないからです。

安心してクレカ積立でポイントを貯めてくださいね。

ちょく

ちょく僕はクレカ積立で、ポイントを毎月もらっています。

ようこ

ようこガードの種類によるけど、年間で数千~数万ポイントも貯まるわ。

積立投資するならクレカ積立で課税されないポイントも貯めよう

新NISAで積立投資するなら、クレカ積立で課税されないポイントを貯めるのがおすすめです。

貯まったポイントは投資に使ったり、対象のコンビニや飲食店などで使ったりできます。

たとえばSBI証券のクレカ積立で使える、三井住友カード3種類は下記の通りです。

| 三井住友カード(NL) | 三井住友カード ゴールド(NL) | 三井住友カード プラチナプリファード | |

|---|---|---|---|

| デザイン |  |  |  |

| 年会費(税込) | 0円 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 | 33,000円(税込) |

| ポイント付与率 | 0.5% ※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)まで 2024年10月10日(木)積立設定締切分(2024年11月1日(金)買付分)以降は下記の通りです。 【初年度】条件なしで0.5% 【2年目以降】 ①前年、年間10万円以上のご利用で0.5% ②前年、年間10万円未満のご利用で0% ※三井住友カードつみたて投資(SBI証券)の利用は、利用金額の集計対象となりません。 ※カード入会初年度に、ご利用条件なく、「三井住友カードつみたて投資」のポイント付与率が0.50%になるのは1カードあたり1回限りです。2回目以降の入会時はポイント付与率が0%になります。 | 1.0% ※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)まで 2024年10月10日(木)積立設定締切分(2024年11月1日(金)買付分)以降は下記の通りです。 【初年度】条件なしで1.0% 【2年目以降】 ①前年、年間100万円以上の利用で1.0% ②前年、年間10万円以上のご利用で0.75% ③前年、年間10万円未満のご利用で0% ※三井住友カードつみたて投資(SBI証券)の利用は、利用金額の集計対象となりません。 ※カード入会初年度に、ご利用条件なく、「三井住友カードつみたて投資」のポイント付与率が1.00%になるのは1カードあたり1回限りです。2回目以降の入会時はポイント付与率が0%になります。 | 5.0% ※2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)まで 2024年10月10日(木)積立設定締切分(2024年11月1日(金)買付分)以降は下記の通りです。 ①年間500万円以上の利用で3.0% ②年間300万円以上の利用で2.0% ③年間300万円未満の利用で1.0% ※①と②は重複して、対象となりません。①が優先されますので、①を満たした場合は②は適用されません。 ※三井住友カードつみたて投資(SBI証券)の利用は、利用金額の集計対象となりません。 ※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。 |

| クレカ積立5万円で年間付与されるポイント ※2024年9月10日(火)積立設定締切分まで | 3,000ポイント | 6,000ポイント | 30,000ポイント |

ちょく

ちょく僕は三井住友カード ゴールド(NL)で毎月、クレカ積立しています。

ボッチ

ボッチ三井住友カード プラチナプリファードは、年会費が高いけどポイント付与率は高いね。

新NISAと確定申告で知っておくべきこと

新NISAと確定申告で知っておくべきことは3つです。

- 新NISAの利益は扶養控除の所得金額にはならない

- 新NISAは所得控除の対象とならない

- 夫婦間でも投資資金をあげると贈与税が発生する場合がある

ボッチ

ボッチ新NISAを始める前にチェックしてみてね。

新NISAの利益は扶養控除の所得金額にはならない

新NISAの利益は扶養控除の所得金額にはならないので、合計所得金額を気にする必要はありません。

扶養控除は控除対象となる親族がいる場合、一定金額の所得控除が受けられる制度です。

(参照|国税庁:扶養控除)

新NISAは利益が非課税なので、扶養を判定するときの所得金額にはならないからです。

年末調整や確定申告で扶養控除の申告をする際に、新NISAの利益は気にせず安心して投資できます。

ようこ

ようこ新NISAは非課税だから、控除への影響が全くないわ。

新NISAは所得控除の対象とならない

所得控除とは所得額から一定の金額を差し引ける制度ですが、新NISAは所得控除の対象となりません。

新NISAの利益は非課税なので、年末調整の対象にならないからです。

所得控除で節税したい場合は、iDeCoを利用しましょう。

ちょく

ちょくiDeCoは掛金が全額所得控除の対象になります。

夫婦間でも投資資金をあげると贈与税が発生する場合がある

夫婦間でも投資資金をあげると贈与税が発生し、贈与税申告が必要になる場合があります。

贈与税は生活費や教育費とは別に、年間110万円を超えるお金をもらった場合にかかるからです。

1月1日~12月31日までの合計が110万円を超える贈与があった場合、もらった年の翌年2月1日から3月15日までに贈与税申告と納税をしなければいけません。

ちょく

ちょく確定申告と贈与税申告は同時期なので、一緒にするといいです。

ボッチ

ボッチ確定申告は2月16日から3月15日までに申告して納税だね。

株式投資で確定申告が必要になる3つのケース

株式投資で確定申告が必要になる3つのケースを紹介します。

- 特定口座(源泉徴収あり)で損益通算する

- 特定口座(源泉徴収なし)の場合

- 一般口座の場合

ようこ

ようこ口座の種類などによっては、確定申告が必要になるわ。

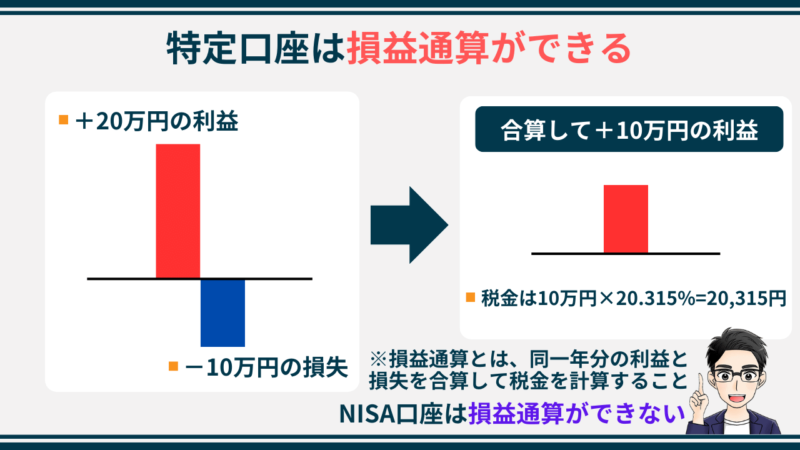

特定口座(源泉徴収あり)で損益通算する

特定口座の(源泉徴収あり)で確定申告をして、損益通算した方がお得になる場合があります。

確定申告で損益通算すれば、金融機関が異なる課税口座と損益を相殺できるからです。

また株式投資の年間損益合計がマイナスの場合、毎年の確定申告をすれば損失金額を翌年以降3年間にわたって繰り越せます。

ボッチ

ボッチ特定口座(源泉徴収あり)は、原則として確定申告は不要だよ。

ちょく

ちょくNISA口座で投資をする場合、損益通算ができません。

特定口座(源泉徴収なし)の場合

特定口座(源泉徴収なし)は簡易申告口座ともいわれ、確定申告が必要になります。

源泉徴収ありと違い、証券会社があなたの代わりに税金を税務署に納めてくれないからです。

ただし証券会社が確定申告に必要な損益の計算をして、特定口座年間取引報告書を発行してくれます。

ようこ

ようこ特定口座年間取引報告書を基に、確定申告書を作れるわ。

ちょく

ちょく比較的簡単ですが、納税者自らが確定申告で納税しないといけません。

一般口座の場合

一般口座は特定口座では管理できない未公開株なども管理できる口座で、確定申告が必要になります。

確定申告に必要な損益の計算や、書類などすべて自分で準備する必要がありおすすめしません。

特定口座年間取引報告書を、一から自分で作るのはかなり面倒です。

ボッチ

ボッチ投資初心者は必ず特定口座(源泉徴収あり)を選んでね。

一般口座や特定口座(源泉徴収なし)でも確定申告が不要なケース

一般口座や特定口座(源泉徴収なし)でも、確定申告が不要なケースがあります。

- 給与などの支払いが一か所

- 収入金額が2,000万円以下

- 給与所得や退職所得以外の所得が20万円以下

上記3つ全ての条件に当てはまる場合、確定申告は不要です。

ちょく

ちょく一般口座や特定口座(源泉徴収なし)を選ぶ場合は、確認しておきましょう。

新NISAと確定申告や年末調整について理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 新NISAは確定申告や年末調整・会社への報告が原則不要

- 資産運用は副業に該当しない

- 会社への報告は不要で周りにバレない

- 配当金の受取方法は、税金がかからず確定申告不要の「株式数比例配分方式」に設定する

- 旧NISAの非課税期間が終了後、課税口座で運用する場合は特定口座や一般口座へ払い出しする必要がある

- 口座開設する際に特定口座(源泉徴収あり)を選ぶ

- クレカ積立で貯まるポイントは確定申告不要

- 新NISAの利益は扶養控除の所得金額にはならない

- 新NISAは所得控除の対象とならない

- 夫婦間でも投資資金をあげると贈与税が発生する場合がある

- NISA口座は損益通算ができない

まとめ新NISAは確定申告が不要の特定口座(源泉徴収あり)で始めよう!

本記事では、新NISAは確定申告や年末調整が不要な理由や、確定申告が不要になる新NISAの始め方を解説しました。

最後に内容を整理します。

- 新NISAは確定申告や年末調整・会社への報告が原則不要

- 配当金の受取方法は税金がかからず確定申告不要の「株式数比例配分方式」に設定する

- 口座開設する際に特定口座(源泉徴収あり)を選ぶ

新NISAは確定申告や年末調整が不要で、会社への報告も不要なので安心して始められます。

ただし新NISAを始める際は、確定申告不要の特定口座(源泉徴収あり)を必ず選びましょう。

新NISAは一度正しい設定をすれば、手間が一切かからず長期運用で老後資金が貯められますよ。

ボッチ

ボッチ設定を失敗しないように、確定申告が不要になる新NISAの始め方をよく見て開設してね。

ちょく

ちょく僕は新NISAで積立設定した後は、確定申告など気にせずほったらかしにするつもりです。

この記事が、あなたが新NISAとは確定申告や年末調整について理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

ちょくです