ちょく

ちょく投資歴18年でFP2級のちょくです。

僕は新NISAで、積立・成長投資枠をフル活用しています。

新NISAを始めたいけど、積立・成長投資枠で何を買うべきか悩みますよね。

僕も積立・成長投資枠で何を買うかかなり迷ったので、悩む気持ちが分かります。

この記事では新NISAは積立・成長投資枠で何を買うべきかや、どちらの枠を優先して買うべきかなどを解説しました。

この記事を読めば、新NISAの積立・成長投資枠で何を買うべきかが分かり、ネット証券で口座開設をして投資を始められますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

この記事からわかること

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

【知恵袋】新NISAは積立・成長投資枠で何を買うべきか解説

ちょく

ちょく新NISAは積立・成長投資枠で何を買うべきか、初心者向けにわかりやすく解説します。

- つみたて投資枠と成長投資枠の対象商品について

- つみたて投資枠で何を買うべきか

- 成長投資枠で何を買うべきか

つみたて投資枠と成長投資枠の対象商品について

新NISAは、「つみたて投資枠」と「成長投資枠」の2種類の投資枠が設けられています。

つみたて投資枠は金融庁の基準を満たした、長期・積立・分散投資に適した投資信託やETFのみが対象です。

成長投資枠は投資信託とETFだけでなく、日本株や米国株など国内外の株式にも投資できます。

ようこ

ようこ成長投資枠はつみたて投資枠対象の投資信託も投資できるわ。

ボッチ

ボッチ年間投資枠はつみたて投資枠が120万円、成長投資枠が240万円だよ。

つみたて投資枠で何を買うべきか

新NISAのつみたて投資枠では、インデックスファンドの投資信託をおすすめします。

投資信託にはインデックスファンドとアクティブファンドがあり、インデックスファンドの方が運用コストが低いからです。

過去のデータを見ると、インデックスファンドは長期的な運用で安定した利益を上げています。

ちょく

ちょく投資初心者の人は、インデックスファンドへの長期積立投資がおすすめです。

世界中の株式に分散投資できる銘柄もあるわ。

成長投資枠で何を買うべきか

新NISAの成長投資枠は、つみたて投資枠では購入できない個別株への投資をおすすめします。

個別株投資では企業の成長性を見極め、大きなリターンを狙えるからです。

ただし個別株は値動きのリスクが高いため、大きく損をする可能性があります。

ボッチ

ボッチ日経平均株価や米国株式などの指数に連動するETFもおすすめだよ。

僕は2024年の成長投資枠は高配当株やIPO株に投資しました。

新NISAは積立・成長投資枠のどちらの枠を優先して買うべきか

新NISAは積立・成長投資枠のどちらの枠を優先して買うべきかを解説します。

- つみたて投資枠を使って買うべき人

- 成長投資枠を使って買うべき人

- 両方の枠を併用するべき人

ボッチ

ボッチ自分に合う投資枠を優先して使ってね。

つみたて投資枠を使って買うべき人

つみたて投資枠は、投資初心者や長期的な資産形成を目的とする人におすすめします。

長期・積立・分散投資に適した投資信託に限定されており、安心して投資を始められるからです。

毎月一定額を自動的に積み立てるため、普段忙しい方でも無理なく投資を続けられます。

ちょく

ちょく毎月の積立金額は最低額の100円からでも大丈夫です。

成長投資枠を使って買うべき人

成長投資枠はある程度の投資経験があり、積極的にリターンを狙いたい方や、まとまった資金で投資を行いたい方におすすめします。

成長が見込める企業や、高配当株など自身の投資戦略に基づいて投資先を選び、非課税で大きな利益を狙えるからです。

退職金や相続などまとまった資金を受け取るなど、余裕資金の多い方も成長投資枠を活用するといいでしょう。

ようこ

ようこ投資リスクは高くなるけど、より多くのリターンを狙えるわ。

両方の枠を併用するべき人

つみたて投資枠と成長投資枠の併用は、長期的な資産形成をしながら、積極的にリターンも狙いたい方におすすめします。

守りの資産をインデックス投資、攻めの資産を個別株投資にするコアサテライト投資がおすすめです。

つみたて投資枠120万円、成長投資枠240万円の計360万円に年間で投資する余裕があれば、両方の枠を併用するといいでしょう。

ちょく

ちょく僕はインデックス投資をコア、個別株投資をサテライトにしています。

筆者が新NISAの積立・成長投資枠で投資している銘柄をブログで紹介

ちょく

ちょく筆者が実際に新NISAの積立・成長投資枠で投資している銘柄を紹介します。

つみたて投資枠と旧NISA枠の投資銘柄

つみたて投資枠と旧つみたてNISA枠の投資銘柄は「eMAXIS Slim 米国株式(S&P500)」のみです。

「eMAXIS Slim 米国株式(S&P500)」はアメリカへ100%の投資を行う投資信託で、アメリカを代表する500社で構成されています。

投資家に人気の「eMAXIS Slim 全世界株式(オール・カントリー)」よりも、リターンが大きく魅力的です。

ようこ

ようこ今後も米国経済の成長は期待できるから、「eMAXIS Slim 米国株式(S&P500)」はおすすめの投資信託よ。

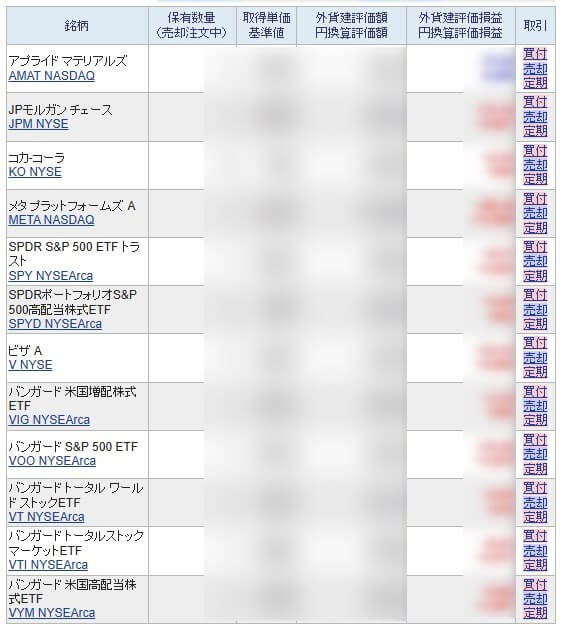

成長投資枠の投資銘柄

成長投資枠の投資銘柄は、高配当株とIPO株に投資しました。

NISA口座で投資した個別株は、配当金にも税金がかかりません。

またIPO株に当選したので、成長投資枠で購入して上場日の翌日に売却しました。

ボッチ

ボッチIPO株は約8割が儲かるから、申し込んで当選を狙うのがおすすめだよ。

残りの成長投資枠は、投資信託の「eMAXIS Slim 米国株式(S&P500)」を買いました。

新NISAにおすすめ!初心者向けネット証券3選

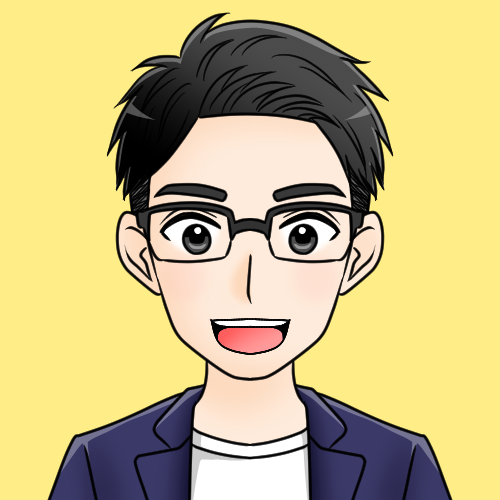

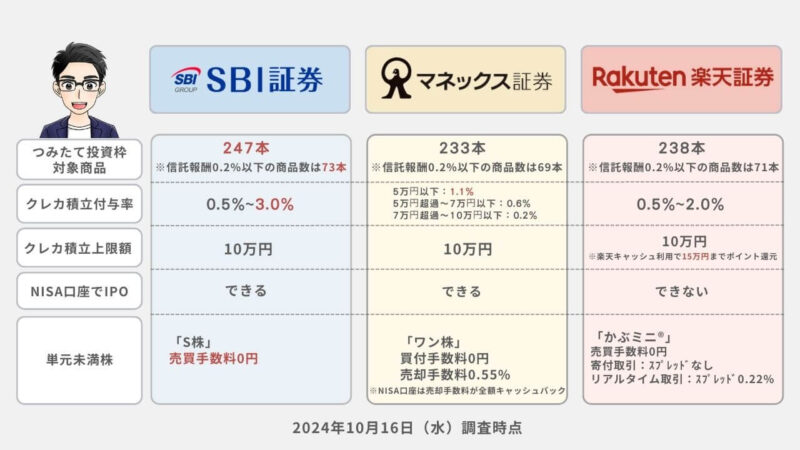

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ下画像を見ると、2024年1~7月の口座開設数や買付額は2023年1~7月の2倍以上だね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社 10 社・2024 年7月末時点)

ようこ

ようこネット証券は口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

247本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「景品総額 1 億円!? SBI 証券 NISA 応援キャンペーン」は、条件達成をされた方全員にもれなく 2,000 円、抽選で1,000 名様に 500 円相当のデジタルギフト、抽選で現金最大10万円をゲットできます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

233本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

- ①クレカ積立でポイントを効率的に貯めたい人(基本ポイント還元率が最高レベルの1.1%)

- ②米国株や中国株の銘柄に興味がある人

- ③銘柄スカウターを使いたい人(銘柄分析の神ツール)

- ④IPO(新規公開株)に投資したい人(完全平等抽選)

- ⑤ポイントの使い道が多い方がいい人(他ポイントに変えたり投資に使えたり使い道の幅が広い)

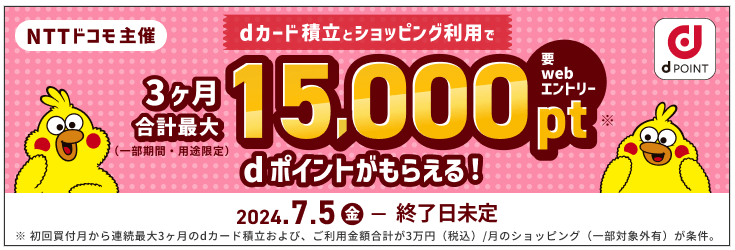

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大5.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

238本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用することで、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、つみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声

※僕の知人に直接話を聞かせてもらいました。

新NISAで何を買うべきか迷ったときにおすすめの投資信託

新NISAで何を買うべきか迷ったときにおすすめの投資信託を3つ紹介します。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 国内株式(TOPIX)

eMAXIS Slim 米国株式(S&P500)

| 項目 | |

|---|---|

| 信託報酬 | 0.09372%以内 |

| 買付手数料 | なし |

| 純資産総額 | 5,663,643百万円 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 運用方法 | インデックスファンド |

2024年10月20日の調査時点

eMAXIS Slim 米国株式(S&P500)は、米国を代表する約500社の株式に投資できます。

信託報酬0.09372%の低い手数料で、米国へ投資できるのは大きな魅力です。

米国は人口が増え続けており、今後もさらなる成長が期待できます。

ようこ

ようこ低コストで米国代表の約500社へ投資できるのは魅力ね。

eMAXIS Slim 全世界株式(オール・カントリー)

| 項目 | |

|---|---|

| 信託報酬 | 0.05775%以内 |

| 買付手数料 | なし |

| 純資産総額 | 4,478,515百万円 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 運用方法 | インデックスファンド |

2024年10月20日の調査時点

eMAXIS Slim 全世界株式(オール・カントリー)は、これ1本で全世界の株式(日本を含む先進国や新興国の株式)に幅広く投資できます。

投信ブロガーが選ぶ!Fund of the Year 2022で1位を獲得するなど、投資家に人気の投資信託です。

オール・カントリーを略して、「オルカン」と呼び親しまれています。

ちょく

ちょく投資信託の”目利き”からも選ばれているファンドです。

eMAXIS Slim 国内株式(TOPIX)

| 項目 | |

|---|---|

| 信託報酬 | 0.143%以内 |

| 買付手数料 | なし |

| 純資産総額 | 230,341百万円 |

| 運用会社 | 三菱UFJアセットマネジメント |

| 運用方法 | インデックスファンド |

2024年10月20日の調査時点

eMAXIS Slim 国内株式(TOPIX)は、東証株価指数(TOPIX)(配当込み)と連動する投資成果を目指して運用が行われる投資信託です。

信託報酬0.143%の低い手数料で、日本国内の株式に分散投資できます。

トヨタ自動車やソニーグループ、三菱UFJフィナンシャル・グループなど日本の有名企業が組み入れられており魅力的です。

ボッチ

ボッチ2024年7月11日に、日経平均株価は史上最高値を更新していて成長の余地がまだまだあるよ。

【筆者の戦略】成長投資枠で何を買うべきか迷ったときにおすすめの投資先

成長投資枠で何を買うべきか迷ったときにおすすめの投資先を解説します。

- 業界トップ3の大企業

- 配当金が増え続けている企業

- 米国株や米国ETF

業界トップ3の大企業

成長投資枠で個別株に投資する場合は、業界トップ3の大企業をおすすめします。

高い収益を上げており、参入障壁が高かったり強いブランド力があったりするからです。

業界トップ3の企業は、長期的に安定した成長が期待できます。

ちょく

ちょく各業界でトップクラスのシェアと収益力を誇る企業は、投資先として安心です。

配当金が増え続けている企業

成長投資枠で何を買うべきか迷った際は、業界トップ3の「配当金が増え続けている企業」に投資するのをおすすめします。

継続的に利益を上げ、株主へ還元する余裕があるからです。

配当金が増え続けている企業は財政基盤が安定しており、長期的な配当収入が得られます。

ようこ

ようこNISA口座なら配当金も非課税だからお得よ。

僕は課税口座でも配当金が出る銘柄に分散投資しています。

米国株や米国ETF

成長投資枠の投資対象として、米国株や米国ETFもおすすめです。

米国は世界最大の経済大国であり、Google、Apple、Amazonなど世界をリードする企業に投資すれば高いリターンを期待できます。

米国ETFは分散投資ができて、配当金ももらえるのでおすすめです。

ボッチ

ボッチ僕たちの日常生活では、多くの米国企業製品を利用しているから身近な投資先だね。

米国株や米国ETFの多くは年4回も配当がもらえます。

新NISAは何を買うべきか考えるときに知っておくべきこと

新NISAは何を買うべきか考えるときに知っておくべきことを解説します。

- 投資信託はインデックスファンドにする

- eMAXISとeMAXIS slimは違う

- 米国株や米国ETFの分配金はNISA口座でも税金がかかる

ようこ

ようこどの投資信託に投資するかがとても大切よ。

投資信託はインデックスファンドにする

投資信託は「インデックスファンド」と「アクティブファンド」の2種類ありますが、市場平均に連動する運用成果を目指すインデックスファンドにしましょう。

インデックスファンドはアクティブファンドに比べて運用コスト(信託報酬)が低く、長期的に安定した成績を上げやすいからです。

インデックスファンドのeMAXIS Slim 全世界株式(オール・カントリー)やeMAXIS Slim 米国株式(S&P500)などは、長期的な積立投資に適しています。

ちょく

ちょく長期的に見れば市場は成長していく傾向にあるので、インデックスファンドへの積立投資がおすすめです。

eMAXISとeMAXIS slimは違う

eMAXISには、「eMAXIS」と「eMAXIS Slim」という2つのシリーズがあります。

どちらも三菱UFJ国際投信が運用する投資信託ですが、運用コスト(信託報酬)が違うので気をつけましょう。

「eMAXIS Slim」の方が運用コスト(信託報酬)が安いので、コストを抑えた運用を重視する方におすすめです。

ボッチ

ボッチ信託報酬のわずかな差が、長期投資においては大事だよ。

米国株や米国ETFの分配金はNISA口座でも税金がかかる

新NISAでは成長投資枠で米国株や米国ETFに投資できますが、分配金には米国で10%の税金がかかります。

新NISA制度により日本国内の課税は免除されるものの、米国での課税に対して外国税額控除を受けられないからです。

米国株や米国ETFの分配金が目当ての人は、NISA口座でも10%の税金がかかるのを知っておきましょう。

ようこ

ようこNISA口座で米国株を売買したときの譲渡益は非課税よ。

新NISAは積立・成長投資枠で何を買うべきかについて理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 新NISAは「つみたて投資枠」と「成長投資枠」の2種類の投資枠がある

- つみたて投資枠は投資信託やETFのみが対象

- 成長投資枠は国内外の株式にも投資できる

- つみたて投資枠はインデックスファンドの投資信託がおすすめ

- 成長投資枠は個別株やETFへの投資がおすすめ

- つみたて投資枠は投資初心者や普段忙しい人におすすめ

- 成長投資枠は投資経験があり積極的にリターンを狙いたい方におすすめ

- つみたて投資枠と成長投資枠の併用はコアサテライト投資がおすすめ

- eMAXISとeMAXIS slimは違うので運用コストの安い「eMAXIS slim」を選ぶ

まとめ新NISAは積立・成長投資枠におすすめ商品を理解して自分に合った投資を始めよう

本記事では、新NISAは積立・成長投資枠で何を買うべきかや、どちらの枠を優先して買うべきかなどを解説しました。

最後に内容を整理します。

- つみたて投資枠はインデックスファンドの投資信託がおすすめ

- 成長投資枠は個別株やETFへの投資がおすすめ

- 投資初心者はつみたて投資枠で投資するのがおすすめ

新NISAは「つみたて投資枠」と「成長投資枠」の2種類の投資枠があります。

投資初心者はつみたて投資枠で、インデックスファンドの投資信託へ投資するのがおすすめです。

つみたて投資枠で投資をするのに慣れてきたら、成長投資枠で個別株やETFに投資することで資産の増えるスピードがUPする可能性が高まりますよ。

ボッチ

ボッチまずはネット証券で口座開設して、投資のはじめの一歩を踏み出してね。

つみたて投資枠で投資信託に積立投資するなら、早く始めた方が運用期間が長くなり有利になりますよ。

この記事が、あなたが新NISAは積立・成長投資枠で何を買うべきかについて理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

ちょくです