「つみたてNISAとiDeCoの違いがイマイチわからない・・・。」

「私の場合、どっちから始めればいいの?」

「つみたてNISAとiDeCoは併用できる?」

資産運用を考えればかならず耳にする「つみたてNISA」と「iDeCo」、それらの悩みを解決する記事です。

西山

西山つみたてNISAもiDeCoも併用して将来にそなえています、投資歴9年の西山です。

どちらも使いこなせれば、人生で100万円以上の差が生まれますよ!

この記事を読めば、それぞれの違いがわかり、どちらで将来に備えるべきかがわかるようになります。

さらにコストパフォーマンスに優れている人気の証券会社、購入すべき銘柄選びまですべて解説!

これから投資を始めてみたい方へ、安心して投資できる最適解を紹介していきます。

- つみたてNISAとiDeCoの違い

- どちらから始めるべきなのか

- 人気証券会社と銘柄選び

- 満額投資した時のシミュレーション

「つみたてNISA」と「iDeCo」4つの違い

つみたてNISAは国が国民へ少額からの「長期・積立・分散」投資を支援するための非課税制度。

iDeCoとは個人型確定拠出年金のことで、簡単に言うと自分で作る年金です。

目的が異なるつみたてNISAとiDeCoには4つの大きな違いがあります。

- 「所得控除」「公的年金等控除」など税制メリット

- 払い出し制限の有無

- 投資できる商品の違い

- 手数料の違い

違いを知ることで、自分にはどちらが向いているのか判断できるようになりますよ。

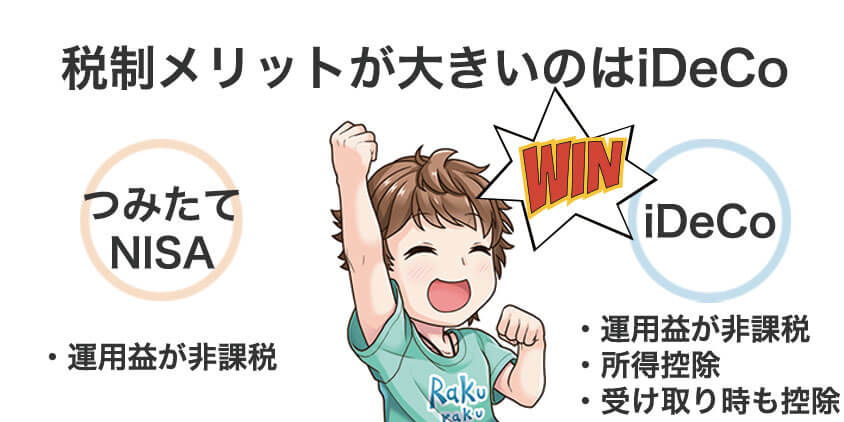

iDeCoは「所得控除」「公的年金等控除」など税制メリットが大きい

つみたてNISAとiDeCo、最大の違いは税制面のメリットです。

iDeCoは掛金が全額所得から控除され、受け取るときも退職金から控除される退職所得控除や公的年金等控除が適用されます。

つみたてNISAに所得控除は無く、運用益が非課税という点のみ。

税制メリットが大きいのはiDeCoと言えるでしょう。

退職所得控除・公的年金等控除とは?

退職所得控除とは、退職して勤務先から受け取る退職金からの控除のことで、iDeCoを一時金として受け取る場合に退職所得控除が受けられます。

公的年金控除とは公的年金や確定拠出年金など、退職後に雑所得に入る収入から控除される制度です。iDeCoを年金として受け取った場合に適用されます。

引き出し制限の有無

つみたてNISAがいつでも好きなときに引き出しできるのに対し、iDeCoは原則60歳になるまで引き出せません。

60歳から受け取るには、10年以上iDeCoに加入していることが条件です。

加入期間がもっとも短い1月以上2年未満の方で65歳から受給できます。

年金として準備するならiDeCo、いつでも引き出したいならつみたてNISAというように、どちらが自身のライフプランに合った制度なのか考えてみましょう。

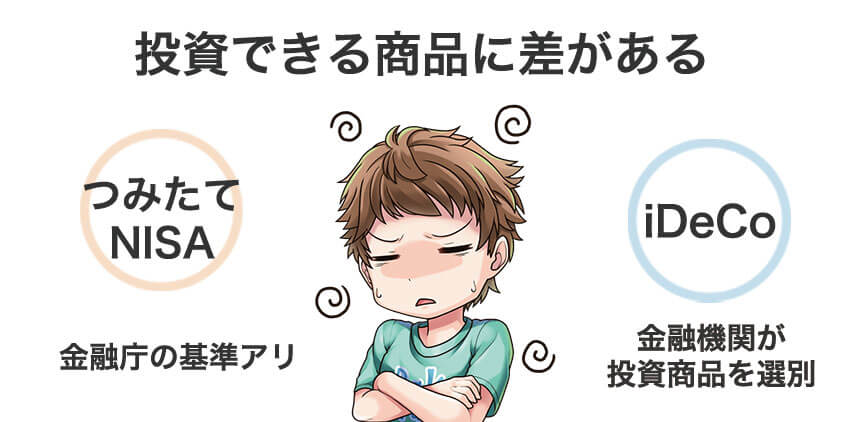

投資できる商品の違い

つみたてNISAとiDeCoでは、投資できる対象商品に違いがあります。

つみたてNISA:金融庁の基準をクリアした投資信託や ETF 約180本

iDeCo:投資信託、保険商品、公社債、預貯金など

iDeCoの商品種類は豊富ですが、金融庁の基準がないため取り扱い商品は金融機関で差があります。

なかには、投資先は同じなのに手数料だけが高い「ボッタクリ商品」が含まれているので、 iDeCoの投資商品を選ぶときはしっかりリサーチしましょう。

はるか

はるかiDeCoは投資初心者に不向きの銘柄があるから注意が必要よ!

後から銘柄についても解説していくわね。

手数料の違い

iDeCoには、つみたてNISAにはない3つの手数料がかかります。

| 内訳 | 手数料 | 支払先 | |

|---|---|---|---|

| 加入時 | 新規加入・移管時手数料 | 2,829円 | 国民年金基金連合会 |

運用中(毎月) | 事務手数料 資産管理手数料 運営管理手数料 | 105円 66円 0~412円 | 国民年金基金連合会 信託銀行 運用先の銀行や証券会社 |

| 受け取り時 | 給付事務手数料 | 440円/1回 | 信託銀行 |

一番大切なのは、毎月かかる運営管理手数料は手数料がかからない証券会社を選びましょう。

松井証券、SBI証券、楽天証券、マネックス証券などネット証券会社は、運営管理手数料が無料です。

はじめ

はじめつみたてNISAは手数料がかからないぞ。

「つみたてNISA」と「iDeCo」3つの共通点

つみたてNISAとiDeCoには3つの共通点があります。

- 非課税運用

- 毎月コツコツつみたて投資

- 投資商品が限定されている

違いだけでなく共通点を知れば、つみたてNISAと iDeCoについてさらに理解が深まりますよ。

非課税運用

非課税運用とは、本来なら投資で得た利益にかかる税金20.315%が免除される制度です。

iDeCoは非課税期間の制限なし、つみたてNISAは20年間と定められています。

iDeCoには 非課税期間の制限はないものの原則60歳からと受け取り期間が決まっているので、つみたてNISAのように運用し続けられない点を理解しておきましょう。

はるか

はるかつみたてNISAは20年後、特定口座に移されて運用しつづけられるのよ!

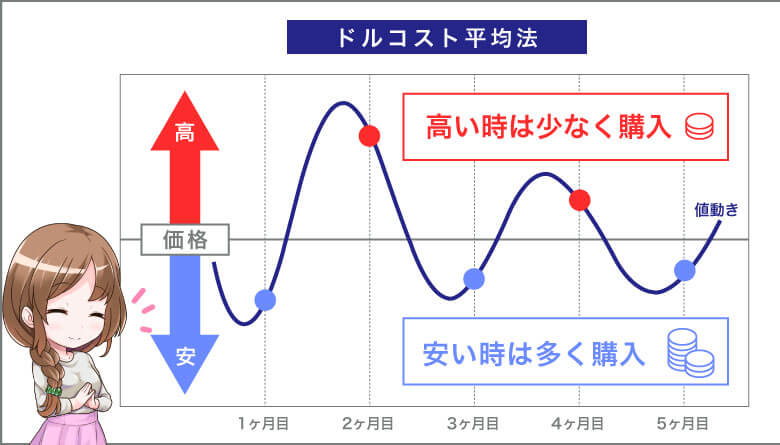

毎月コツコツつみたて投資

つみたてNISAも iDeCoも、毎月コツコツと投資できるのが共通点。

一度に大きな金額を投資するのとは違い、ドルコスト平均法という手法で投資タイミングを気にすることなく淡々と資産を積み上げられます。

ドルコスト平均法は価格が高い時期には少なく、価格が低い時期には多く買えるので、長い目で見ると平均的なリターンを得られます。

投資商品が限定されている

つみたてNISAと iDeCoの違いで「投資できる商品の違い」をお伝えしましたが、どちらも投資商品が限定されている点は一緒です。

なぜなら、どちらも長期投資に向いた商品のみが運用対象だからです。

つみたてNISAは金融庁の基準をクリアした約180本、iDeCoは各金融機関が厳選した約35本に投資できます。

かずき

かずき無数にある投資商品のなかから、投資初心者が迷わないように厳選されてるんだね。

はじめ

はじめとはいえ手数料が割高な「ボッタクリ商品」と言われる罠銘柄もあるから気をつけるんだ。

どっちから始める?「つみたてNISA」と「iDeCo」

これまでの内容で「どちらが自分に合っているか?」をある程度目星がつけられたのではないでしょうか。

投資の目的を踏まえて、どちらから始めるべきかを解説します。

いつでも引き出したいなら「つみたてNISA」

「とくに使う用途は決まっていないけど、もしものときに引き出したい。」

そのような方は、いつでも引き出せるつみたてNISAがおすすめです。

たとえば、教育資金や親の介護、家や車の購入などにもつみたてNISAなら柔軟に対応できます。

ライフステージに合わせていつでも引き出せるのは、生活していく上で安心材料になりますよ。

老後資金として考えるなら「iDeCo」

「老後資金として投資を始めたい!」

明確に決まっているなら 、iDeCoで老後のために準備していきましょう。

iDeCoは原則60歳まで引き出せない分、所得控除で節税メリットが大きいのが魅力です。

引き出し制限があるので、余剰資金で無理のない金額から始めるといいですね。

はるか

はるかつみたてNISAは月々100円から、 iDeCoは月々5,000円から始められるわよ。

「つみたてNISA」と「iDeCo」の銘柄選びでおすすめはインデックスファンド

つみたてNISAと iDeCoの銘柄選びはどちらも基本的には同じです。

「コストの安いインデックスファンドで、幅広い銘柄をまとめ買いして分散投資」

これが銘柄選びに重要なポイントです。

長期間の分散投資で複利の恩恵を受けられるため、インデックスファンドの購入は15年〜20年ほど投資期間がとれる方におすすめです。

かずき

かずきだからつみたてNISAやiDeCoはできるだけ早く始めた方がいいと言われているんだね!

インデックスファンドはコストの安さが魅力!

インデックスファンドとは、指数に沿った運用を目標とした投資信託です。

世界中の多くの銘柄に少額から投資できるので、どの銘柄を選べば良いかわからない初心者に最適です。

投資信託を購入すると、保有しているだけで毎日発生する「信託報酬」というコストがあります。

信託報酬が低いのもインデックスファンドが選ばれる理由のひとつです。

迷ったら世界丸ごと「全世界インデックスファンド」1本

インデックスファンドといっても、日本の企業ばかりを集めたものや米国の大企業500銘柄に厳選したもの、国内外の株や債券を組み合わせたバランス型など多くの種類があります。

どれにすべきか迷った場合は、全世界の指数に連動している投資信託を1本だけ!というシンプルな投資方法をオススメします。

この投資方法は先進国、新興国問わず世界の株式に投資して、世界経済の成長とともに上昇を目指します。

どの国が発展するか予想もつかないと考えるなら、まずは全世界インデックスファンド1本から始めてみましょう。

かずき

かずき全世界に投資すればは1番にはなれないけど平均点は取れる、ってことなんだね。

長期投資におすすめの証券会社3選

iDeCoは金融機関によって取り扱い商品に大きな差があるので、会社選びも大切です。

多くの投資家から選ばれる、全世界に連動した人気商品を取り扱っているかを確認しておきましょう。

- 「eMAXIS Slim 全世界株式インデックスファンド」全世界約2,900社に分散

- 「楽天・全世界株式インデックス・ファンド」全世界の約9,000社に分散

今回、投資初心者の方が迷わないように、世界中に投資できる投資信託を取り扱っていて手数料の安い証券会社を3社に厳選しました。

長期投資のパートナー選びに迷ったら、この3社から選べば間違いありませんよ。

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

「つみたてNISA」と「iDeCo」を併用!満額投資のシミュレーション

つみたてNISAと iDeCo、どちらか迷っている方で投資資金に余裕があるなら両方とも始めてしまう手もあります。

例として45歳〜65歳までの20年間、つみたてNISAと iDeCoにほぼ満額投資した場合をシミュレーションしました。

「つみたてNISA」と「iDeCo」は併用できる

つみたてNISAとiDeCoは併用できます。

どちらも限度額が決められているので、つみたてNISAを限度額まで積立設定した後、余裕資金でiDeCoを始めれば無駄がありません。

かずき

かずき同じ証券会社にすべき?別の証券会社も選択できるの?

はるか

はるかつみたてNISAとiDeCoは別々の証券会社を選べるのよ。

ただ、管理する手間を考えると一緒の証券会社を選んだ方がいいわね。

40代で満額投資した場合のシミュレーション

40代からつみたてNISAとiDeCoを満額投資した場合、どのくらいのリターンが得られるかを計算しました。

iDeCoは会社員なのか自営業なのか、国民年金保険の加入状況によって細かく掛金の限度額が決められています。

今回はわかりやすく、つみたてNISA月額3万円とiDeCo月額2万円の計5万円を投資した場合、どれくらいのリターンがあるのか試算してみました。

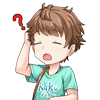

つみたてNISAのシミュレーション

つみたてNISAで毎月3万円、年利5%で20年間投資したケースをシミュレーションしてみましょう。

(引用:資産運用シミュレーション 金融庁)

投資元本720万円に対して運用益が513.1万円、20年間で1233.1万円が用意できる結果になりました。

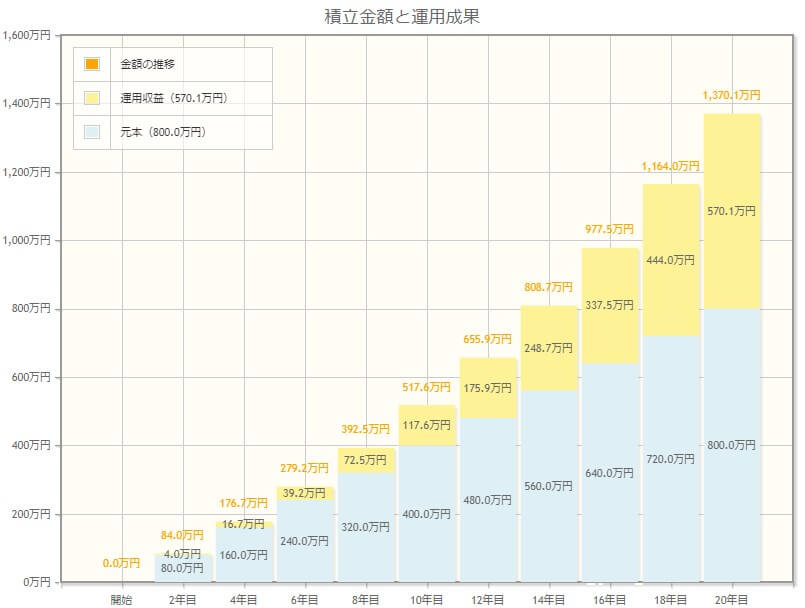

iDeCoのシミュレーション

45歳から65歳までの20年間に毎月2万円を年利5%で運用したケースを見てみましょう。

(引用:節税シミュレーション | iDeCo(イデコ) | 松井証券)

積立総額480万円に対して、運用益は342万円、20年間で822万円の資産が準備できる結果になりました。

さらにiDeCoは所得控除の効果があるので、税金が96万円安くなります。

積み立てNISAとiDeCoの併用で2,000万問題も解決

ここまでの、シミュレーション結果を表にまとめて確認しましょう。

| つみたてNISA | iDeCo | 併用 | |

|---|---|---|---|

| 投資元本 | 720万円 | 480万円 | 1200万円 |

| 運用益※ | 513万円 | 342万円 | 855万円 |

| 所得控除での節税額 | 0円 | 96万円 | 96万円 |

| 合計 | 1233万円 | 822万円 (節税96万円) | 2055万円 (節税96万円) |

※投資期間20年、年利5%で計算

つみたてNISAとiDeCoを月5万円で始めると、40代からでもトータルで2,000万円以上の資産を作れるという結果になりました。

はるか

はるか年利5%は現実的な数字だから、決して夢物語ではないのよ。

老後2,000万円問題も解決するわね!

ご自身のパターンをシミュレーションしたい場合は以下の公式サイトで計算できますよ。

資産運用シミュレーション : 金融庁

【公式】かんたん税制優遇シミュレーション|iDeCo(イデコ・個人型確定拠出年金)【公式】

節税シミュレーション | iDeCo(イデコ) | 松井証券

まとめ 目的に合わせて賢く将来に備えよう

つみたてNISAとiDeCoの違いから共通点、どの証券会社や銘柄を選ぶかまで徹底解説してきました。

最後にここまでのまとめです。

- 「所得控除」「公的年金控除」など節税メリットが大きいのはiDeCo

- 払出制限がなく使い勝手がいいのはつみたてNISA

- どちらも非課税運用で毎月コツコツ積立投資

- 投資商品はインデックスファンドを選ぶ

- 年金としてならiDeCo、いつでも引き出したいならつみたて NISAを選ぶ

税制メリットや払い出し制限に違いがあるものの、非課税で運用できる点や運用方法には共通する部分があるので、運用方法自体を変える必要はありません。

銘柄選びにこだわりがなく世界の成長を期待するなら、インデックスファンドの全世界株がオススメです。

西山

西山つみたてNISAに夫婦で6万6千円、iDeCoは1万2千円を積み立てしています。

最初は少額でスタートして、リスクを確かめてから運用額を増やしていきましたよ。

つみたてNISAとiDeCoを併用する場合は、iDeCoで全世界株への投資できる証券会社を選ぶと良いですね。

あなたの投資家としての一歩を応援しています。

最後までお読みいただき、ありがとうございました。

「つみたてNISA」と「iDeCo」を始める前のQ&A

- 「つみたてNISA」と「iDeCo」どちらから始める?

-

老後資金と割り切るなら iDeCo、万が一でも引き出す可能性があるならつみたてNISAから始めることをおすすめします。

>> 「つみたてNISA」と「iDeCo」どちらから始めるを詳しくみる - 専業主婦(夫)も加入できる?所得控除でメリットを受けられるの?

-

民年金の第3号被保険者である専業主婦(夫)の方もiDeCoに加入できます。

しかし、所得控除のメリットを受けるには本人に課税所得がないと控除を受けられません。

専業主婦(夫)の方は控除での節税メリットがないので、柔軟に引き出せるつみたてNISAでの運用がおすすめです。

- 「つみたてNISA」と「iDeCo」を満額投資したあと、次の投資先は?

-

つみたてNISAとiDeCoのその先は人によってさまざま。同じ投資手法で長期運用するなら特定口座で積み立て投資を続ける方法があります。

つみたてNISAとiDeCoのような税金の優遇はありませんが、特定口座で積み立て購入していけばドルコスト平均法で同様の投資成績が狙えます。