ちょく

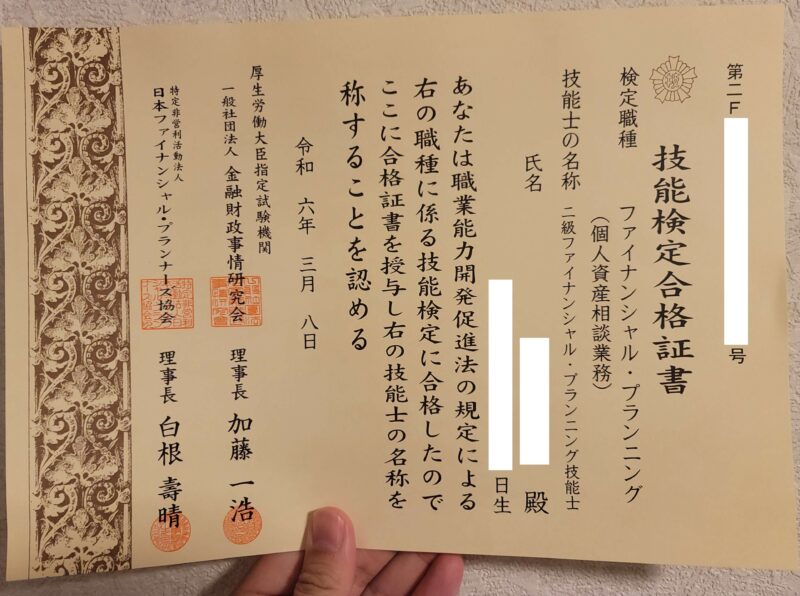

ちょく投資歴18年でFP2級のちょくです。

僕は新NISAのつみたて投資枠で、毎月5万円を30年積み立てて取り崩していく予定です。

新NISAのつみたて投資は、出口戦略・ゴールを決めて始めるのをおすすめします。

人生の後半は、新NISAで積み立てたお金を引き出しながらどう使うかが大切だからです。

この記事では、新NISAでつみたて投資の出口戦略やお金の引き出し方法・タイミングなどを解説します。

人生の終わりを迎えるまでの間、お金をうまく取り崩して使いながら豊かで幸せな人生にしませんか?

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

この記事からわかること

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

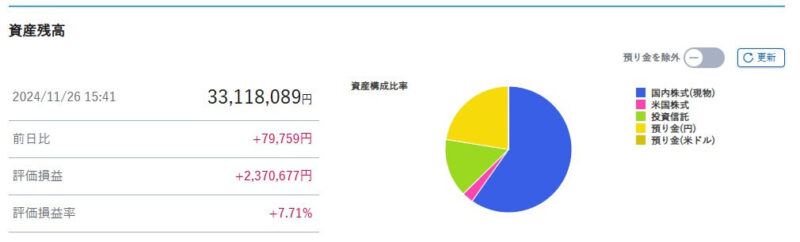

著者の投資先と投資資産の状況

筆者は新NISAと通常口座のどちらもSBI証券をメイン利用しています。

2023年までは投資信託+成長株に投資していましたが売却して、2024年から投資信託+高配当株銘柄への分散投資に切り替えました。

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

新NISAの出口戦略3つのポイント~つみたて投資枠~

新NISAでつみたて投資の出口戦略とは、積み立てたお金の売り方・終わり方の戦略です。

新NISAでつみたて投資を始めても、出口戦略・ゴールまで考えている人はほとんどいません。

そこで出口戦略のポイントを3つ解説します。

- お金を増やすのと同じくらい出口戦略は大切

- 新NISAは非課税期間を気にしなくていい

- 出口戦略は4%ルールで取り崩すのが有名

ちょく

ちょく終わりよければすべてよしです。

お金を増やすのと同じくらい出口戦略は大切

新NISAはお金を増やすのと同じくらい、出口戦略を考えておく必要があります。

将来増やしたお金を、どのように引き出してどう使うかが重要だからです。

お金の引き出し方やタイミングで損をしないように、早めに出口戦略を立てておきましょう。

ようこ

ようこ新NISAで積み立てたお金をどう引き出すか考えておきましょう。

ボッチ

ボッチお金は生きてる間しか使えないから、お金の使い時を逃さないようにしたいね。

新NISAは非課税期間を気にしなくていい

新NISAは非課税期間を気にせず、自分に合ったペースでお金を引き出せます。

新NISAは非課税保有期間が無期限になったからです。

旧NISAのように、NISA口座で売却か課税口座に移して運用を続けるかなど考える必要はありません。

新NISAは恒久化され、生涯ずっと使える制度になったので安心して利用できます。

ようこ

ようこいつ引き出しても非課税なのはうれしいわ。

ちょく

ちょくお金の引き出し方やタイミングだけに集中できます。

出口戦略は4%ルールで取り崩すのが有名

出口戦略の4%ルールは積み立てた資産を毎年4%取り崩し、残りの資産は運用を続ける方法です。

4%ルールは1998年、資産運用に関する研究をしていた米トリニティ大学のグループから発表されました。

毎年、資産運用額の4%未満を生活費として売却すれば、30年以上が経過しても資産は残る確率は非常に高いという内容です。

ボッチ

ボッチ取り崩す4%のお金以外は、運用を続けるから資産が増え続けることも期待できるよ。

ようこ

ようこあくまで理論だけど、お金を取り崩して使っても30年後に資産が残っているのは安心だわ。

【出口戦略①】新NISAでつみたて投資した資産の引き出し方法

新NISAでつみたて投資した資産の引き出し方法を3つ解説します。

- 資産を全額売却

- 定率売却で取り崩す

- 定額売却で取り崩す

- 定口(期間)売却で取り崩す

ようこ

ようこ自分に合った方法で引き出してね。

資産を全額売却

保有している資産をすべて売る方法ですが、おすすめしません。

お金を取り崩しながら運用を続けた方が、資産は増える可能性があるからです。

大幅下落しているときなど売るタイミングによっては、一気に売ると損をする場合もあります。

ボッチ

ボッチ運用を続けながら必要なお金を準備する方が安心だね。

ちょく

ちょくインフレにも対応できます。

定率売却で取り崩す

定率売却は、毎月資産を定率で取り崩す方法です。

たとえば1%に定率指定すれば、保有している資産の1%分だけ毎月取り崩されます。

出口戦略の4%ルールは定率売却です。

ようこ

ようこ0.1%単位で指定して売却できる証券会社もあるわ。

ちょく

ちょく年を経るごとに受け取れる金額は減ります。

定額売却で取り崩す

定額売却は、毎月資産を定額で取り崩す方法です。

たとえば毎月5万円に金額指定すれば、5万円分の資産が毎月取り崩されます。

毎月取り崩す金額がわかりやすいのがいい所です。

ちょく

ちょく1000円以上を1円単位で指定した金額で売却します。

ようこ

ようこただし定率売却よりも資産の減りが早くなるわ。

定口(期間)売却で取り崩す

定口売却は、最終受取年月までの売却回数で等分した口数を毎月取り崩す方法です。

たとえば投資信託を120万口保有していて、最終受取年月を10年後に設定すると、120万口÷(10年×12か月)で、毎月1万口が取り崩されます。

投資の運用成績が悪いと引き出せるお金が減り、運用成績が良いと引き出せるお金が増える方法です。

ボッチ

ボッチ定額売却のように運用成績が悪いときに、多くの口数を売却しなければならないという心配がないね。

ちょく

ちょく僕は定率売却か定口売却で取り崩すつもりです。

新NISAで積み立てた資産を引き出すタイミング

新NISAで積み立てた資産を引き出すタイミングは人によって様々ですが、3つパターンを解説します。

- 退職前に少しずつ引き出す

- 70歳以降に少しずつ引き出す

- お金が必要になったとき

ちょく

ちょく積み立てた資産を引き出すタイミングはとても大切です。

退職前に少しずつ引き出す

60歳~70歳頃に退職する前から、積み立てた資産を少しずつ売却して引き出します。

定年退職後の生活費は減りますが、定年前と比べて6~7割ほどは生活費がかかるからです。

(参照|総務省:家計調査報告(家計収支編)2022年(令和4年)平均結果の概要)

退職前から少しずつ売却して取り崩していくと、退職金+現金資産があるので安心して生活できます。

ようこ

ようこ統計では保健医療費や交際費が増える人が多いそうよ。

ボッチ

ボッチ退職後もお金がかかるんだね。

70歳以降に少しずつ引き出す

長く働く人は、70歳以降に少しずつ引き出すのをおすすめします。

積み立て投資は複利の効果で右肩上がりに資産が増えるので、運用を続けた方がお金は貯まるからです。

新NISAを始めたのが50歳~60歳台の人も、引き出すタイミングは70歳以降にした方がいいでしょう。

ちょく

ちょくあまり早く資産を売らない方が得をする場合が多いです。

ボッチ

ボッチ夫婦であれば先に夫の資産を取り崩し、その後に妻の資産を取り崩していくのもいいね。

お金が必要になったとき

お金が必要になったときは、積み立てた資産から部分的に取り崩しましょう。

必要な金額だけ取り崩すのが大切です。

ライフプランに合わせて、使う金額を引き出すのもいいでしょう。

ようこ

ようこ住宅リフォームや車の買い替えなど、一時的に出ていく支出にあててもいいわね。

ちょく

ちょく老後で必要になった特別な支出に、NISAで積み立てた資産を取り崩してあてるのはおすすめです。

積み立てた資産を引き出すときの注意点

積み立てた資産を引き出すときの注意点は3つです。

- 株価が暴落しているときは売らない

- 頻繁に売却して引き出さない

- 積み立て設定の解除忘れに気をつける

ようこ

ようこ注意点に気をつけて資産を引き出してね。

株価が暴落しているときは売らない

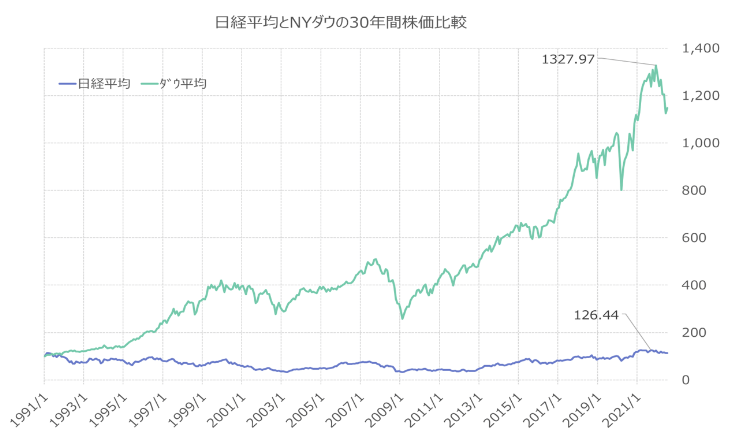

引用|auカブコム証券|日本株と米国株~過去30年の株価の推移は~

株価が暴落しているときは、積み立てた資産を売らない方がいいでしょう。

株式市場では数年ごとに○○ショックという名の暴落があります。

歴史的にみて暴落し続けることは過去にないので、株価が戻るまで耐える時期があるかもしれません。

ちょく

ちょくこれまで、株価が大きく値下がりしても時間をかけて元の水準に戻ってきました。

ボッチ

ボッチ未来はどうなるか誰にも分からないけど、株価が暴落したときは冷静に様子を見た方がいいね。

ようこ

ようこ投資信託は米国や全世界に投資した方がよさそうね。

頻繁に売却して引き出さない

積み立てた投資信託は、頻繁に売却して引き出さないようにしましょう。

投資信託を取り崩しすぎると、運用を続けても資産を増やしにくくなるからです。

老後の生活費や医療費など日常生活で必要なお金は、公的年金や預貯金でまかなう方がいいでしょう。

ちょく

ちょく取り崩すタイミングは遅い方が、複利の効果で資産をより増やせます。

ようこ

ようこ短期間で何度も売却するともったいないわ。

積み立て設定の解除忘れに気をつける

投資信託を売却して引き出す際は、積み立て設定の解除忘れに気をつけましょう。

投資信託を売却しただけでは設定が解除されないからです。

積み立てをやめる場合は、積み立て設定の解除が必要になります。

ボッチ

ボッチ解除を忘れていると、引き出した後も積み立てられるから気をつけて。

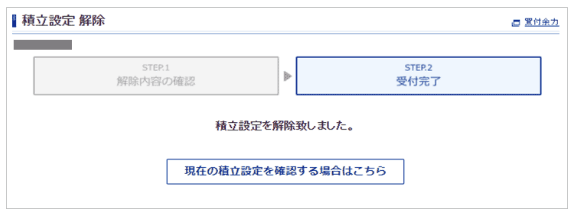

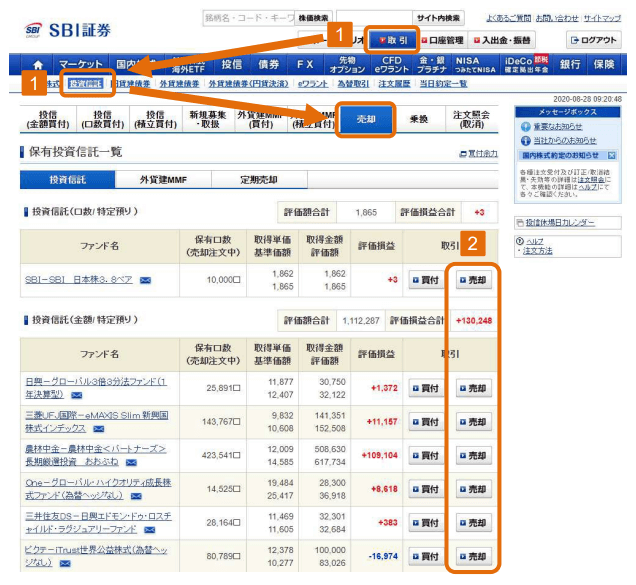

SBI証券で積み立て設定の解除方法

内容を確認してよければ、取引パスワードを入力して「解除する」をクリックしましょう。

下記画面になり、積立設定の解除が完了です。

新NISAで積み立てた投資信託を引き出す手順

ちょく

ちょく新NISAで積み立てた投資信託を、SBI証券で引き出す手順を2通り解説します。

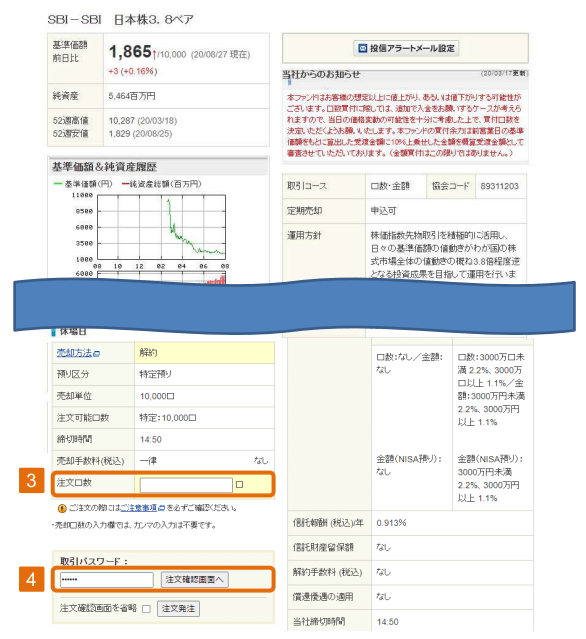

口数指定売却の場合

売却したい口数を入力して取引パスワードを入力し「注文確認画面へ」をクリックしましょう。

注文内容を確認し「注文発注」をクリックします。

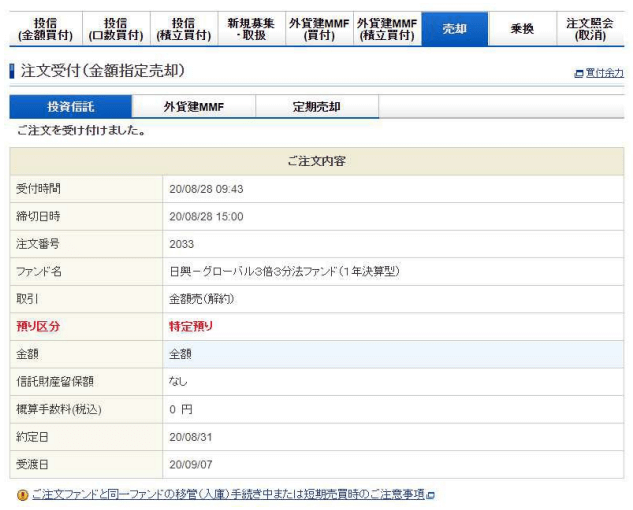

下記のような画面になり注文が完了です。

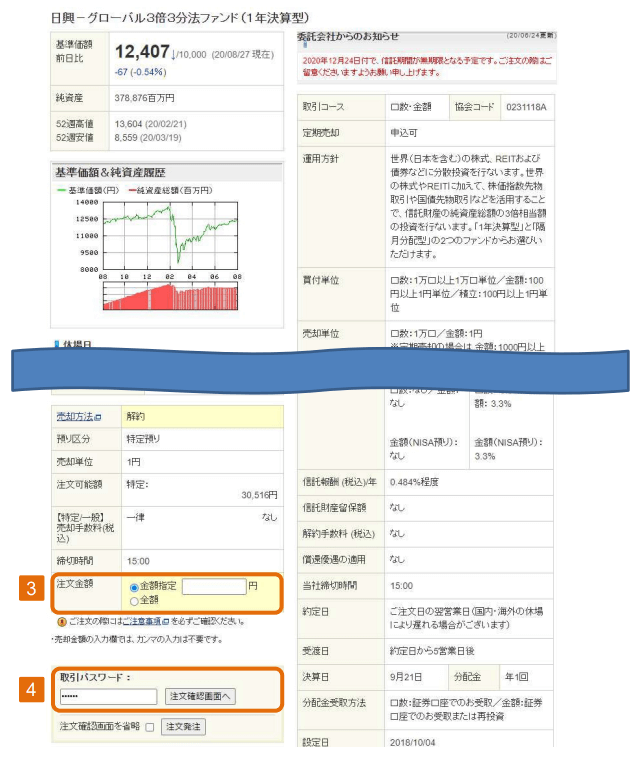

金額指定売却の場合

口数指定売却の場合と同じように、SBI証券にログインして「取引」→「投資信託」→売却したいファンドの「売却」をクリックします。

金額を指定して売却したい場合は「金額指定」を選択して売却金額を入力、全額売却したい場合は金額を入力せずに「全額」を選択しましょう。

引用|SBI証券:投資信託売却

取引パスワードを入力し「注文確認画面へ」をクリックします。

注文内容を確認し「注文発注」をクリックします。

下記のような画面になり注文が完了です。

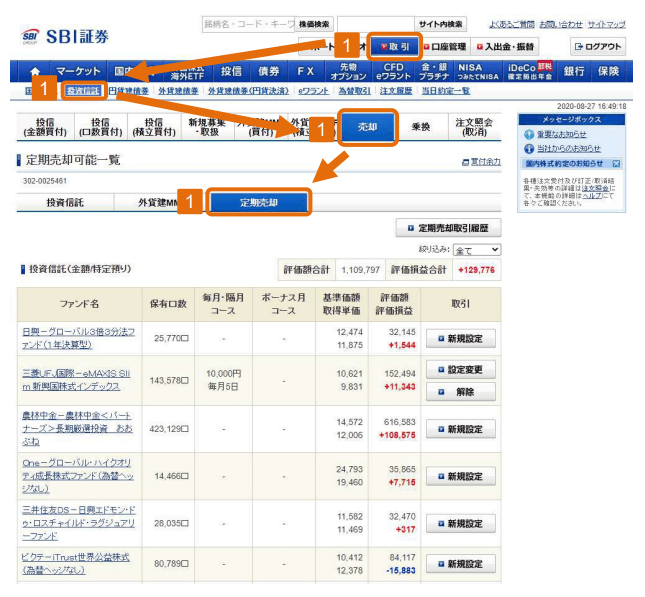

投資信託の取り崩しは「投資信託定期売却サービス」の利用も検討する

投資信託の取り崩しは、証券会社の投資信託定期売却サービスの利用も検討しましょう。

SBI証券の定期売却サービスは保有する投資信託を定期的に、一定金額ずつ自動で売却できるサービスです。

- 計画的に資産の取り崩しができる

- 売却のタイミングを自分で考えなくていい

- 自分の好きなファンドを運用しながら取り崩せる

サービスを利用することで、取り崩しの手間や負担を減らせます。

※2023年12月17日時点では、NISA預りの投資信託はサービスの対象外です。今後「定率売却」も含めて、対応が検討されています。

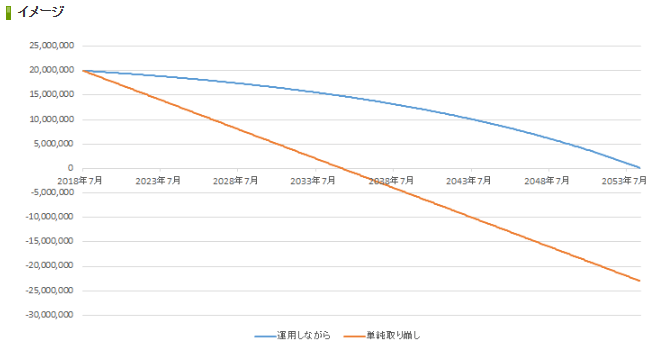

上のグラフは、2,000万円の資産を毎月10万円ずつ単純に取り崩していく場合と、毎年5%の利回りで運用できたと仮定して毎月10万円ずつ取り崩した場合を比較したグラフです。

ようこ

ようこ毎年5%の利回りで運用すると36年間資産を保てているわ。

ちょく

ちょく資産を取り崩しながら運用も続ければ、資産を長持ちさせられるのが分かります。

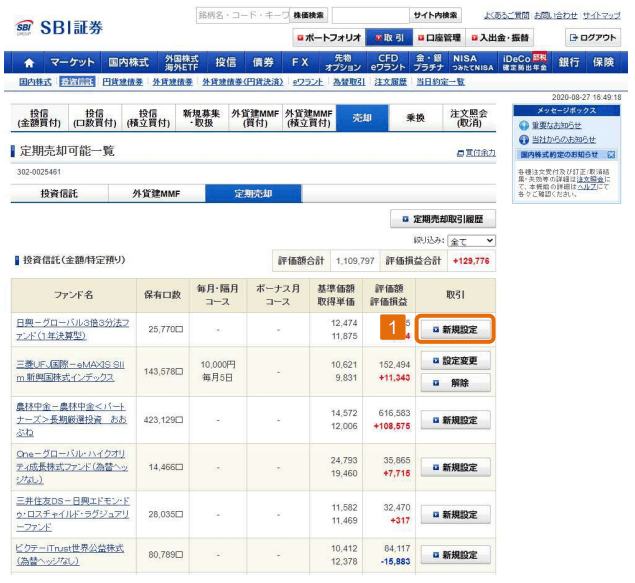

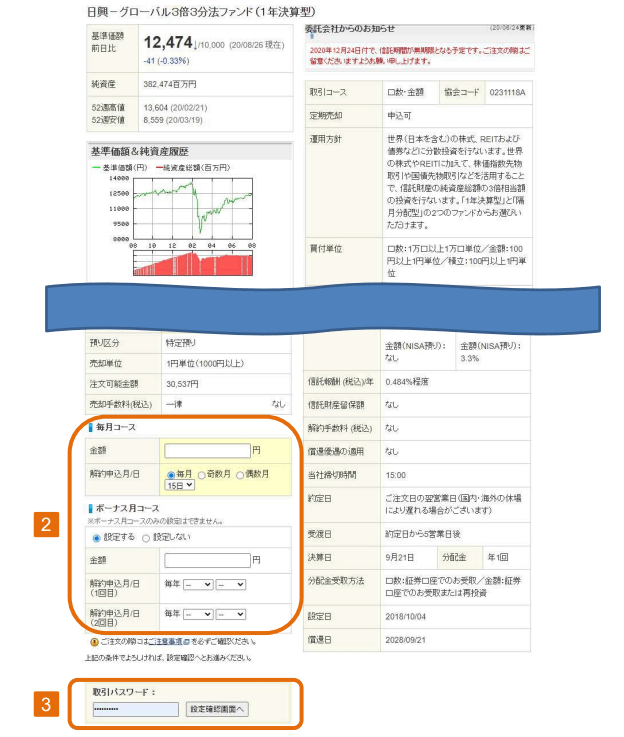

SBI証券の投資信託 定期売却手順を解説

定期売却を設定したい銘柄の「新規設定」をクリックしましょう。

毎回の売却⾦額、解約の申し込み頻度の⼊⼒、ボーナス⽉設定(任意)を⾏います。

取引パスワードを⼊⼒して「設定確認画⾯へ」をクリックしましょう。

内容を確認して「設定」をクリックします。

下記画面になり、定期売却の設定が完了です。

ようこ

ようこ設定した金額を特定の日に自動的に売却して、年金のように受け取れるサービスね。

ボッチ

ボッチ定額売却で取り崩す方法だね。

【出口戦略②】新NISAの成長投資枠を活用する方法

新NISAの成長投資枠を活用した出口戦略も3つ紹介します。

- 日本の高配当株に分散投資して配当金を受け取る

- アメリカの高配当株に分散投資して配当金を受け取る

- ETFに投資して分配金を受け取る

ようこ

ようこ新NISAの成長投資枠をうまく活用すれば資産を大きく増やせるわ。

日本の高配当株に分散投資して配当金を受け取る

日本の高配当株に分散投資すれば、日本円で配当金を受け取れます。

受け取った配当金を、老後の生活費にあてていく出口戦略です。

投資した高配当株は取り崩さず、配当金を受け取り続けます。

ちょく

ちょく公的年金と配当金で生活するのが理想です。

ボッチ

ボッチどうしてもお金が必要なときは引き出せばいいね。

アメリカの高配当株に分散投資して配当金を受け取る

アメリカの高配当株に分散投資すれば、米ドルで配当金を受け取れます。

受け取った配当金は米ドルなので、円に交換して老後の生活費にあてていく出口戦略です。

日本の高配当株投資と同じように取り崩さず、配当金を受け取り続けます。

ちょく

ちょく為替変動リスクがある点は注意が必要です。

ようこ

ようこ日本株も米国株も、銘柄を分析するのにマネックス証券の銘柄スカウターがおすすめよ。

ETFに投資して分配金を受け取る

高配当の東証ETFや海外ETFに投資して、分配金を受け取る方法もあります。

ETFは1本で分散投資が可能です。

高配当株への投資と同じように取り崩さず、分配金を受け取り続けます。

ちょく

ちょく海外ETFは信託報酬が安いです。

ようこ

ようこただしNISAで海外ETFに投資しても10%課税されるし、為替変動リスクもあるから注意が必要よ。

【出口戦略③】積み立てた資産を大切な人に遺す

新NISAの最終的な出口戦略として、積み立てた資産を大切な人に遺す方法も考えておきましょう。

NISA口座に残高があるうちに亡くなっても、相続人のNISA口座へ移管はできません。

NISAの資産を相続する場合は、相続人の課税口座に移管することになります。

非課税となるのは故人が亡くなった日までなので、早めに計画を立てておくのが重要です。

ようこ

ようこ知識がないのに米国株や海外ETFを遺されても困るわね。

ちょく

ちょく投資信託や東証ETFなどを残し、資産を受け継ぐ人が困らないようにしたいですね。

ボッチ

ボッチ相続や贈与についても早めに考えておくのが大切だよ。

新NISAの出口戦略について理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 積み立てた資産の引き出し方やタイミングを考えておく

- お金を増やすのと同じくらい大切

- 出口戦略は4%ルールで取り崩すのが有名

- 取り崩す方法は定率売却・定額売却・定口売却がある

- 株価が暴落しているときは売らない

- 頻繁に売却して引き出さない

- 積み立て設定の解除忘れに気をつける

- 証券会社の投資信託定期売却サービスの利用も検討する

- 新NISAの成長投資枠で配当金や分配金をもらい続ける出口戦略もある

- 積み立てた資産を大切な人に遺す方法も考えておく

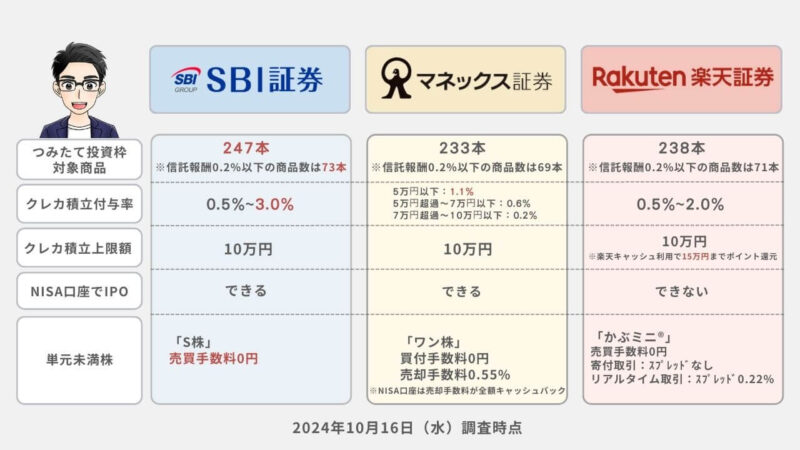

【2024年11月】新NISA向け口座8社を比較

新NISAで投資を始めるには、証券口座が必要です。

ちょく

ちょく銀行口座だけでは投資を行うことはできません。

新NISAができる、金融機関8社を比較してみました。

| 証券会社 |  |  | ||||||

| 分類 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | 銀行 | 銀行 | 店舗型 総合証券 |

| つみたて投資枠 対象商品 | 247本 | 238本 | 233本 | 241本 | 235本 | 15本 | 24本 | 19本 |

| 最低 積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 1,000円 |

| クレカ 積立 | 三井住友 カード | 楽天 カード | マネックス カード dカード | なし | au PAYカード | なし | なし | なし |

| ポイントの 種類 | V ポイント | 楽天 ポイント | マネックス ポイント dポイント | 松井証券 ポイント | Ponta ポイント | なし | Ponta ポイント | なし |

| ポイント 付与率 | 0%~最大3.0 % ※特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください | 0.5~2.0% | 5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | なし | 1% | なし | 0.03% | なし |

| 積立頻度 | 毎月/毎週/毎日 | 毎月/ 毎日 | 毎月/ 毎日 | 毎月/毎週/毎日 | 毎月 | 毎月 | 毎月 | 毎月 |

| 公式HP | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

2024年10月21日の調査時点

ボッチ

ボッチネット証券の商品数は、銀行の10倍以上あるよ。

新NISAは1人1口座なので、どの金融機関を選ぶか悩みますよね。

銀行よりも信託報酬(手数料)が安く、商品の数が多いネット証券の方が、長期投資で儲かる確率は高いといえます。

新NISAにおすすめネット証券3社

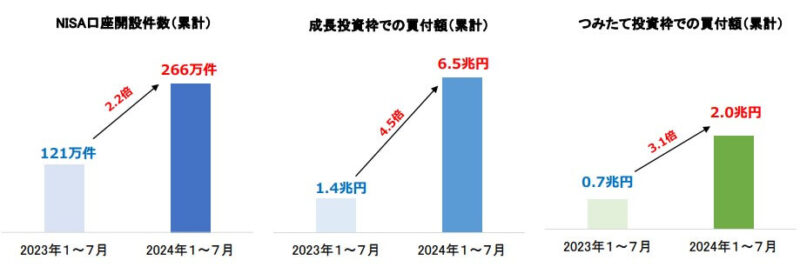

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ下画像を見ると、2024年1~7月の口座開設数や買付額は2023年1~7月の2倍以上だね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社 10 社・2024 年7月末時点)

ようこ

ようこネット証券の口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|投資経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

247本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~最大3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「景品総額 1 億円!? SBI 証券 NISA 応援キャンペーン」は、条件達成をされた方全員にもれなく 2,000 円、抽選で1,000 名様に 500 円相当のデジタルギフト、抽選で現金最大10万円をゲットできます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声を見る

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

233本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大5.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

現在NISA口座でのクレカ積立のポイント還元率が最大2.2%にアップ中!

| 通常のポイント還元率 | 期間中のポイント還元率 | |

|---|---|---|

| 2023年10月以降に マネックス証券のNISA口座を開設した方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:1.1% 50,001~70,000円:1.6% 70,001~100,000円:2.0% (通常のポイント還元と合わせて、2.2%) |

| 2023年9月までに マネックス証券のNISA口座をお持ちの方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:0.4% 50,001~70,000円:0.9% 70,001~100,000円:1.3% (通常のポイント還元と合わせて、1.5%) |

マネックス証券では2023年10月以降にNISA口座を開設した場合、クレカ積立のポイント還元率が最大2.2%にアップします。

2023年10月以降にマネックス証券のNISA口座を開設した方は、かなりお得ですね。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

238本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用すれば、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、新NISAのつみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声を見る

※僕の知人に直接話を聞かせてもらいました。

新NISAの出口戦略でおすすめの本

その他のNISA関係で僕が読んだ本

新NISAに向けて、書籍を読んで学ぶのも大切です。

僕が新NISAの本を30冊程度読んだ中で、出口戦略について書いているおすすめの本を紹介します。

- お得な使い方を全然わかっていない投資初心者ですが、NISAって結局どうすればいいのか教えてください! (桶井 道/すばる舎)

- 60歳からの得する! NISA大改正(藤川 太/ART NEXT )

- 1冊でまるわかり 50歳からの新NISA活用法(PHP研究所)

ちょく

ちょく出口戦略について書いている本は少ないので貴重です。

ようこ

ようこどれか1冊でいいので読んでみてね。

まとめ新NISAを始めるときに出口戦略も考えておこう!

本記事では、新NISAでつみたて投資の出口戦略やお金の引き出し方法・タイミングなどを解説しました。

最後に内容を整理します。

- 出口戦略は4%ルールで取り崩すのが有名

- 取り崩す方法は定率売却・定額売却・定口売却がある

- 積み立てた資産を引き出すタイミングを考えておく

米国でベストセラーの『DIE WITH ZERO』(ビル・パーキンス著)では、お金を使い切って死ぬことが提唱されています。

積み立てたお金はあの世に持っていけません。

理想の人生の最期を迎えるためにお金を上手に引き出して使い、豊かで幸せな人生を送りましょう。

ボッチ

ボッチ新NISAを始めるときに、理想のゴールを設定するのが大切だね。

ちょく

ちょくゴールが決まれば、どんな投資をするべきか見えてきますよ。

この記事が、あなたが新NISAの出口戦略について理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

- 金融庁:新しいNISA

- 総務省:家計調査報告(家計収支編)2022年(令和4年)平均結果の概要

- SBI証券:複利効果で運用成果がアップ!

- SBI証券:投信積立

- SBI証券:投資信託売却

- SBI証券:投資信託定期売却サービス

- SBI証券:投資信託定期売却サービスとはどのようなサービスですか?

- SBI証券:人生100年時代の“コツコツ”資産運用!「つみたて」×「定期売却」で自分年金を作ろう!

- SBI証券:定期売却手順

- SBI証券:お取引操作ガイド

- SBI証券:よくある質問(定期売却)

- SBI証券:ヘルプ(定期売却)

- auカブコム証券|日本株と米国株~過去30年の株価の推移は~

- 60歳からの得する! NISA大改正(藤川 太/ART NEXT )

- お得な使い方を全然わかっていない投資初心者ですが、NISAって結局どうすればいいのか教えてください! (桶井 道/すばる舎)

ちょくです