ちょく

ちょく投資歴18年でFP2級のちょくです。

僕は変額保険の見積もりをしてもらった上で、新積立NISAを選び投資をしています。

新積立NISAと変額保険は、どちらが自分に合うか悩みますよね。

僕も新積立NISAと変額保険の違いが、最初分からなかったので気持ちが分かります。

この記事では、新積立NISAと変額保険はどっちがおすすめなのかや、新積立NISAと変額保険の違い、両方併用するのはありかなどを解説しました。

この記事を読めば、新積立NISAと変額保険はどちらを利用するべきか迷いがなくなり、自分に合った制度で投資を始められますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

新積立NISAと変額保険はどっちがおすすめか?筆者は【新積立NISA】

新積立NISAと変額保険はどっちがおすすめか聞かれると、筆者は新積立NISAをおすすめします。

新積立NISAの方が運用手数料が安く、お金が必要なときにいつでも出金できるからです。

ただし両制度はメリット・デメリットがあり、制度を利用する人の状況や考え方で選択肢は変わります。

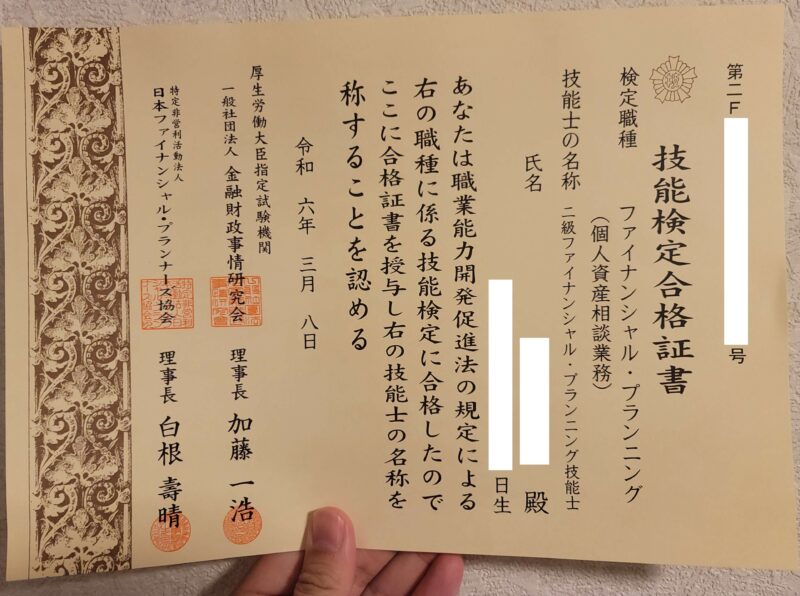

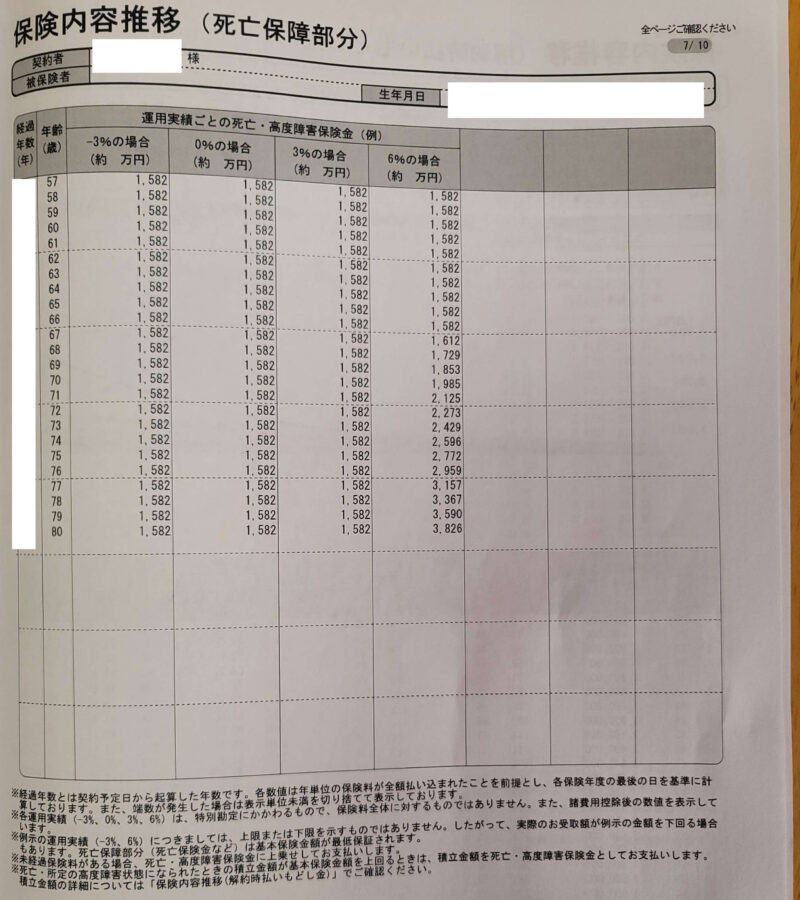

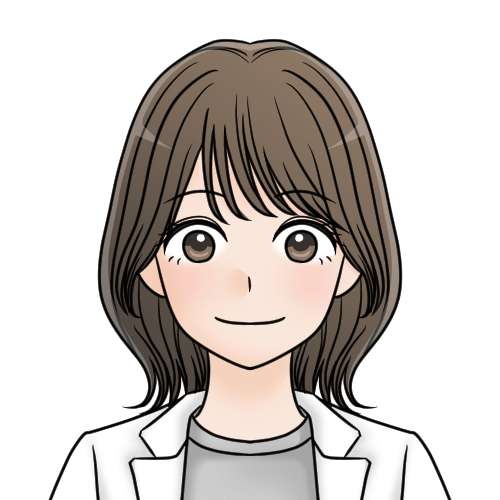

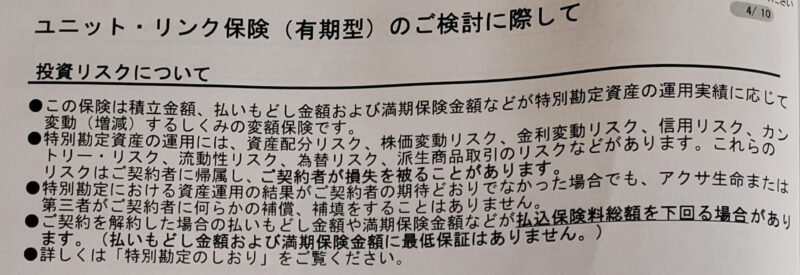

筆者が実際に見積もり依頼した変額保険の資料の写真

ようこ

ようこ変額保険は手数料が高いけど、保障と資産運用を同時に行えるわ。

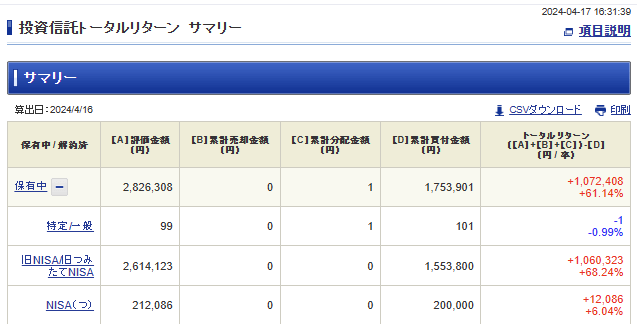

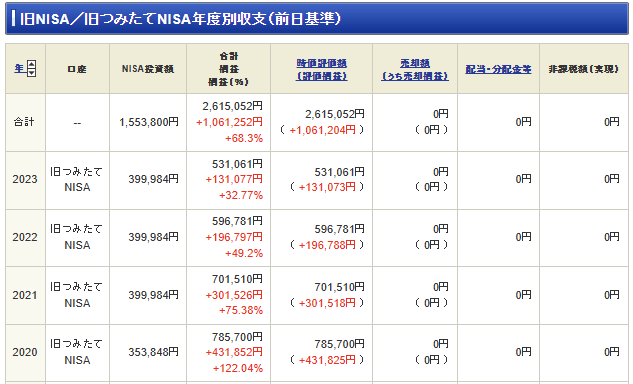

筆者のつみたてNISA・新積立NISA運用益【2024年4月16日月時点】

ちょく

ちょく新積立NISAは手数料が安く、長期運用すれば高い運用収益を期待できます。

【違いを比較】新積立NISAと変額保険はどっちがおすすめか

ちょく

ちょく新積立NISAと変額保険を項目ごとに、どっちがおすすめか表にまとめました。

新積立NISAと変額保険の比較表

| クリックできる項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ①年齢 (加入資格) | 満18歳以上 | ・0〜80歳(保険会社、商品による) ・保険会社に健康状態を告知し、審査に通過した場合のみ加入できる | ||

| ②投資対象 | 金融庁の基準を満たす長期の積立・分散投資に適した投資信託 (200種類以上) | 上場株式及び投資信託等 (1000種類以上) | 特別勘定内の投資信託 (10種類程度) | |

| ③投資金額 | ・年間120万円 ・非課税保有限度額1,800万円まで(※成長投資枠との合算) | ・年間240万円 ・非課税保有限度額1,200万円まで | 1,000万円以上も可能 (商品による) | |

| ④投資方法 | 積立 | 一括・積立 | 積立 | |

| 申込手続 | 証券口座を開設し手続きをする | 保険会社・保険代理店を通じて手続きをする | ||

| ⑤資金途中引き出し | いつでも自由に引き出せる | 可能 但し、10年以内は解約控除が発生 | ||

| ⑥税制上メリット | 売却益や配当金などの利益が非課税 | ・保険料は、生命保険料控除の対象 但し、受け取る保険金などは、一時所得として所得税・住民税が課税 | ||

| ⑦運用コスト | 口座開設手数料 | 無 料 | 無 料 | |

| 口座管理手数料 | 無 料 | 保険関係費用・解約控除 | ||

| 運用管理手数料 | 販売手数料・信託報酬・信託財産留保額など (商品による) つみたて投資枠の対象商品は信託報酬がかかるが、買付手数料や解約(売却)手数料が無料(ノーロード) | 年金管理費・運用関係費 | ||

| ⑧運用者 | 自分自身で運用する | 保険会社が運用する | ||

| ⑨運用期間 | 無期限 | 80歳程度まで(商品による) | ||

| ⑩スイッチング (投資信託を買い替えること) | 自由にスイッチングできる | 一定回数以上のスイッチングには手数料がかかる | ||

| ⑪死亡時保障 | 死亡時保障は無し 相続手続により、相続人に移管(課税口座) | 死亡保険金 (契約時に決めた保険金額) | ||

参照|金融庁:NISAを知る

ボッチ

ボッチそれぞれの項目ごとに解説するね。

①年齢 (加入資格)【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ①年齢 (加入資格) | 満18歳以上 | ・0〜80歳(保険会社、商品による) ・保険会社に健康状態を告知し、審査に通過した場合のみ加入できる | ||

満18歳以上は加入年齢の上限がない、新積立NISAをおすすめします。

変額保険は最長80歳までかつ、保険会社に健康状態を告知し審査に通過した場合の加入になるからです。

変額保険は健康状態によっては、加入できない可能性があります。

ようこ

ようこ新積立NISAは老後も運用を続けながら、必要なお金を取り崩せるわ。

人生100年時代なので、年齢の上限がない新積立NISAはいいですね。

②投資対象【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ②投資対象 | 金融庁の基準を満たす長期の積立・分散投資に適した投資信託 (200種類以上) | 上場株式及び投資信託等 (1000種類以上) | 特別勘定内の投資信託 (10種類程度) | |

投資対象商品の選択肢が多い、新積立NISAをおすすめします。

新積立NISAが200種類以上に対して、変額保険は10種類程度しか選択肢がないからです。

筆者が見積もり依頼した変額保険投資先に関わる写真

新積立NISAの方が手数料の安い、自分に合った商品を見つけられます。

ボッチ

ボッチ成長投資枠も活用すると、さらに投資の幅が広がるね。

③投資金額【どっちもあり】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ③投資金額 | ・年間120万円 ・非課税保有限度額1,800万円まで(※成長投資枠との合算) | ・年間240万円 ・非課税保有限度額1,200万円まで | 1,000万円以上も可能 (商品による) | |

投資に回せる資金がどれだけあるかによるので、新NISAと変額保険はどちらも選択肢としてありです。

変額保険は商品や保険金額などによって、保険料が異なり年間上限額は変わります。

新積立NISAは、年間上限額が決まっており変わることはありません。

ちょく

ちょく余裕資金で投資するのが大切です。

④投資方法【どっちもあり】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ④投資方法 | 積立 | 一括・積立 | 積立 | |

新積立NISAと変額保険の投資方法は、基本的にどちらも同じ積立投資です。

ただし新NISAの成長投資枠を活用すれば、個別株やREITなどへ投資できます。

新積立NISAは売買のタイミングを自分で決められますが、変額保険は保険会社に運用を任せるので売買のタイミングを気にする必要がありません。

ようこ

ようこ変額保険の場合、はじめに特別勘定を選択したら後はお任せできるわ。

ボッチ

ボッチ新積立NISAも一度積立設定をした後は、ほったらかしでOKだよ。

⑤資金途中引き出し【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑤資金途中引き出し | いつでも自由に引き出せる | 可能 但し、10年以内は解約控除が発生 | ||

いつでも自由にお金を引き出したいなら、新積立NISAをおすすめします。

まとまったお金が必要になったとき、いつでも手数料無料でお金を引き出せるからです。

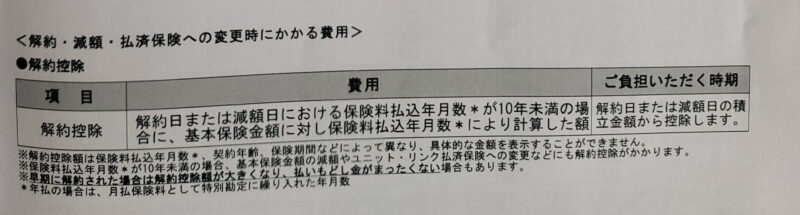

変額保険は途中解約すれば解約返戻金をもらえますが、10年以内に解約すると解約控除が差し引かれます。

筆者が見積もり依頼した変額保険解約控除に関わる写真

ようこ

ようこ新積立NISAは家計が苦しいときに、積立を一時的に止められるわ。

変額保険は途中解約すると、投資元本よりも少ない金額しか引き出せない可能性があります。

⑥税制上メリット【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑥税制上メリット | 売却益や配当金などの利益が非課税 | 保険料は、生命保険料控除の対象 ただし受け取る保険金などは、一時所得として所得税・住民税が課税 | ||

運用益が非課税の新NISAの方が、税制上のメリットがあります。

どちらの制度も運用中の利益に対しては税金がかかりません。

ただし変額保険は支出時に保険料控除を受けられるものの、受取時に一時所得として課税されます。

ボッチ

ボッチ変額保険は支出時に保険料控除を受けられるけど、受取時に課税されるからトータルで見れば新NISAの節税効果の方が大きいよ。

⑦運用コスト【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑦運用コスト | 口座開設手数料 | 無 料 | 無 料 | |

| 口座管理手数料 | 無 料 | 保険関係費用・解約控除 | ||

| 運用管理手数料 | 販売手数料・信託報酬・信託財産留保額など (商品による) つみたて投資枠の対象商品は信託報酬がかかるが、買付手数料や解約(売却)手数料が無料(ノーロード) | 年金管理費・運用関係費 | ||

運用コストの低い方がいいなら、新積立NISAをおすすめします。

NISAは口座管理手数料が無料で、運用管理手数料(信託報酬)も低コストの商品が多いからです。

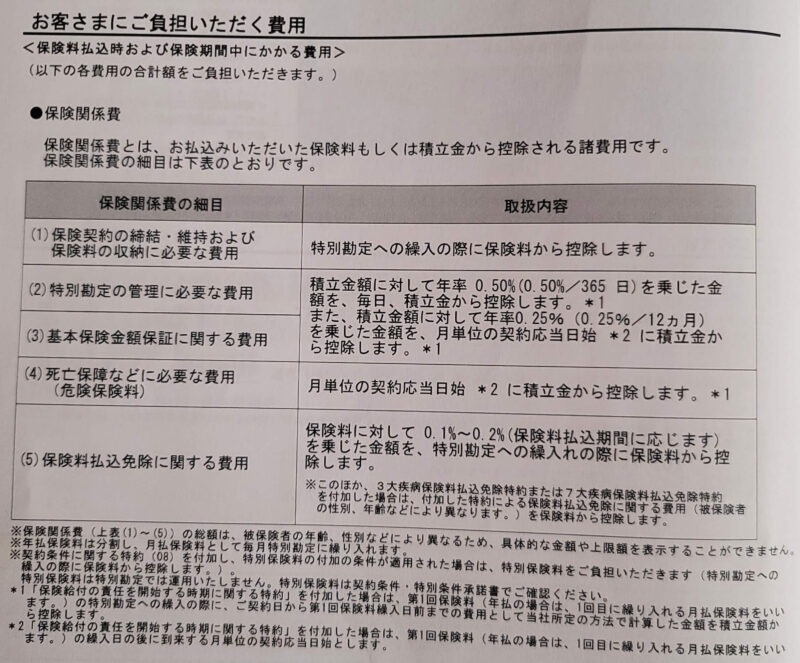

変額保険は保険契約の維持などに必要な費用や、死亡保険金を最低保証するための費用として保険関係費用が発生します。

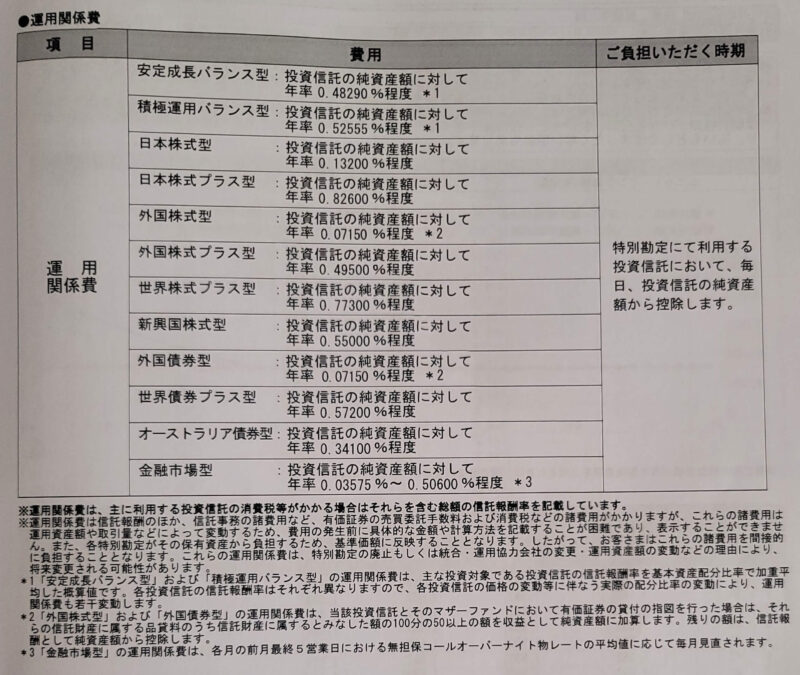

筆者が見積もり依頼した変額保険費用に関わる写真

ちょく

ちょく保険関係費用は、投資信託の信託報酬と比べて高いケースが多いです。

NISAは口座に関する費用は一切かからないわ。

⑧運用者【どっちもあり】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑧運用者 | 自分自身で運用する | 保険会社が運用する | ||

投資する人の考え方や目的によって、どちらも選択肢としてありです。

新積立NISAは基本的に自分で商品を選び、売買のタイミングも自分で決めなければいけません。

変額保険ははじめに特別勘定を選択した後は、保険会社に運用を任せられます。

ボッチ

ボッチ新積立NISAも一度積立設定した後は、自動的に毎月積立られるよ。

新積立NISAの積立設定はいつでも自分で変更できます。

⑨運用期間【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑨運用期間 | 無期限 | 80歳程度まで(商品による) | ||

運用期間は無期限の新積立NISAが有利でしょう。

投資信託の積立投資は運用期間が長いほど、利益を得やすいからです。

変額保険は運用開始の時期によって、運用終了の年齢も変わります。

ようこ

ようこ新積立NISAは一生涯、非課税で運用できるわ。

⑩スイッチング【新積立NISA】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑩スイッチング (投資信託を買い替えること) | 自由にスイッチングできる | 一定回数以上のスイッチングには手数料がかかる | ||

自由にスイッチング(投資信託の買い替え)したいなら、新積立NISAをおすすめします。

変額保険は月にスイッチングできる上限が決まっている場合が多く、上限を超えるとスイッチングできなかったり手数料がかかったりするからです。

新積立NISAはスイッチングの上限がなく、手数料もかかりません。

ボッチ

ボッチ変額保険は投資対象の変更がしにくいよ。

⑪死亡時保障【変額保険】

| 項 目 | 新積立NISA | 変額保険 | ||

| つみたて投資枠 | 成長投資枠 | |||

| ⑪死亡時保障 | 死亡時保障は無し 相続手続により、相続人に移管(課税口座) | 死亡保険金 (契約時に決めた保険金額) | ||

死亡時の保障と資産運用を同時に行いたい人は、変額保険をおすすめします。

NISAは死亡保障がないからです。

運用開始直後に運用者が死亡した場合も、変額保険に加入していればまとまった金額を受け取れます。

筆者が見積もり依頼した変額保険死亡保障の写真

ちょく

ちょく言い方は悪いですが、早く亡くなった場合は新積立NISAより変額保険の方がお得です。

死亡時の保障が必要であれば、掛け捨て型の死亡保険も考えましょう。

【両方併用もあり?】新積立NISAと変額保険のメリットとデメリット

新積立NISAと変額保険のメリットとデメリットをそれぞれ解説します。

ボッチ

ボッチそれぞれのメリットとデメリットを確認してね。

新積立NISAのメリットとデメリット

筆者の旧つみたてNISA運用成績のスクリーンショット【2024年4月17日時点】

| メリット | デメリット |

|---|---|

| 長期投資は安定した利益が出やすい 利益や配当金が一生涯非課税 いつでもお金を引き出せる | 短期投資は安定した利益が出にくい 非課税投資枠の限度がある 変額保険のような死亡保障は無い |

新積立NISAは非課税期間が無期限なので、利益や配当金は一生涯非課税です。

短期投資は元本割れのリスクもありますが、長期投資すれば安定した利益が出やすくなります。

結婚資金や住宅購入など、お金が必要になったときはいつでも売却して引き出せるので安心です。

ようこ

ようこ死亡保障が必要な人は、NISAと掛け捨て型の死亡保険を併用するのもいいわね。

NISAの制度は、国民の資産形成を応援するために作られました。

変額保険のメリットとデメリット

筆者が見積もり依頼した変額保険の資料写真

| メリット | デメリット |

|---|---|

| 保障と資産運用を同時に行える 保険料は生命保険料控除の対象となる 死亡保障には最低保証金額がある | 解約返戻金の方が少なくて損をするリスクがある 運用コストが割高になる 解約する際に解約控除が発生する |

変額保険は払込保険料の総額よりも、保険金や解約返戻金の方が少なくて損をするリスクがあります。

また資産運用にかかる手数料に加えて、保険契約の管理費などもかかるため運用コストが割高です。

ただし死亡保障と資産運用を同時に行えるので、万が一の死亡に備えられます。

ボッチ

ボッチ変額保険は10年以内に解約すると、解約控除が差し引かれるケースがほとんどだから注意してね。

運用コストが割高なので、積立投資の運用成績が悪ければ損失が大きくなるリスクもあります。

【併用もOK】新積立NISAと変額保険それぞれのおすすめな人

新積立NISAと変額保険は、どっちがおすすめかは人によって変わります。

ようこ

ようこ自分はどっちが合うか、併用できるかも検討してね。

新積立NISAがおすすめの人

新積立NISAがおすすめの人は、下記のような人です。

新積立NISAはこんな人におすすめ!

- ①運用手数料を最小限に抑えたい人

- ②自分に合った商品を見つけたい人

- ③お金を自由に引き出せる方がいい人

- ④税制上メリットを最大限活かしたい人

- ⑤投資信託の買い替えが自由にできる方がいい人

新積立NISAは運用手数料が安く、長期・積立・分散に適した投資信託から自分に合った商品を見つけられます。

お金が必要なときは、いつでも手数料を取られず自由にお金を引き出せるので安心です。

投資信託の買い替えも手数料がかからないので、好きなタイミングで投資対象を変更できます。

ちょく

ちょく非課税期間は無期限なので、売却益や配当金などの利益はずっと非課税です。

変額保険がおすすめの人

変額保険がおすすめの人は、下記のような人です。

変額保険はこんな人におすすめ!

- ①資産運用をしつつ保障も同時に行いたい人

- ②10年以上の長期運用を考えている人

- ③運用を全ておまかせしたい人

- ④保障を軸に資産形成をしたい人

- ⑤死亡時の保障が必要な人

変額保険は資産運用をしつつ、保障も確保できます。

お金が必要なときは、10年以内は解約控除(費用)が発生するので注意が必要です。

10年以上の長期資産運用を保険会社におまかせしたい人は、変額保険が合うでしょう。

ようこ

ようこ死亡時の保障があるから、万が一のときも安心よ。

ボッチ

ボッチただ新積立NISAより、運用コストは割高になるよ。

新積立NISAと変額保険の併用がおすすめの人

新積立NISAと変額保険の併用がおすすめの人は、下記のような人です。

新積立NISAと変額保険の併用はこんな人におすすめ!

- ①十分な資産がある人

- ②それぞれのメリットを活かしたい人

- ③積極的な資産形成をしたい人

新積立NISAと変額保険を併用すれば、それぞれのメリットを活用できます。

余裕資産が多い人は、新積立NISAと変額保険の併用がおすすめです。

自分の老後資金だけではなく遺族の生活も考えて、多少リスクを取って積極的に資産形成したい方は併用を検討しましょう。

ちょく

ちょく所得や資産の状況によっては併用もありです。

【比較】新積立NISAと変額保険のシュミレーションと両方併用の場合

新積立NISAと変額保険のシュミレーションと両方併用する場合について解説します。

- 新積立NISAのシュミレーション

- 変額保険のシュミレーション

- 新積立NISAと変額保険を両方併用の場合

ようこ

ようこそれぞれ比較してみてね。

新積立NISAのシュミレーション

新積立NISAの運用例

| 積立年数 | 運用実績 0%の場合 | 運用実績 2.75%の場合 | ||||

| 積立運用後 累計額(A) | 信託報酬 累計額(B) | 運用残高 A-B | 積立運用後 累計額(A’) | 信託報酬 累計額(B’) | 運用残高 A’-B’ | |

| 5年 | 114.8万 | 2万 | 113万 | 122.8万 | 2万 | 123万 |

| 10年 | 229.6万 | 6万 | 224万 | 263.4万 | 6万 | 257万 |

| 15年 | 344.3万 | 13万 | 331万 | 424.5万 | 14万 | 411万 |

| 20年 | 459.1万 | 23万 | 436万 | 608.9万 | 29万 | 580万 |

| 25年 | 573.9万 | 36万 | 538万 | 820.2万 | 50万 | 770万 |

| 30年 | 688.7万 | 51万 | 638万 | 1062.1万 | 80万 | 982万 |

| 35年 | 803.5万 | 68万 | 736万 | 1339.2万 | 120万 | 1219万 |

【上記運用例】

毎月積立額:19,130円、運用期間:35年、運用利回り:年0%、年2.75%

信託報酬率:年0.5% (参考:インデックス型投資信託 国内 0.1~0.5%程度、海外 0.1~0.7%程度)

※信託報酬累計額と運用残高は、計算上、1万円未満は四捨五入しています。

新積立NISAはシュミレーションの通り、最初から積立累計額より運用残高が多くなり運用利益が発生しています。

変額保険のように死亡・高度障害の保障が無いため、全て資産形成に回せるからです。

運用残高は常に変額保険を上回り、年数が経つほど差額が多くなります。

ボッチ

ボッチ運用実績2.75%で比較すると、変額保険は20年目以降でやっと保険料累計額を解約返戻金額が上回るよ。

上記シュミレーションの場合、新積立NISAは最初から積立累計額より運用残高が多くなります。

変額保険のシュミレーション

変額保険の契約例 ( 国内損保系 )

| 保険加入からの経過年数 | 支払う保険料の累計額 | 解約返戻金額 | ||

| 運用実績-2.75% の場合 | 運用実績0% の場合 | 運用実績2.75% の場合 | ||

| 5年 | 1,147,800 | 72万 | 78万 | 84万 |

| 10年 | 2,295,600 | 152万 | 175万 | 201万 |

| 15年 | 3,443,400 | 212万 | 261万 | 322万 |

| 20年 | 4,591,200 | 263万 | 344万 | 459万 |

| 25年 | 5,739,000 | 305万 | 426万 | 614万 |

| 30年 | 6,886,800 | 342万 | 508万 | 791万 |

| 35年 | 8,034,600 | 379万 (※) | 596万 (※) | 1,000万 (※) |

【上記契約例】

加入者:30歳男性、保険期間・保険料払込期間:35年

基本保険金額:1,000万円、月払保険料:19,130円(口座振替扱)の場合

変額保険はシュミレーションの通り、運用実績0%以下なら解約返戻金(または満期保険金額)として戻ってくるお金が支払った保険料の総額を常に下回ります。

最終満期時に運用成績0%なら、差額の207万4600円(25.8%)は諸費用に消えたということです。

つまり差額の保険料25.8%が、投資に回らない計算となります。

ちょく

ちょく変額保険は死亡保険金を軸に考えて検討しないといけません。

運用実績2.75%なら、20年目以降でやっと保険料累計額を解約返戻金額が上回るわ。

新積立NISAと変額保険を両方併用の場合

新積立NISAの運用例

| 積立年数 | 運用実績 0%の場合 | 運用実績 2.75%の場合 | ||||

| 積立運用後 累計額(A) | 信託報酬 累計額(B) | 運用残高 A-B | 積立運用後 累計額(A’) | 信託報酬 累計額(B’) | 運用残高 A’-B’ | |

| 5年 | 114.8万 | 2万 | 113万 | 122.8万 | 2万 | 123万 |

| 10年 | 229.6万 | 6万 | 224万 | 263.4万 | 6万 | 257万 |

| 15年 | 344.3万 | 13万 | 331万 | 424.5万 | 14万 | 411万 |

| 20年 | 459.1万 | 23万 | 436万 | 608.9万 | 29万 | 580万 |

| 25年 | 573.9万 | 36万 | 538万 | 820.2万 | 50万 | 770万 |

| 30年 | 688.7万 | 51万 | 638万 | 1062.1万 | 80万 | 982万 |

| 35年 | 803.5万 | 68万 | 736万 | 1339.2万 | 120万 | 1219万 |

【上記運用例】

毎月積立額:19,130円、運用期間:35年、運用利回り:年0%、年2.75%

信託報酬率:年0.5% (参考:インデックス型投資信託 国内 0.1~0.5%程度、海外 0.1~0.7%程度)

※信託報酬累計額と運用残高は、計算上、1万円未満は四捨五入しています。

両方併用の場合は死亡保険金の額を最低ラインに置いた変額保険と、資産運用に特化した新積立NISAで考える必要があります。

新積立NISA運用の途中で死亡した場合、新積立NISAが変額保険の基本保険金額1000万円を上回って受け取れるのは30年目以降です。

ただし死亡保険金を軸に考えるなら、変額保険より掛け捨て型の死亡保険と新積立NISAの併用も検討しましょう。

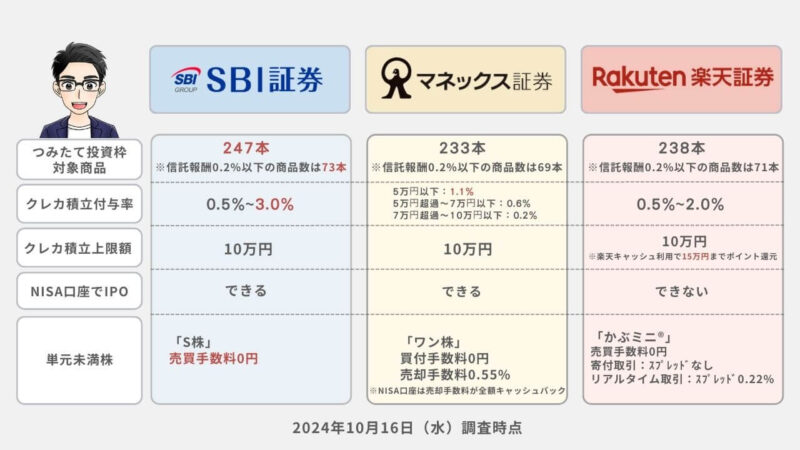

新積立NISAにおすすめ証券会社3選

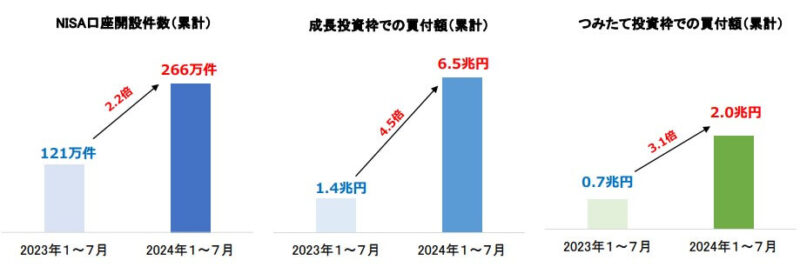

2024年1月に始まった新NISAの口座開設が加速しています。

金融庁は2024年9月17日に、2024年6月末時点の少額投資非課税制度(NISA)の口座数は、3月末時点から4.5%増え合計で約2427万口座を突破したと発表しました。

新NISAは開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

ボッチ

ボッチ下画像を見ると、2024年1~7月の口座開設数や買付額は2023年1~7月の2倍以上だね。

引用|日本証券業協会|「NISA 口座の開設・利用状況調査結果(証券会社 10 社・2024 年7月末時点)

ようこ

ようこネット証券は口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

ちょく

ちょく僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

247本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント JALのマイル |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0%~最大3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、PayPayポイント、JALのマイルのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「景品総額 1 億円!? SBI 証券 NISA 応援キャンペーン」は、条件達成をされた方全員にもれなく 2,000 円、抽選で1,000 名様に 500 円相当のデジタルギフト、抽選で現金最大10万円をゲットできます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

233本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

キャンペーン情報

マネックス証券ではdカード積立開始を記念して、NTTドコモとの「dカード積立開始記念キャンペーン」を実施中です。

dカード積立とショッピング等で、dカード積立の積立額の最大5.0%をdポイントで還元するキャンペーンです。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

ようこ

ようこ新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

238本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~2.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用することで、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、つみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声

※僕の知人に直接話を聞かせてもらいました。

新積立NISAの始め方3ステップ

ボッチ

ボッチ新積立NISAの始め方を3STEPで解説するね。

新積立NISAを始めるために、利用したい金融機関を選びましょう。

ちょく

ちょくネット証券は手数料が安くおすすめです。

NISA口座の開設は、本人確認書類が必要です。

「マイナンバーカード」や「運転免許証か健康保険証」などを用意しましょう。

ようこ

ようこ2024年以降はマイナンバーカードが主流よ。

金融機関の公式サイトから、口座開設の申し込みをします。

口座開設したらIDとパスワードを入力してログインします。

自分の投資目的に合った、手数料の安い商品を選びましょう。

積立期間と金額を設定して、発注すれば完了です。

⇒パソコンで新NISAの始め方を見る

⇒スマホで新NISAの始め方を見る

ようこ

ようこSBI証券で新NISAを始める手順を解説しているわ。

新積立NISAと変額保険どっちも共通の注意点

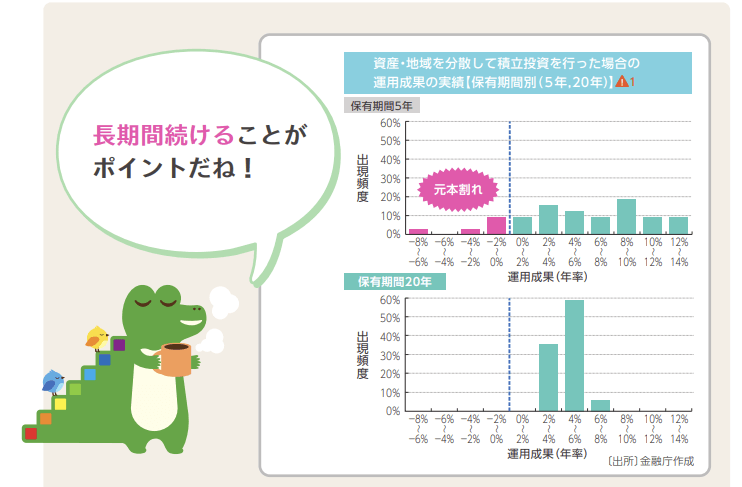

新積立NISAと変額保険で共通の注意点は、どっちも元本割れするリスクがある点です。

投資信託の積立投資は、運用がうまくいかなければ損失を出す可能性があります。

ただし下画像の過去運用成果の実績からみると、20年以上の長期運用をすれば元本割れのリスクは0に等しいです。

ようこ

ようこどちらも元本保証はなく必ず利益が出るわけではないわ。

ボッチ

ボッチただ長期運用すれば利益を得られる確率は高いよ。

新積立NISAと変額保険はどっちがおすすめの理解度チェック

ボッチ

ボッチ内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 筆者は新積立NISAがおすすめ

- 運用手数料を最小限に抑えたいなら新積立NISA

- 資産運用をしつつ保障も同時に行いたいなら変額保険

- 新積立NISAは税制上メリットが大きい

- 変額保険は運用を全ておまかせできる

- 新積立NISAはお金を自由に引き出せる

- 変額保険は10年以内は解約控除(費用)が発生

- 新積立NISAは投資信託の買い替えが自由にできる

- 変額保険は死亡時の保障がある

- どっちも元本割れするリスクがある

まとめ新積立NISAと変額保険を比較して自分に合う制度を利用しよう

本記事では、新積立NISAと変額保険はどっちがおすすめなのかや、新積立NISAと変額保険の違い、両方併用するのはありかなどを解説しました。

最後に内容を整理します。

- 筆者は税制面で有利な新積立NISAがおすすめ

- 新積立NISAは加入年齢の上限がなく売却益や配当金などの利益は一生涯非課税

- 変額保険は運用者が早く死亡した場合もまとまった金額を受け取れる

新積立NISAと変額保険は似ている部分もあるので、どっちがいいか悩みますよね。

新積立NISAと変額保険を比較して、自分に合う制度を利用するのが大切です。

筆者のように運用手数料を抑えて、税制上のメリットを最大限活かしたい人は、新積立NISAの活用がおすすめですよ。

ボッチ

ボッチ新積立NISAは売却益や配当金などの利益が一生涯非課税だね。

僕はつみたてNISAを始めて4年で運用益が68%を超えました。

この記事が、あなたが新積立NISAと変額保険について理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

ちょくです