「FIREと早期退職の違いを知りたい!」

「FIREでどう資金を準備したらいい?」

「資産運用って難しそう・・・」

これらの悩みを解決する記事です。

早期に仕事から解放され、自由な生活を手に入れるのは、昔から憧れられる生活スタイルです。

西山

西山最近話題のFIREも早期退職をひとつの目標とした生き方です。

FIREの一番の特徴は、生活費をすべて資産運用でまかなうところです。

同じ金額を持って退職しても、FIREと早期退職では人生で使えるお金に大きな差がでます。

せっかく退職して自由な生活を得たとしても、お金に振り回される状態になっては本末転倒です。

この記事を読めば、FIREと早期退職の違いが理解できるので、退職後に資産が足りなくなる心配から解放されますよ。

FIREと早期退職の違い

FIRE(ファイア)と早期退職は、リタイアを迎えるまでの資産の作り方や老後資金の考え方が違います。

はるか

はるか違いは資産運用の有無ね。

どちらも早期に退職する点は同じよ。

| 資金の作り方 | 資金の使い方 | |

|---|---|---|

| FIRE | 資産運用 | 運用益で生活し元本は減らさない |

| 早期退職 | 貯蓄・退職金・公的年金 | 少しずつ切り崩す |

FIREとは

FIREとは(Financial Independence, Retire Early)の略称で、日本語に直すと「経済的自立と早期退職」となります。

かずき

かずきFIREのREは、リタイアアーリー。早期退職のことなんだね。

はじめ

はじめそのとおり!

経済的な自由を達成し、早期退職するのがFIREの生き方だ。

生活するための十分な財産や資産がある経済的に自由な状態で、通常の退職年齢よりもはるかに早く(ealry)、職を退く(retirement)ことを目的としています。

貯蓄と投資に重点を置き、特に資産運用から生じる収入を最大化することに焦点を当てています。

はるか

はるか資産運用による所得が、生活費を上回る状態ね。

はじめ

はじめFIREは経済的に自立し、自由なライフスタイルを手に入れるのが目標で、年齢も問わないんだ。

早期退職とは

早期退職は、通常の退職年齢に達する前に仕事をやめ、「働く」生活から退くことを意味します。

退職後は、貯蓄や退職金・公的年金をもとに生活します。

早期退職は必ずしも、経済的自立を意味しているわけではありません。

はじめ

はじめ早期退職する人の中には、健康上の理由や家族の世話が必要なために職を離れる人もいる。

経済的自立とは無関係な場合もあるんだ。

FIRE最大の特徴は資産運用

FIREの最大の特徴は、「資産運用」を通じて経済的に自立することです。

経済的自立とはつまり、投資による収益だけで、生活費をまかなうことを目指します。

長期のリタイア生活を安定したものにするために、長期で安定した投資先を選ぶのが特徴です。

退職後には資産を4%程度で増やしつつ、その運用益で生活していきます。

はじめ

はじめ金融庁のデータでも長期投資のリターンは2~8%に収まっている。

つみたて投資とFIREは相性がいいぞ。

【FIIREに必須】資産運用のメリット

FIIREを目指す人にとって、資産運用は必須の取り組みです。

- 長期的な複利効果

- 分散投資による安定性

- インフレへの対応

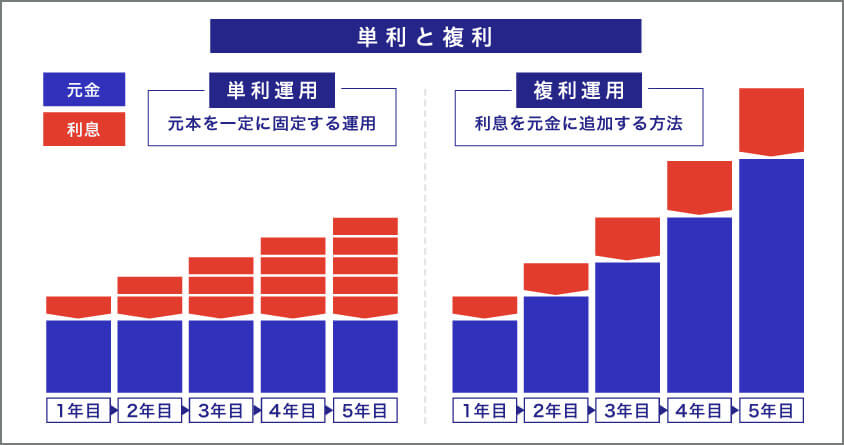

複利の力と長期的な市場の成長により、投資した資本が時間とともに増加します。

資産運用によってインフレに強い資産を保有し、インフレの影響を最小限に抑えるのです。

複利とは

はじめ

はじめ貯蓄だけでなく、株式などのリスク資産への投資を通じた資産運用は、FIIREを達成するための重要な手段だ。

資産運用のデメリット

資産運用には、リスク管理や投資に対する最低限の知識が必要です。

相場は予測不可能であり、市場の下落は投資家に重大なリスクをもたらすからです。

例えば2008年のリーマンショック時の市場の下落では、多くの投資家が損切りをし、売りに走りました。

はるか

はるかただし長期的に経済はジグザグと上下するものの、右肩あがりと思っていれば、焦って売る必要はないの。

経験不足や市場の誤解に基づく判断は、さらに損失を増やしてしまいます。

投資リスクを十分に理解するために次の記事も参考にしてください。

FIRE達成に必要なお金はいくら?

FIREを達成するには、年間生活費の25倍の資産がひとつの目安になります。

かずき

かずきなんで25倍なの?

はじめ

はじめ生活費の25倍の資産を4%で運用すると、資産が尽きるリスクが極めて低いから一つの目安とされている。

「4%ルール」はトリニティ大学の研究者による1998年の研究がもとになっているぞ。

例えば、年間生活費が400万円の場合、FIREを実現するためには1億が必要になります。

世帯別の年間生活費とFIREに必要な金額の目安

| 1人暮らし | 2人暮らし | 4人暮らし | |

|---|---|---|---|

| 1ヶ月の平均支出 | 12.6万円 | 19.6万円 | 22.9万円 |

| 生活費1年分 | 151.2万円 | 235.2万円 | 274.8万円 |

| FIREに必要な資産目安 | 3,780万円 | 5,880万円 | 6,870万円 |

ただし個人のリスク許容度、投資で得られる利回りやインフレ率にもよって変わってくるのも覚えておきましょう。

貯蓄率とFIRE達成にかかる時間

貯蓄率が高ければ高いほど、FIREを実現するために必要な年数は短くなります。

【貯蓄率とは】

手取り収入から生活費を引いた後に残る貯蓄の割合。

【計算方法】

貯蓄率 = 貯蓄額 ÷ 手取り収入 × 100

例えば月収が10万円で生活費が8万円の場合、残りの2万円が貯蓄に回るため、貯蓄率は20%(2万円÷10万円×100)となります。

「貯蓄率が高い」とは、収入における生活費の割合が低い状態を表します。

はるか

はるか貯蓄率を上げるには、収入をあげるか、生活費を下げる必要があるわ。

【よくある失敗】貯蓄型の早期退職は長生きリスクがある

貯蓄だけの早期退職は、資産が減り続ける一方です。

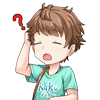

人生100年時代、どれだけ資産を準備しても、長生きするほど必要なお金は増えます。

厚生労働省のデータでは、日本人の平均寿命はこの50年で20歳近く伸びています。

(引用 平均寿命の推移:厚生労働省)

早期退職後の主な収入源が年金だけの方は、自分の資産が何歳まで持つか、生活費とのバランスを見て事前に準備しておきましょう。

あなたの退職後にも、お金に働き続けてもらい、資産の寿命を延ばす必要があるのです。

【4ステップ】FIRE達成にすべきこと

ここではFIRE達成するためにすべきことを、ステップ形式で紹介します。

FIRE計画を立てる上で、まず支出を把握しましょう。

日々の生活で何に、どのくらい使っているのかを洗い出します。

どこに無駄があるのかわかるので、何を削減していったらいいのかが明確になります。

はるか

はるか家計簿アプリを利用すると楽に管理できるわ。

あなたの生活スタイルに基づいて、FIRE達成に必要な資産額を計算します。

現在の支出と将来のインフレ率も考えて、必要な資産額を見積もりましょう。

貯蓄率を高めると、FIREを早期に達成できます。

はじめ

はじめ高い貯蓄率は、投資資本を増やせるので、資産形成がより加速化されるぞ。

結果的に早期退職後の生活資金を確保しやすくなります。

賢い資産運用は、FIRE達成には不可欠です。

効果的な資産運用によって、資金は時間とともに増え、早期退職後の生活費を生み出してくれます。

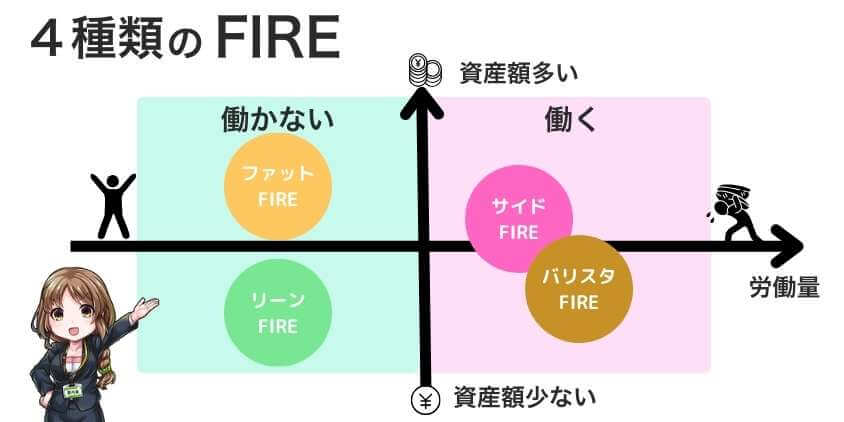

「サイドFIRE」ならリタイアの期間を短縮できる

FIREの種類の中でも「サイドFIRE」ならば、リタイアの期間を短縮でき、実現可能しやすいです。

サイドFIREは、資産運用の他にサイドビジネスや副業などで労働収入でまかなうため、必要となる資産額が少なくて済むからです。

はるか

はるかFIREの中でも、サイドFIREは再現性が高いわ。

経済的自立を達成したあとは、好きな仕事だけに集中できるから、人生の充実度があがるのよ。

FIREの種類

かずき

かずきFIREの種類や資産運用が必要なことがわかったけど、実際どうすればいいのかな?

FIREを実現するための方法はクレカ積立

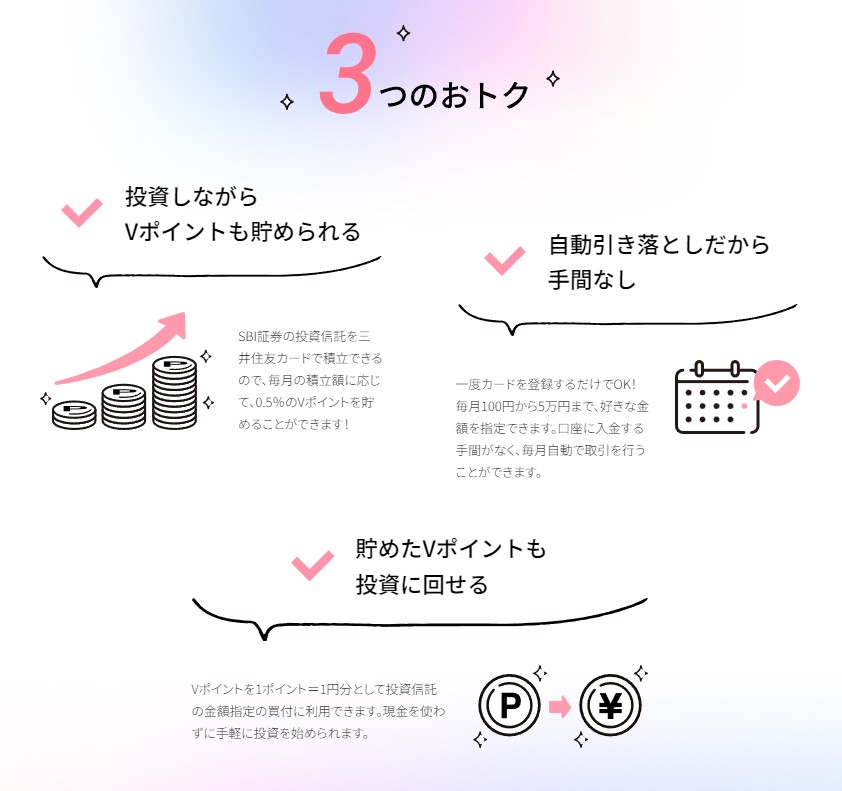

クレジットカードの積み立て投資は、FIRE達成を目指す上で再現性の高い手段のひとつです。

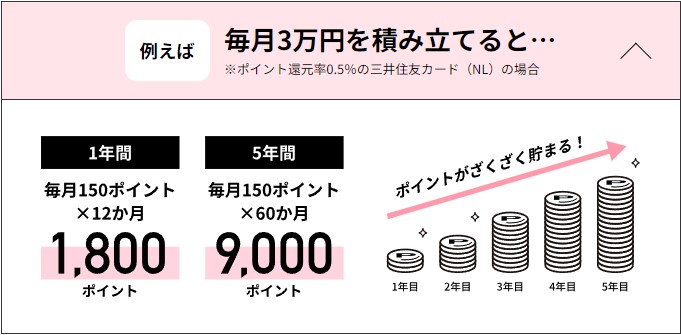

投資信託を自動的に毎月一定額で購入し、働くお金を着実に増やせる投資手法です。

使用するクレジットカードによっては、ポイントやキャッシュバックが投資額に上乗せされ、さらに利益を得られます。

はじめ

はじめ一度銀行口座と紐づけておけば、あとは手間なしで資産運用ができる。

あとは年に1・2回くらい資産の増減を確認するぐらいでいい。

はるか

はるか2024年から始まる新NISAで、つみたて投資に追い風が吹いているのもポイントね!

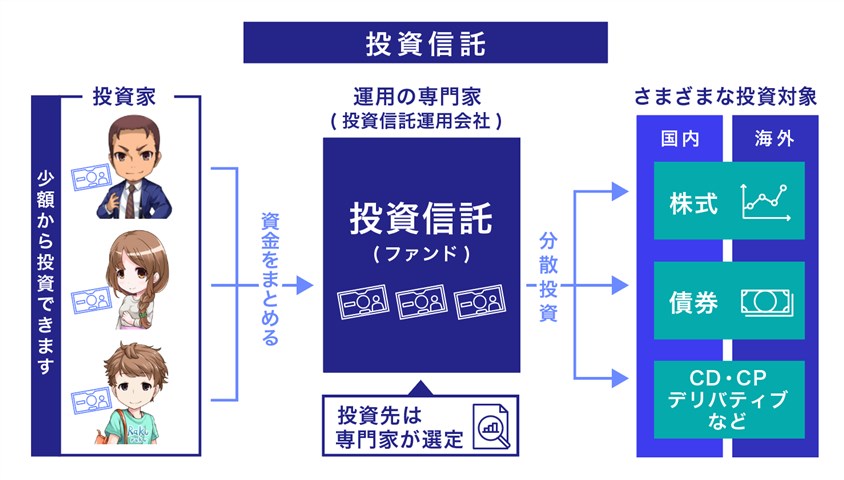

投資信託とは

投資信託は、投資家から資金を集めて、その資金を株式、債券、不動産などの資産に分散投資する金融商品です。

プロのファンドマネージャーが投資先を選定し資産を運用するため、投資初心者にとって始めやすい資産運用といえます。

【黄金コンビ】SBI証券と三井住友カードで資産運用

FIRE達成に向けた資産運用において、SBI証券と三井住友カードは強力なツールです。

業界屈指のSBI証券は幅広い投資選択肢と低コストで知られ、三井住友カードは利便性の高いクレジットカードでの積立サービスを提供しています。

SBI証券と三井住友カードのクレカ積み立てを組み合わせると、効率的な資産形成が可能です。

はるか

はるか口座開設者数は、なんと1,200万人(2024年2月)を突破しているわ。

ネット証券の中で投資家に人気のある証券会社よ。

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

【三井住友カード(NL)】ならSBI証券でつみたて投資のポイントが貯まる!

| ポイント還元率 | 国際ブランド | 付帯保険 |

| 0.5%~7%※ | Visa Mastercard | 海外旅行傷害保険 最高2000万円 |

| 年会費 | 専用アプリ | 追加カード |

永年無料 | Vpassアプリ | ETCカード、家族カード |

※注釈

- スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

- 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- ナンバーレスカード&Vpassアプリでの管理で安心安全

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元※

- 学生ポイント※の対象会員なら、ポイント還元率がさらにアップ!

発行枚数は100万枚突破の大人気のナンバーレスカードです。

年会費は永年無料!利用情報はアプリで一括管理できるから、いつどこで使ったかスマホで確認できて便利!

SBI証券の投資信託を三井住友カード(NL)で積み立てると、積立額の0.5%のVポイントが毎月貯まります。※

毎月9万円以上使うなら三井住友カード ゴールド(NL)が圧倒的オススメ

| 年会費(税込) | ポイント還元率 | 付帯保険 |

5,500円 年間100万円利用で翌年以降永年無料※3 | 0.5~7%※1 | 海外・国内旅行傷害保険 最高2,000万円 ショッピング保険 最高300万円 |

| 発行スピード | 申込可能年齢 | 貯まるポイント |

| 最短10秒 ※即時発行ができない場合があります。 | 満18歳以上 ※ご本人に安定継続収入のある方(高校生は除く) | Vポイント |

| 追加可能カード | 電子マネー | 公式サイト |

| ETCカード 家族カード | iD(専用)、PiTaPa WAON、Apple Pay Google Pay | 公式サイト |

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%ポイント還元※1

- 最短10秒でカード番号が即時発行※2

- 年間100万円の利用で翌年以降ずーっと年会費無料※3

※注釈

※1

・スマホのVisaのタッチ決済、Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2

・※即時発行ができない場合があります。

※3

・年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)は年間100万円を利用すれば、翌年以降の年会費がずっとタダ!(※3)

国内主要空港でラウンジが無料で利用できて、旅行傷害保険も海外・国内最高2,000万円が利用付帯されます。

三井住友カード ゴールド(NL)で購入した商品が壊れたり、盗まれても最高300万円まで補償されるので、旅行先でのトラブルや少し大きな買い物でも超安心です!

さらに!申し込み後最短10秒でカード番号を即時発行できるので、すぐにネットショッピングを楽しめます。(※2)

FIREを目指す上での注意点

FIREを目指すうえで後悔しないよう、事前におさえたい注意点が3つあります。

- 節約のしすぎ

- 投資リスク

- FIRE後にやりたいことを具体化しておく

はるか

はるかわかっていれば防げることばかりね。

節約のしすぎ

あまりにも節約しすぎると、生活の質を下げ、FIRE達成後の幸福感に影響を与える可能性があります。

生活の楽しみをすべて削減してしまうと、長期的に持続可能なライフスタイルではなくなってしまいます。

生活費の見直しは、満足度を下げずに料金だけを下げるところから手をつけましょう。

はるか

はるかたとえば、携帯電話を格安SIMに変えたり、電気代を安い会社に乗り換えたりする。

たった数時間の手間で、一生固定費をさげられるわ。

かずき

かずきFIRE達成したのに、後悔や不満が残った人生だったら意味ないね。

投資リスク

投資にはリスクが伴い、元本割れもあり得ます。

資産運用は、市場の変動により投資額が減少する場合もあると覚えてきましょう。

はるか

はるか「元本割れ」はありえるの。だた元本割れは一時的な側面ととらえて10年、20年と長いスパンで考えるといいわ。

かずき

かずきサイドFIREで「収入源」を確保しておけると、いざというときに心強いね。

FIRE後にやりたいことの具体化

FIRE達成後に充実した生活を送るためには、早期退職後にやりたいことを明確にしておきましょう。

退職後の生活に目標と方向性があると、モチベーションが保たれ、FIRE達成後の充実度が変わってくるからです。

はじめ

はじめ趣味、ボランティア活動、新たな学びなど、自分にとって意味のある活動を見つけておくといいぞ。

まとめ FIREに向けてクレカ積立なら手軽に資産運用が始められる

この記事ではFIREと早期退職の違い、必要な資産運用について解説してきました。

最後にこの記事のおさらいです。

- 早期退職と違いFIREでは資産運用が必要

- 成功するFIREには貯蓄率をあげて資産運用が大切

- 資産運用にはクレカ積立がおすすめ

経済的独立を達成するには、実は簡単な所から直ぐに始められます。

あなたが自由な時間を手に入れ、趣味や夢の実現に近づくには行動が必要です。

西山

西山FIREをして、自分の人生をよりコントロールできる生活を手に入れましょう。

この記事があなたの人生がより豊かになるきっかけになれば幸いです。

※記事内注釈

【三井住友カード(NL)】

【三井住友カード(CL)】

ポイント還元率について

- スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

- Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

クレカ積立の付与率に関して

- 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

発行スピードについて

- 即時発行ができない場合があります。

特典について

- 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

【三井住友カード ゴールド(NL)】

年会費について

- 年間100万円のご利用で翌年以降の年会費永年無料

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

クレカ積立の付与率に関して

- 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

【三井住友カード プラチナプリファード】

- 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- 三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。(2024年4月現在)

【セゾンカードインターナショナル】

【セゾンパール・アメリカン・エキスプレス®・カード】

還元率に関して

- ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

- 永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

- 1ポイント5円相当のアイテムと交換の場合となります。

- 交換商品によっては、1ポイントの価値は5円未満になります。

【JCBカードW】

発行スピードについて

カードのお申し込みから最短5分程度(※1)で審査が完了し、すぐにMyJCBアプリでカード番号等の確認ができます。カードを受け取る前に、ネットショッピングや店頭で利用できます。(※2)

(※1)モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率について

※最大還元率はJCB PREMOに交換した場合

FIREと早期退職に関するよくあるQA

- FIREを目指すには最初に何から始めたらいいですか?

-

まず現在の家計状況をくわしく把握し、支出を管理しながら緊急資金を確保しましょう。次に、長期的な貯蓄と投資計画を立て、定期的に見直します。

- FIREを考える上で、リスクを管理する方法を教えてください。

-

リスク管理には、投資の分散をし、緊急資金の確保をします。また市場の変動に対応しながら、長期的な目標を持つようにしましょう。