「FIREに種類があるってほんと?」

「どのFIREが自分に向いているかな?」

「種類を知ってFIREの計画をたてたい!」

このような悩みや疑問に答える記事です。

FIREには種類があり、多くの資産が無くても嫌な仕事から解放されるFIREもあります。

西山

西山私は少ない資産で徹底的に節約をするリーンFIREを目指しています。

「足るを知るものは富む」と老子の言葉にある通り、欲求に終わりは無いので、自分らしく生活できる水準で満足する予定です。

この記事を読めば、あなたにぴったりなFIREがわかり、FIRE達成のための資産の作り方がわかりますよ。

FIREを達成して、時間にしばられず、好きな仕事ができ、心豊かな生活がおくれるようになりましょう。

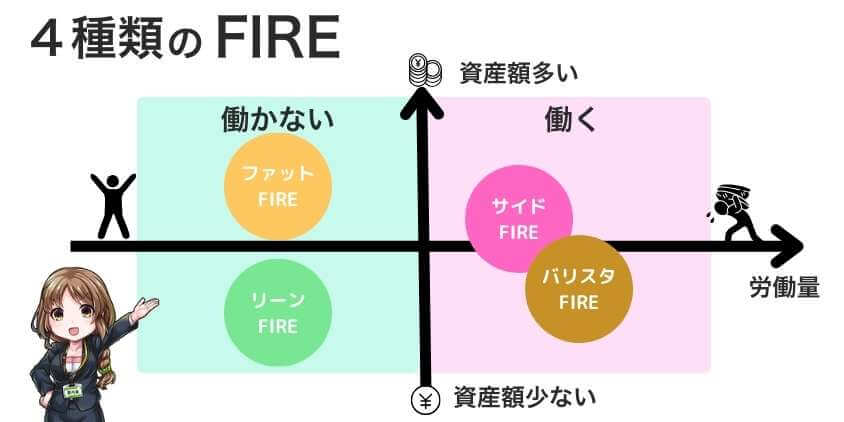

FIREには種類がある【働かないFIREと働くFIRE】

FIREは大きく分けて2種類あり、「働かない版」と「働く版」にわけられます。

| 働かない版 | 働く版 |

|---|---|

| ・ファットFIRE ・リーンFIRE | ・バリスタFIRE ・サイドFIRE |

FIRE(Financial Independence Retire Early)とは

FIREは、経済的独立を達成(Financial Independence)し、早期に退職(Retire Early)することをさします。

従来の早期リタイアが単に定年を待たずにリタイアするのに対して、FIREIは資産運用によって経済的自立を目指します。

早期リタイアは、十分な貯蓄があれば実現可能ですが、FIREは資産運用が前提です。

はるか

はるかそれぞれの違いを見て、どれがあなたの目指すFIREか確認しましょう。

【働かない】ファットFIRE

ファットFIREは、高い生活水準を維持しながら経済的自立を実現するスタイルです。

大きな資産形成により、豊かな生活を送りながら経済的自立を目指します。

ファット(fat)の語源は、「太った、余裕のある」から来ています。

ファットFIREを達成するのにはより積極的な投資、収入の増加戦略が必要です。

はじめ

はじめ一般的な生活スタイルよりも高い節約と財務管理が求められ、FIREの種類の中で、一番資産が必要となる。

【働かない】リーンFIRE

リーンFIREは、最小限の生活費で経済的自立を目指す方法です。

厳格な節約と資産管理により、少ない資産で自立を実現します。

たとえば生活用品はミニマリストのように必要最低限にし、場合により食費は自給自足でまかなうといった感じです。

リーンFIREのリーン(llean)は、「やせた、引き締まった、効率的な」という意味があります。

FIIREの中でも必要な資産額が少なく、早期退職を実現しやすいでしょう。

はじめ

はじめだけどその後の人生は常に節約が強いられたり、資産が不足した場合はFIRE生活を維持するのが難しくなるデメリットもあるよ。

【働く】サイドFIRE

サイドFIREは、資産運用で基礎生活費はまかなえているが、+アルファの娯楽費を労働収入として得て生活するスタイルです。

副業やフリーランスやアルバイトのように働きながら、時間や場所や人にしばられず比較的自由な生活をおくれます。

サイドFIREのサイドは、「side hustle(サイドハッスル)」が由来です。

side hustle とは、「余暇時間で行う副業」を意味します。

はるか

はるか次に紹介するバリスタFIREは、サイドFIREよりも社会保障や健康保険などのメリットをうけられる「労働者」として働く意味合いが大きいわ。

【働く】バリスタFIRE

バリスタFIREは、パートタイムやアルバイトなどの仕事を続けながら、かつ資産運用で得る不労所得をあわせて経済的自立を目指す方法です。

「会社」に属すれば、社会保障や健康保険などが受けれるため、保険などのコストを下げれます。

そもそもバリスタFIREの由来は、アメリカのスターバックスでパートタイマーとして、健康保険に加入して働きながら資産運用で生活する人々からきています。

はじめ

はじめ雇用されることで勤務先の団体保険に加入するのを目的としてアメリカで生まれた働き方だ。

ただし、日本にはアメリカよりも恵まれた国民皆保険(こくみんかいほけん)制度があるんだ。

かずき

かずき保障の充実した日本ではバリスタFIREにこだわる必要はないんだね。

【働く?働かない?】FIREのメリット・デメリットを比較

FIREのメリットとデメリットを比較して見てみましょう

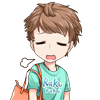

働かないFIREのメリット・デメリット

【働かないFIREのメリット】

・自由な時間

・好きなことだけをできる

・嫌な人間関係から解放される

はるか

はるか「自由な時間」で、好きなことができるのがFIREの一番のメリットよね。

かずき

かずき人間関係が「自分で選べる」ので、嫌な上司の顔をみることもなくなりそうね。

【働かないFIREのデメリット】

・収入は資産運用だけに頼るため不安定

・社会から孤立して不安を感じる

・生活水準を上げるのは難しい

はじめ

はじめある「資金」の中で生活するので、とくにリーンFIREは生活水準をどの程度にするのか考えておく必要があるぞ。

はるか

はるかFIREを達成したけれども、平日に「遊び友達」がいなくて、つまらない、「暇すぎる」というFIRE達成者もいるわ。

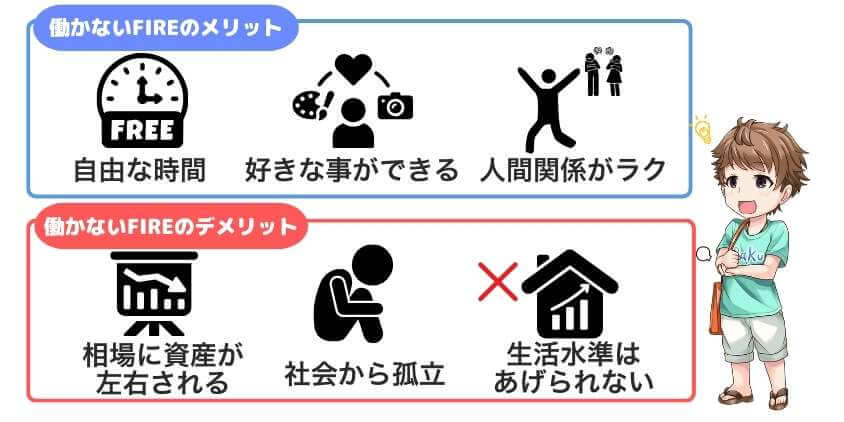

働くFIREのメリット・デメリット

【働くFIREのメリット】

・好きな仕事だけを選べる

・娯楽費を稼ぐので、達成しやすい

・社会的な人間関係を維持できる

・資産運用が失敗しても立て直せる

かずき

かずき「仕事」と「自由」を得つつも、働いているのでお金の面での心配も少なくなりそうだね。

【働くFIREのデメリット】

・仕事ができなくなると生活ができない

・生活水準を上げると労働量が増える

はじめ

はじめ仕事を選べて、しかも「娯楽費」なのでそれほど多くの労働は必要ない。ただし働くのが前提だから、「仕事の確保」は必要だ。

目指すべきFIREの選び方

4種類のFIREからどれを選ぶかは、あなたの大切にしている価値観と向き合う必要があります。

自由な時間を一番に優先するなら、リーンFIREが向いているでしょう。

FIRE後も社会と繋がりを持ちたいなら、好きな仕事だけをするサイドFIREがおすすめです。

そもそもFIREとはFI(経済的自由)とRE(早期退職)を組み合わせた言葉です。

FIREを達成すれば、働く働かないの権利はあなたの手の中にありますよ。

西山

西山まずはリーンFIREを目指して資産運用をしています。

サイドビジネスにも取り組んでいるので、リーンFIRE達成後に仕事を続けるかはゆっくり決めます。

マズローの欲求5段階説を「成功するFIRE」に活かす

「マズローの欲求5段階説」は、アメリカの心理学者アブラハム・マズローが提唱した理論です。

人間の欲求は5段階にわけられ、基本的な生理的な欲求から始まり、最終的には自己実現の欲求に至るとしています。

FIREを「マズローの欲求5段階説」を取り入れて考えてみましょう。

【STEP1 生理的欲求】

食事や住居などの基本的な生理的欲求が満たされること

【STEP2 安全の欲求】

資産運用による財政的な安定から長期的な安全と保障、不安からの解放

【STEP3 社会的欲求】

コミュニティや家族との関係を維持した社会的なつながりをもつこと

【STEP4 承認欲求】

経済的自立を達成による自己評価の向上と他者から「認められる」こと

【STEP5 自己実現の欲求】

FIREよって得られる時間と自由からの自己実現の追求。「自分らしく」生きること

はるか

はるかSTEP1.2が満たされれば、リーンFIREは達成よ。

かずき

かずきサイドFIREではお金だけじゃなくて、STEP3,4,5の欲求も満たせるんだね。

いくら?FIREするのに必要な金額を算出方法

FIRE達成をするには、1年間の生活費の25倍の資産が必要となります。

年間生活費の25倍の資産があれば、投資などで年利4%の運用益で投資元本をキープしながら生活できるからです。

たとえば毎月の生活費が15万なら年間の生活費は180万が必要です。

つまり4,500万(180万×25)あり、4%の投資で運用すれば元本が減らずに暮らしていけます。

年間生活費から必要な投資元本を表で確認しましょう。

| 年間生活費 | 必要な投資元本 |

|---|---|

| 200万 | 5,000万 |

| 300万 | 7,500万 |

| 400万 | 1億 |

| 500万 | 1億2,500万 |

資産4%で切り崩していった場合、30年もつ確率は95%

米トリニティ大学のグループによって発表された研究論文によると、生活費としての切り崩しが資産運用額の4%未満ならば、30年たっても資産が目減りする可能性は非常に低く95%とされています。

人間は一度あげた生活のレベルを落とすのは難しいものです。

今の生活で使っている年間の生活費を確認し、FIRE後にどの程度の生活水準を維持したいか考える必要があります。

働くFIREなら必要な投資元本が少なくて済む

サイドFIREのように「働く」FIREならば、必要な投資元本が少なくて済みます。

労働収入と投資元本を合わせて、年間生活費で考えるからです。

たとえば年間生活費が300万(25万 × 12ヶ月)の場合で考えてみましょう。

【月5万円の労働収入例】

月に必要な金額は20万です。

よって240万円(20×12)が年間生活費になります。

240万円 × 25 = 6,000万でFIRE達成です

【月10万円の労働収入例】

月に必要な金額は15万です。

よって180万円(15×12)が年間生活費になります。

180万円 × 25 = 4,500万円でFIRE達成です

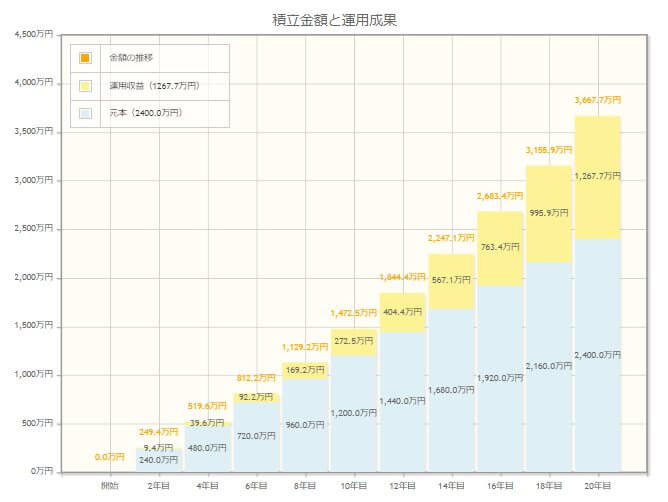

仮に利回り4%で月10万円(年間120万)で20年間積み立てた場合の資産は約3,600万円になります。

20代で始めれば40代に、30代で始めれば50代に「働くFIRE」なら達成可能です。

かずき

かずき利回りごとのシミュレーションの記事もあるので確認してみてね。

【不可欠】FIREを成功させるにはNISAを使って資産運用しよう

NIISAを使って資産運用すれば、運用益が非課税になります。

たとえば10万円の運用益が出た場合、通常の口座だと税金が約20%引かれるため、手元に入る運用益は約8万円です。

しかしNISA口座で運用していれば、税金を引かれず10万円がまるまる手元にはいります。

2024年から始まった新NISAでは、年間360万まで投資でき、生涯投資枠は1,800万と拡充されました。

はじめ

はじめ資産運用する上でNISAは必須だ。

日本政府の掲げる資産所得倍増プランの中で、新NISAは、日本の金融資産を「貯蓄」から投資」へとシフトする肝入りの施策となっている。

新NISAとは

2024年から始まった新NISAでは、投資できる金額と期間が拡充されました。

従来のNISAよりも、非課税で投資できる金額が増えており、FIREを達成するのに欠かせない非課税制度です。

はるか

はるか夫婦で力を合わせれば3,600万円の非課税枠が貰えるわ。

【長く付き合う!】証券会社の選び方とポイント

資産を効果的に増やし、必要時に切り崩す計画を立てるためには、適切な証券会社を選ぶことが重要です。

- 取り扱い手数料が安い

- 投資商品の選択肢が多い

- 資産管理がしやすい

投資商品の選択を間違えると、手数料で100万円以上の差がついていしまいます。

運用コストがかかる商品を掴んでは、FIREが遠のいてしまします。

はるか

はるかFIREをするのには、確実に増やしていく必要があるの。

ジェットコースターのように相場に左右される商品での資産運用はおすすめしないわ。

かずき

かずきまた長期にわたってお金を預けていくので、証券会社の経営の安全性も考慮しチェックしておくといいよ。

FIREを実現するためのおすすめの証券会社

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

まとめ FIREの第一歩は資産運用から

この記事ではFIREの種類について解説してきました。

最後にこの記事のおさらいです。

- FIREには4種類あり、「働くFIRE」と「働かないFIRE」がある

- FIREするならNISAで資産運用が必須である

- 長く付き合える証券会社を選ぼう

サイドFIREを含む様々なFIREの形態があり、あなたのライフスタイルや目標に合った形で計画を立てるのが大切です。

実際私自身もFIREに向けて、資産運用の実践中です。

西山

西山結婚して子どもが生まれ、仕事漬けで、毎日子どもの寝顔を見る日々だった時に考えました。

一度限りの人生なので、どのような働き方をするかは自分で選びたいと。

この記事を読んでいるあなたは、まさしく数年前の私なのかもしれません。

あなたのFIREに向けての第一歩となりましたら幸いです。

最後までお読みいただきありがとうございました。

FIREの種類についてよくあるQ&A

- リーンFIREとはどのようなものですか?

-

リーンFIREは、徹底した節約を行い少ない貯蓄で早期退職をめざします。FIRE後も最小限の生活費を送るライフスタイルです。

- FIREを目指して、まずやるべきことは何ですか?

-

まずは財務状況の徹底的な見直しと資産運用が必要です。家計のなかで無駄がないか、また資産を着実にふやすために、資産運用の仕組みを整えましょう。

- バリスタFireとサイドFireの違いをおしえて下さい。

-

どちらも働くのが前提のFIREです。ただしバリスタFIREは社会保障や健康保険などのメリットをうけられる「労働者」として働く面が大きいです。