ちょく

ちょく投資歴18年でFP2級のちょくです。

僕は2020年からつみたてNISAで、約230万円運用しています。

2024年1月の新NISAは神改正と言われていますが、改悪点やデメリットも多いです。

改悪点やデメリットを知らずに始めると、新NISAで損をする可能性があります。

この記事では、新NISAの改悪点やデメリット、注意点などを中心に詳しく解説します。

新NISAの改悪点やデメリットを理解し対策を立てれば、安全に資産を増やしてして15~20年後にみんなより豊かな生活を送れますよ。

今すぐ新NISA口座を開設したい方は「新NISAの正しい始め方(SBI証券)・(楽天証券)・(マネックス証券)」も参考にしてくださいね。

著者の利用している三井住友カードとOlive

三井住友カードは10年以上前からずっと利用しています。

Oliveは2023年から利用を始めました。

著者が口座開設している証券会社

- SBI証券

- マネックス証券

- 楽天証券

- 松井証券

- SMBC日興証券

- 三菱UFJモルガン・スタンレー証券

- 大和証券

- auカブコム証券

- 岡三証券

この記事はあくまでも情報提供を目的としたものであり、その手法や知識について勧誘や売買を推奨するものではありません。

本記事に含まれる情報に関しては、万全を期しておりますが、その情報の正確性、完全性、有用性を保証するものではありません。

情報の利用の結果として何らかの損害が発生した場合、著者は理由のいかんを問わず投資の結果に責任を負いません。

投資対象および商品の選択など、投資にかかる最終決定はご自身でご判断ください。

新NISAの大きな3つの改悪点

新NISAの改悪点は3つあります。

新NISAの改悪点を押さえておきましょう。

ジュニアNISAがなくなる

18歳未満が利用できるジュニアNISAは、新NISAでは廃止されることになりました。

ジュニアNISAを廃止する分、新NISAの年間投資枠が増えたからです。

| ジュニアNISA | 一般NISA | 新NISA(成長投資枠) | |

|---|---|---|---|

| 年間投資枠 | 80万円 | 120万円 | 240万円 |

| 非課税保有期間 | 5年 | 5年 | 無期限 |

子どもが2人の場合、年間投資枠は80万円×2=160万円利用できました。

新NISAは年間投資枠が大幅に増えたものの、未成年が利用できる制度はなくなります。

ジュニアNISAは、子どもが18歳になるまで資金を引き出せない点が使いづらかったね。

ジュニアNISAで投資した分は、2024年以降に子どもが18歳未満でも非課税で引き出せるわ。

新NISAへのロールオーバー(移管)はできない

一般NISAで購入した商品は、新NISAの口座にロールオーバーすることはできません。

新NISAは一般NISA口座とは、別管理になるからです。

そのため一般NISAで投資した商品は、一度売却してから新NISAの口座で投資し直す必要があります。

ロールオーバーとは?

ロールオーバーとは、非課税期間が終了する商品の非課税期間を延長するために、新しい非課税枠に移管する手続きのことです。

一般NISAとジュニアNISAは、この手続きをすれば5年ずつ非課税運用期間を延ばすことができました。

今、一般NISAを利用している人は注意が必要だね。

新NISAは非課税期間が無期限なので、ロールオーバーの手続きが必要なくなります。

成長投資枠で投資できる商品が減る

新NISAの成長投資枠で投資できる商品は、一般NISAよりも減ります。

投資初心者が損をしないように、リスクが高い商品を減らしたからです。

- 整理・監理銘柄に指定されている上場株式

- 高レバレッジ型の商品

- 毎月分配型の投資信託

- 信託期間20年未満の投資信託

ハイリスクハイリターンを狙ったり、運用期間が短かったり、投資初心者向けでない商品が除外されます。

熟練トレーダーにとっては、改悪に感じるかもしれません。

投資初心者にとっては、新NISAはより安心できる制度になるわ。

新NISAのデメリットは3つ

新NISAはデメリットが3つあります。

デメリットもよく理解しておきましょう。

投資で損をしても自分の責任

NISAで投資する商品を自分が決めて選んだ以上は、仮に損が出ても自分の責任になります。

最終的に、投資は自分の判断で行うからです。

投資は、元本が保証されるものではないので損をする可能性があります。

ただし、NISAは国が推奨する制度だけあって、失敗しにくい投資法はあるよ。

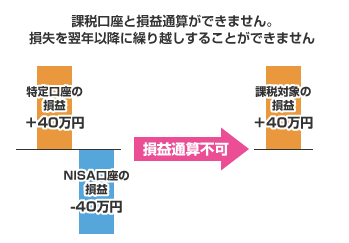

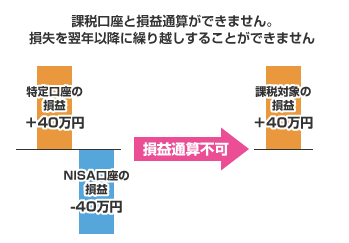

損益通算や繰越控除はできない

NISA口座で投資をしていて損をした場合、損益通算や繰越控除はできません。

NISA口座は利益がでても、利益がなかったこととして扱われるので税金がかからないように、損をした場合も損はなかったこととして扱われるからです。

NISA以外の課税口座なら、投資で損失がでた場合は他の利益と相殺する「損益通算」ができます。

損失の確定申告を条件に最長3年間は繰り越して、翌年以降の利益から控除を行う「繰越控除」も、NISA以外の課税口座なら可能です。

NISA口座は、損益通算や繰越控除ができない点が不利です。

投資枠が増えて自由度が高く判断に迷う

新NISAはつみたて投資枠と成長投資枠、2つの枠をいっしょに使えるので投資の判断に迷います。

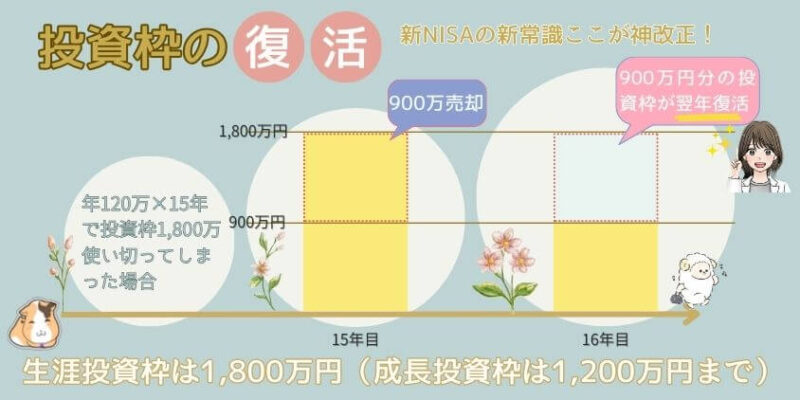

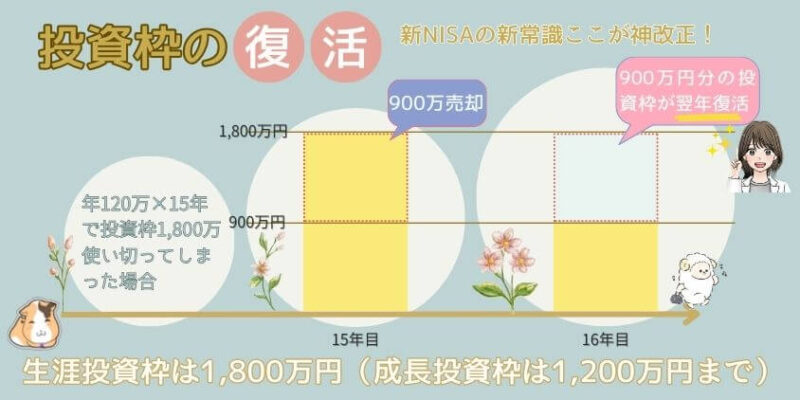

しかも新NISAでは、1度使った投資枠も売れば復活して翌年から利用可能です。

投資の自由度がとても高いので、自分に合った使い方を考えておかないといけません。

新NISAの成長投資枠は、人気の高配当株投資やIPO投資もできるよ!

新NISAの注意点を知っておく

新NISAには注意点が4つあります。

- 海外転勤する可能性があれば慎重に

- 金融機関によっては手数料が高い

- 新NISAと旧NISAの併用はできない

- 年間投資枠は増えるのにクレカ積立の上限額は増えない

海外転勤する可能性があれば慎重に

海外転勤の予定がある人は、新NISAの利用を慎重に考えましょう。

NISA口座の資産を保有したまま、海外転勤することができないケースが多かったからです。

その場合は金融機関で海外転勤する際にNISA口座を解約し、資産を売却する必要があります。

しかし、2019年4月の税制改正により「5年以内の海外転勤等」であれば、NISA口座で資産を保有しておくことが可能になりました。

2019年4月から出国の前日までに「非課税口座継続適用届出書」を金融機関に提出して、5年以内に帰国し「非課税口座帰国届出書」を提出すれば、再びNISA口座を利用できるようになります。

新規の買い付けはできない点は注意が必要です。

NISAは「日本国内に住んでいる18歳以上の人」が対象よ。

これから海外転勤をする予定があれば、NISAは使い勝手が悪い可能性があります。

金融機関によっては手数料が高い

金融機関で扱う商品には差があり、信託報酬(手数料)が割高な金融機関があります。

人件費のかからないネット証券は手数料が安く、人件費のかかる銀行は手数料が高くなるからです。

例えば、100万円投資して手数料が年1%だと1万円、年0.1%だと1000円とられることになります。

長期投資になると、手数料のちがいは大きいです。

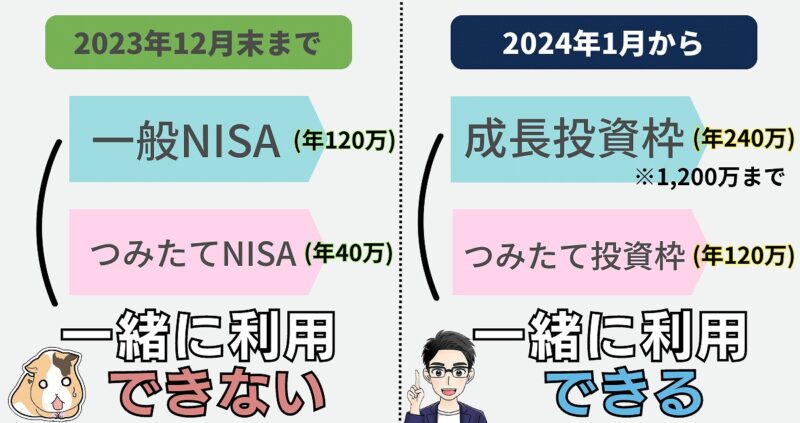

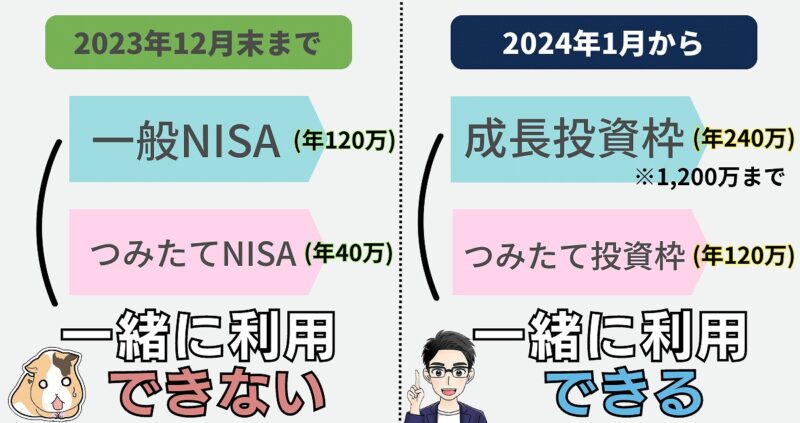

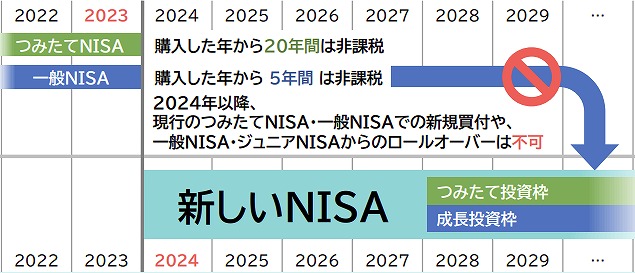

新NISAと旧NISAの併用はできない

新NISAと旧NISAの併用はできません。

旧NISAの制度は2023年で終わるからです。

一般NISAやつみたてNISAで商品を買えるのは、2023年12月末までです。

2024年に新NISAがスタートすると、旧NISAで投資した商品は下記の非課税期間内に売ることになります。

- つみたてNISA

2042年までつみたてNISA口座で保有可能 - 一般NISA

2027年まで一般NISA口座で保有可能 - ジュニアNISA

18歳になるまでは非課税で保有可能

参照|金融庁:ジュニアNISAのポイント、つみたてNISAの概要、一般NISAの概要

旧NISAで投資した商品は、焦って売る必要はありません。

新NISAとは別枠で、非課税期間内は保有できるんだね。

つみたてNISAと新NISAの併用について>こちらの記事で解説しています。

年間投資枠は増えるのにクレカ積立の上限額は増えない

新NISAはつみたて投資枠の年間投資枠が40万から120万に増えますが、クレカ積立の上限額は増えません。

クレジットカードで金融商品を買いすぎないように、投資家を保護する目的があるからです。

クレカ積立をする場合は、現行NISAと同じ毎月5万円までしか積立できません。

改悪点がある新NISAは利用するべき?

改悪点やデメリットのある新NISAを利用して大丈夫なの?

新NISAは改悪点以上に良くなった所があります。

改悪点がある新NISAを利用するべき理由は3つです。

- 非課税保有期間の無期限化

- 投資上限額が増える

- つみたて投資枠と成長投資枠が両方使える

非課税保有期間の無期限化

旧NISAの非課税期間は期限がありますが、新NISAは非課税期間が無期限になります。

| つみたてNISA | 一般NISA | 新NISA | |

|---|---|---|---|

| 非課税保有期間 | 20年 | 5年 | 無期限 |

| 制度の利用期間 | 2042年まで | 2027年まで | 無期限 |

ずっと続く制度になったので、「いつまで利用できるかわからない」という心配もいりません。

生涯にわたって、ずっと非課税で運用できる制度になりました。

自分の都合がいいタイミングで始めて、好きな期間運用ができます。

投資上限額が増える

新NISAは、投資上限額が大幅に増えます。

| つみたてNISA | 一般NISA | 新NISA | |

|---|---|---|---|

| 年間投資枠 | 40万 | 120万 | つみたて投資枠:120万 成長投資枠:240万 |

| 生涯投資枠 | 800万 | 600万 | 1,800万 (うち成長投資枠は1,200万まで) |

生涯投資枠のベースはつみたて投資枠で、成長投資枠を使わずに、つみたて投資枠だけで1,800万円使うことも可能です。

例えば毎月5万円ずつ(毎年60万円)30年間つみたてると、1800万円の枠を使えるね。

しかも、売却しても翌年、投資枠が復活します!

投資枠の復活について

新NISAは売却した分の枠が、翌年に復活します。

例えば、100万円分投資した商品が200万円になったとします。

この商品200万円を全額売って引き出すと、投資した価格の「100万円分の枠が空いた」とみなされ、枠を再度利用できるということです。

注意点は、年間投資枠のつみたてNISA枠120万円、成長投資枠240万円の範囲内で投資する必要があります。

※旧NISAは投資した商品を売却しても、非課税投資枠は復活しませんでした。

13分59秒から投資枠の復活について解説されています。

つみたて投資枠と成長投資枠が両方使える

新NISAは、「つみたて投資枠」と「成長投資枠」2つの箱ができ、同じ年に両方の枠をいっしょに利用することができます。

2023年まで「つみたてNISA」と「一般NISA」は同じ年に両方を利用することはできませんでした。

2つの投資枠をいっしょに利用すると1年間で最大360万円投資することも可能です。

投資の幅を広げるチャンスです。

夫婦で利用すれば、資産を増やすスピードを2倍3倍にアップできるわ。

新NISAの改悪点やデメリットを避けよう

新NISAの改悪点やデメリットを避ける方法はあるの?

結論をいうと、新NISAを安全にうまく利用する方法はあります。

- 長期投資で安全に運用する

- 銀行は破綻しても補償がないから避ける

- 成長投資枠はリスクの少ないS株で投資する

- 手数料の安いネット証券を使う

- 現行NISAの非課税枠も利用する

新NISAの制度を安全にうまく活用しましょう。

長期投資で安全に運用する

新NISAは非課税期間が無期限になるので、長期投資で安全に運用することができるようになります。

つみたて投資枠は、金融庁が厳選した安全で信頼できる商品なので損をするリスクが低いです。

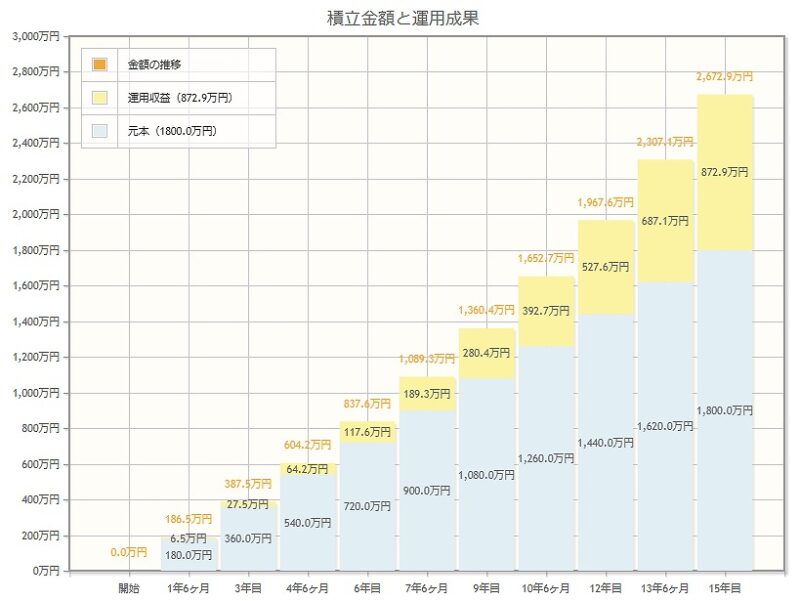

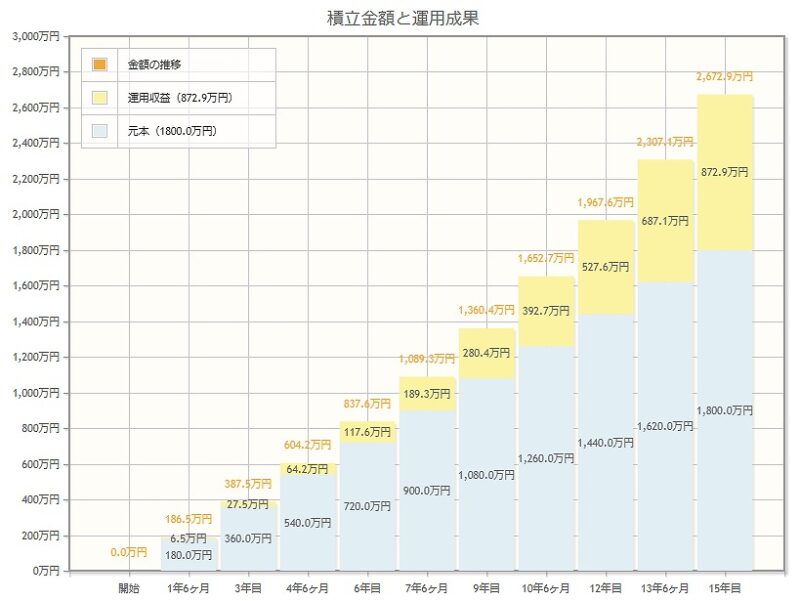

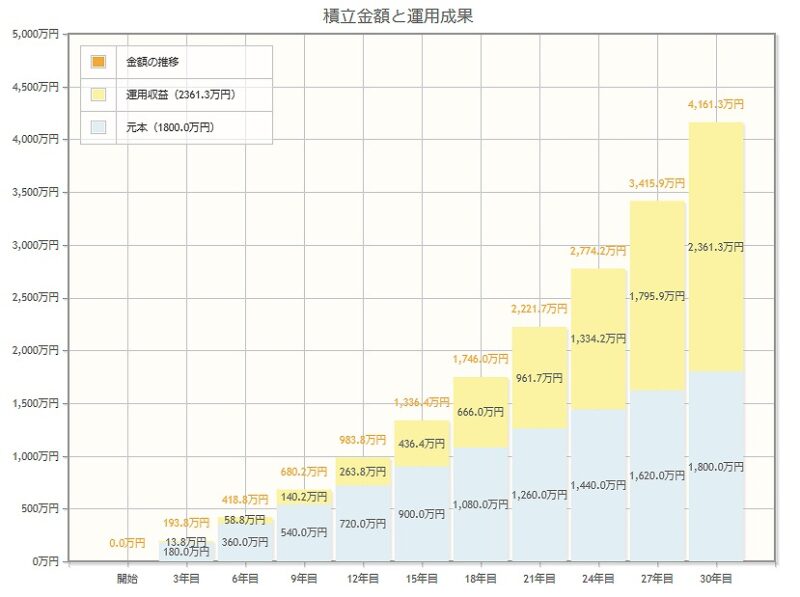

引用|金融庁:資産運用シミュレーション

| 毎年5%の利回りの場合 | つみたて投資 | つみたて投資 |

|---|---|---|

| 運用期間 | 15年 | 30年 |

| 毎月つみたて額 | 10万 | 5万 |

| 最終利益 | 872.9万 | 2,361.3万 |

金融庁のシュミレーションからも、運用期間が長い方がお金を増やしやすいことが分かります。

いつでも投資商品の一部または全部を売って、お金を引き出せるよ。

銀行は破綻しても補償がないから避ける

銀行は破綻しても補償がないので避けましょう。

銀行は、証券会社の破綻時に投資者の資産を保護する日本投資者保護基金の補償対象外だからです。

国内の証券会社は破綻しても1人あたり1,000万円まで補償されるので、ネット証券をおすすめします。

(参照|ゆうちょ銀行:投資信託用語集、FP3級合格のトリセツ速習テキスト)

銀行が破綻した場合、投資したお金は1円も戻ってきません。

証券会社は破綻しても、最低1,000万円は補償があるよ。

成長投資枠はリスクの少ないS株で投資する

SBI証券のS株は成長投資枠で、国内の株を1株から購入できるのでリスクが少なく投資をはじめられます。

通常は数十万円する有名企業の株を数百円~数千円で購入できるからです。

1株の投資で配当金や株主優待が受けられる銘柄もあるので、投資経験0の初心者にもおすすめできます。

僕がS株で投資した実体験も記事で紹介しました。

S株の銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいよ。

手数料の安いネット証券を使う

ネット証券の手数料が断トツに安いので、ネット証券をおすすめします。

ネット証券の手数料が安い理由は、店舗の維持費や人件費がかからないからです。

NISA口座は一人一つしかもてないから、金融機関選びは大切よ。

ネット証券の商品の中でも、信託報酬(手数料)が0.1%前後の手数料が安い商品を選びましょう。

おすすめ投資信託3選

| 商品名 | 信託報酬 (手数料) | 買付手数料 | 解約手数料 |

|---|---|---|---|

| eMAXIS Slim 全世界株式(オール・カントリー) | 0.05775% | なし | なし |

| eMAXIS Slim 全世界株式(除く日本) | 0.05775% | なし | なし |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% | なし | なし |

2024年3月5日の調査時点

楽天証券の人におすすめの投資信託

| 商品名 | 信託報酬 | 買付手数料 | 解約手数料 |

|---|---|---|---|

| 楽天・オールカントリー株式インデックス・ファンド | 0.0561% | なし | なし |

| 楽天・S&P500インデックス・ファンド | 0.077% | なし | なし |

2024年3月5日の調査時点

マネックス証券の人におすすめの投資信託

| 商品名 | 信託報酬 | 買付手数料 | 解約手数料 |

|---|---|---|---|

| つみたてiシェアーズ 米国株式(S&P500)インデックス・ファンド | 0.05860% | なし | なし |

2024年3月5日の調査時点

おすすめ投資信託については、下記記事も参考にしてください。

信託報酬が安い、おすすめの投資信託を参考にしてください。

現行NISAの非課税枠も利用する

現行NISAと新NISAは別枠で運用することになるので、2023年中にNISAを始めれば現行NISAの非課税枠も利用できます。

つまり、つみたてNISAの40万円か一般NISAの120万円の非課税投資枠が増えるということです。

2023年中にNISAを始めた人は、お得な非課税投資枠をゲットできますよ。

しかも、現行NISAの口座を開設しておけば、2024年の新NISA口座は自動的に開設されます。

2024年1月からスタートダッシュがきれるね!

【要注意】口座変更する際、NISA口座で投資した商品は移管できない

口座変更する際、現在利用している金融機関のNISA口座で投資した商品は、変更先の金融機関へ移管することはできません。

投資した商品を変更先の金融機関へ移管できないので、一度商品を売って現金化する必要があります。

ただし現在の金融機関で売らずにそのまま運用できるので、すぐに売る必要はありません。

非課税期間が終わるまで、今の金融機関で運用することができます。

僕がつみたてNISAで損失を出した体験談

僕は2020年からつみたてNISAで、毎月33,333円積み立ててきました。

そんななか2022年は、マイナス約7万8千円と大きく損をすることになります。

他のインデックス投資も同じく、マイナス約30万円と大幅な損失を出しました。

2023年8月31日の時点では大きくプラスになりましたが、長期運用できない場合は、損失を出して資産が減る可能性もあります。

新NISAも元本が保証されるものではないので、大きく損をする年はきっとあります。

長期運用で積み立て続けることが大切ね。

新NISAの改悪点や改善点の理解度チェック

内容が理解できたら、下記をクリックしてね。

理解できないところは、記事を読み直してみて!

理解度チェック

- 新NISAはジュニアNISAがなくなる

- 今のNISAで購入した商品は、新NISAの口座にロールオーバー(移管)できない

- 成長投資枠で投資できる商品は減る

- NISAは損益通算や繰越控除ができない

- 投資は、元本が保証されるものではない

- 新NISAは非課税期間が無期限になる

- 新NISAは投資上限額が大幅に増える

- 新NISAはつみたて投資枠と成長投資枠が両方使える

- 2023年中に始めると現行NISAの非課税枠も利用できる

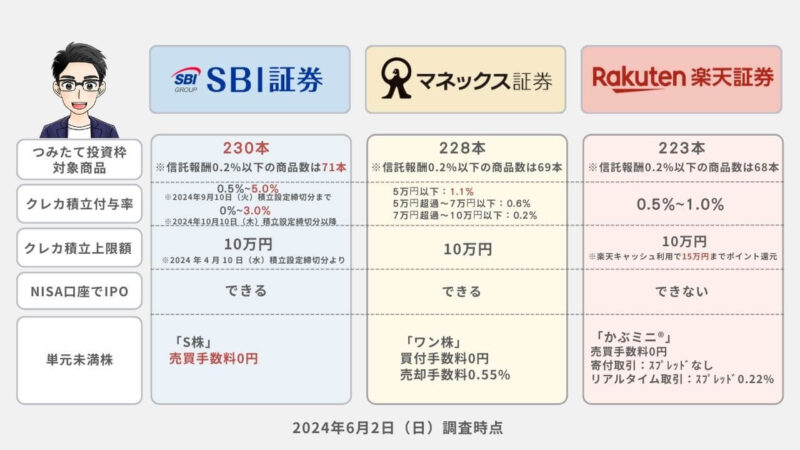

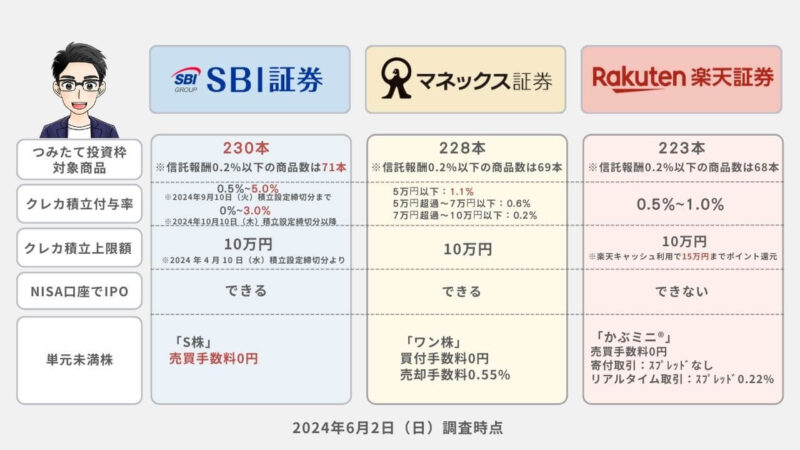

【2024年7月】新NISA向け口座8社を比較

新NISAで投資を始めるには、証券口座が必要です。

銀行口座だけでは投資を行うことはできません。

新NISAができる、金融機関8社を比較してみました。

| 証券会社 |   |   | ||||||

| 分類 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | 銀行 | 銀行 | 店舗型 総合証券 |

| つみたて投資枠 対象商品 | 230本 | 223本 | 228本 | 230本 | 219本 | 15本 | 18本 | 19本 |

| 最低 積立金額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 1,000円 |

| クレカ 積立 | 三井住友 カード | 楽天 カード | マネックス カード dカード | なし | au PAYカード | なし | なし | なし |

| ポイントの 種類 | V ポイント | 楽天 ポイント | マネックス ポイント dポイント | 松井証券 ポイント | Ponta ポイント | なし | Ponta ポイント | なし |

| ポイント 付与率 | 0.5~5.0% ※2024年9月10日(火)積立設定締切分まで ※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。 2024年10月10日(木)積立設定締切分以降 0%~3.0 % | 0.5~1.0% | 5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% | なし | 1% | なし | 0.03% | なし |

| 積立頻度 | 毎月/毎週/毎日 | 毎月/ 毎日 | 毎月/ 毎日 | 毎月/毎週/毎日 | 毎月 | 毎月 | 毎月 | 毎月 |

| 公式HP | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

2024年7月1日の調査時点

ネット証券の商品数は、銀行の10倍以上あるよ。

新NISAは1人1口座なので、どの金融機関を選ぶか悩みますよね。

銀行よりも信託報酬(手数料)が安く、商品の数が多いネット証券の方が、長期投資で儲かる確率は高いといえます。

新NISAにおすすめネット証券3社

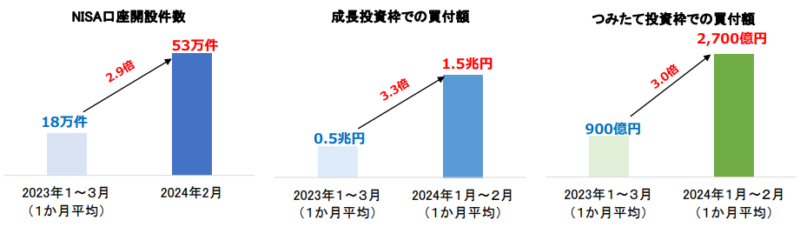

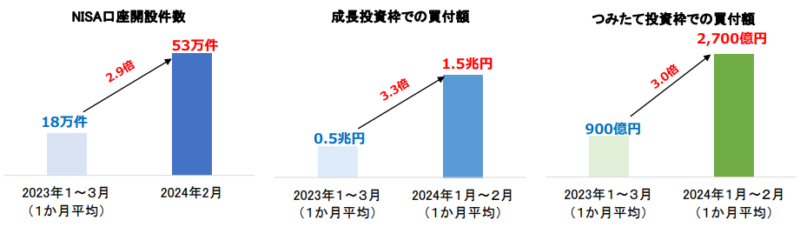

2024年1月に始まった新NISAの口座開設が加速しています。

主要証券会社19社の1月末時点のNISA口座数は、なんと合計で約1530万口座を突破しました。

新NISA開始後の1カ月間で4%増えており、開設ペースは直近3カ月間の平均の2倍に達し、増加分の9割をネット証券が占めています。

(参照|日本経済新聞:新NISA口座、開設ペース2倍に 9割超がネット証券で)

下画像を見ると、2024年2月末時点で口座開設数や買付額が2023年1~3月の約3倍だね。

引用|日本証券業協会|NISA口座の開設・利用状況(証券会社10社・2024年2月末時点)

ネット証券の口座開設や維持費は無料なので安心してね。

選んだネット証券は、一生付き合うパートナーになるかもしれません。

自分に合った証券会社かどうか考えて決めましょう。

僕は下記の3社とも開設して利用しています。

3社の特徴や良さをそれぞれ紹介するので、参考にしてください。

SBI証券|投資経験0の初心者も安心!つみたて投資枠の商品数No.1

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

230本 | 三井住友カード Oliveなど | Vポイント dポイント PayPayポイント Pontaポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~5.0% ※2024年9月10日(火)積立設定締切分まで ※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。 2024年10月10日(木)積立設定締切分以降 0%~3.0 % ※年間利用金額に応じて、ポイント付与率が変動する | iD加盟店やVisaのタッチ決済 ANAマイル Vポイント、dポイント等 |

SBI証券はこんな人におすすめ!

- ①Vポイント、Pontaポイント、dポイント、paypayポイントのどれかを貯めている人

- ②三井住友カードやOliveを持っている人(クレカ積立でVポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤業績が右肩上がりの安定した企業で投資したい人

キャンペーン情報

SBI証券ではキャンペーンを実施中です。

SBI証券の「NISAやるならSBIでGO!キャンペーン」は、抽選で最大2,000円がプレゼントされます。

他のみんなよりもお得な特典をゲットして、新NISAを始めたい方はキャンペーンを利用しましょう。

詳しくはSBI証券キャンペーンの記事をご覧ください。

SBI証券は、つみたて投資枠の商品数がネット証券No.1です。

2023年9月30日(土)から国内株式売買手数料がゼロになり、新NISAでは米国株式&海外ETFの売買手数料もゼロになりました。

新NISA関連の動画セミナーやシミュレーション機能もあり、投資初心者に手厚く安心して利用できます。

SBI証券を利用した人の声を見る

※僕の元同僚や知人に、直接話を聞かせてもらいました。

マネックス証券|ポイント還元率No.1!米国株や中国株の銘柄数が充実

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

228本 | マネックスカード dカード | マネックスポイント dポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

5万円以下:1.1% 5万円超過~7万円以下:0.6% 7万円超過~10万円以下:0.2% 最大2.2%になるキャンペーン中 | Amazonギフトカード Pontaポイント WAONポイント Tポイント、dポイント等 |

マネックス証券はこんな人におすすめ!

- ①クレカ積立でポイントを効率的に貯めたい人(基本ポイント還元率が最高レベルの1.1%)

- ②米国株や中国株の銘柄に興味がある人

- ③銘柄スカウターを使いたい人(銘柄分析の神ツール)

- ④IPO(新規公開株)に投資したい人(完全平等抽選)

- ⑤ポイントの使い道が多い方がいい人(他ポイントに変えたり投資に使えたり使い道の幅が広い)

キャンペーン情報

マネックス証券ではNISAの口座開設をしたり、積立投資を始めたりするとポイントが受けられるキャンペーンなどがあります。

クイズに正解してキャンペーンコードをGETして申込フォームに入力すると、dポイントが最大4,000ptもらえます。

しかも2024年4月1日から、NISA口座でのクレカ積立のポイント還元率が最大2倍となる2.2%にアップしています。

クレカ積立でポイントを効率よく貯めたい方や、米国株投資に興味がある方は、マネックス証券の口座開設を検討してみてくださいね。

マネックス証券は、米国株の銘柄数が5,000超と多いので米国株投資をしたい人は、マネックス証券ははずせません。

マネックス証券の新NISA取引は売買手数料がすべて無料になったので、手数料を気にせず投資ができます。

クレカ積立の基本ポイント還元率がNo.1で、クレカ積立の上限が10万円になったので積立投資でポイントを効率よく稼ぎたい方には特におすすめです。

現在NISA口座でのクレカ積立のポイント還元率が最大2.2%にアップ中!

| 通常のポイント還元率 | 期間中のポイント還元率 | |

|---|---|---|

| 2023年10月以降に マネックス証券のNISA口座を開設した方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:1.1% 50,001~70,000円:1.6% 70,001~100,000円:2.0% (通常のポイント還元と合わせて、2.2%) |

| 2023年9月までに マネックス証券のNISA口座をお持ちの方 | ~50,000円:1.1% 50,001~70,000円:0.6% 70,001~100,000円:0.2% | ~50,000円:0.4% 50,001~70,000円:0.9% 70,001~100,000円:1.3% (通常のポイント還元と合わせて、1.5%) |

マネックス証券では2023年10月以降にNISA口座を開設した場合、クレカ積立のポイント還元率が最大2.2%にアップします。

2023年10月以降にマネックス証券のNISA口座を開設した方は、かなりお得ですね。

新NISAの銘柄を分析するなら、マネックス証券の銘柄スカウターが神ツールで使いやすいわ。

楽天証券|楽天ユーザーにお得!楽天ポイントがザクザク貯まる

| つみたて投資枠対象商品 | クレカ積立 | ポイント |

223本 | 楽天カード | 楽天ポイント |

| ポイント付与率 | 新NISAにおすすめ度 | ポイントの使い道 |

| 0.5%~1.0% ※カードのランクで変動 | 楽天経済圏での買い物 ポイント投資 |

楽天証券はこんな人におすすめ!

- ①楽天ポイントを貯めている人

- ②楽天カードを持っている人(クレカ積立で楽天ポイントが貯まる)

- ③手数料を最小限に抑えて投資したい人

- ④最低金額100円という少額から積立投資を始めたい人

- ⑤日本経済新聞社が提供する日経テレコン楽天証券版を無料で読みたい人

キャンペーン情報

楽天証券ではキャンペーンも実施中です。

新NISAをお得に始めたい方は、キャンペーンを利用しましょう。

詳しくは楽天証券キャンペーンの記事をご覧ください。

楽天証券は楽天カードクレジット決済と楽天キャッシュを利用すれば、最大15万円までがポイントの還元対象です。

楽天証券ではクレカ積立などで貯まった楽天ポイントを、新NISAのつみたて投資枠に再投資することもできます。

楽天カードや楽天銀行の口座があれば入金やポイント獲得もスムーズなので、楽天経済圏を利用している人には特におすすめです。

楽天証券を利用した人の声を見る

※僕の知人に直接話を聞かせてもらいました。

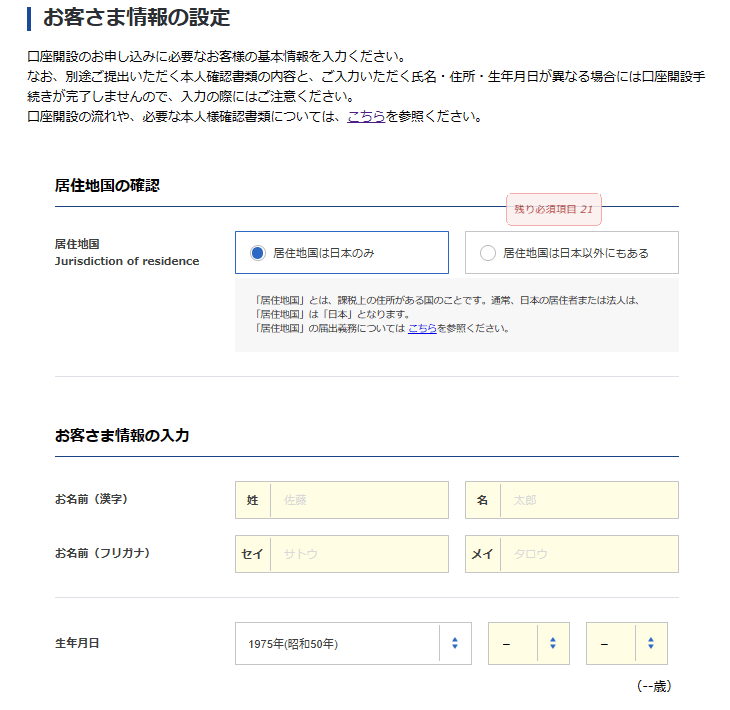

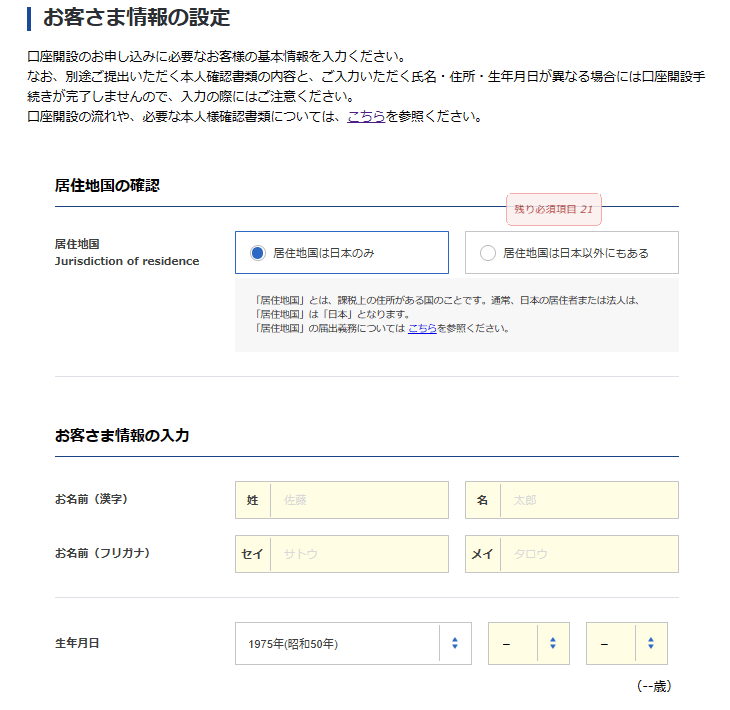

【わずか5分】つみたてNISAを始める手順

SBI証券で新NISAを始める手順を解説します。

スマホで開設したい場合は、下記の記事を見てね。

新NISAを始めるために証券口座を開設します。

SBI証券の公式サイトを開いて申し込みます。

以下が重要なポイントです。

- 納税方法の選択は、SBI証券に任せる(特定口座 源泉徴収あり)を選ぶ

源泉徴収ありで開設すれば、確定申告をしなくて済みます。

源泉徴収ありにすると、証券会社があなたの代わりに税金を税務署に納めてくれるわ。

もっと詳しい手続きが見たい人

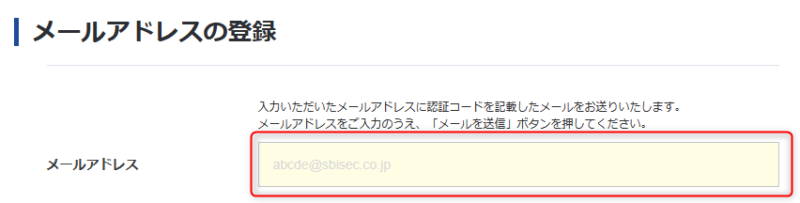

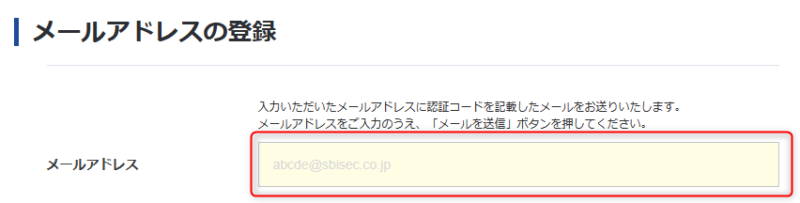

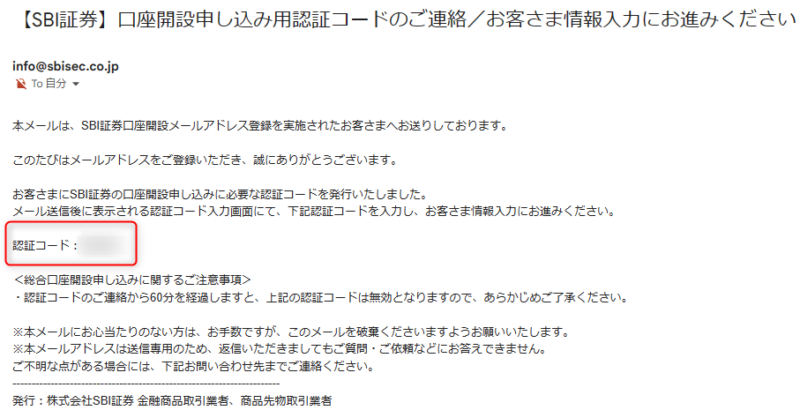

1.メールアドレス入力

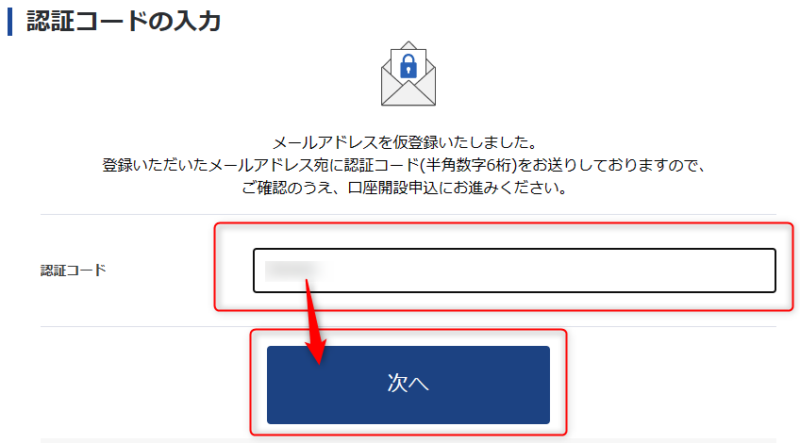

2.メールアドレスの認証コードをチェック

3.認証コードを入力

4.自分の情報を入力

5.ステップ2へ

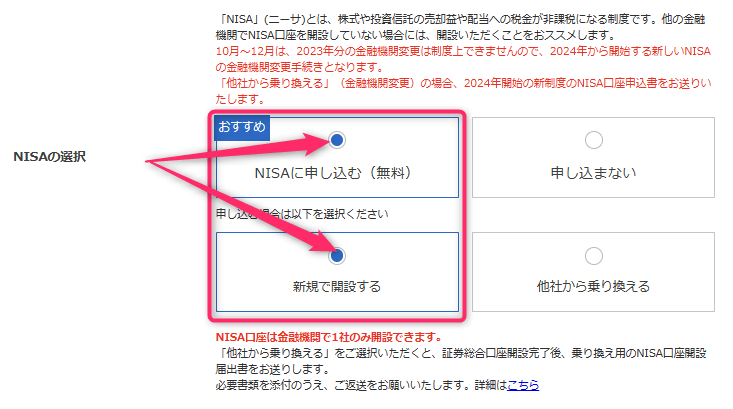

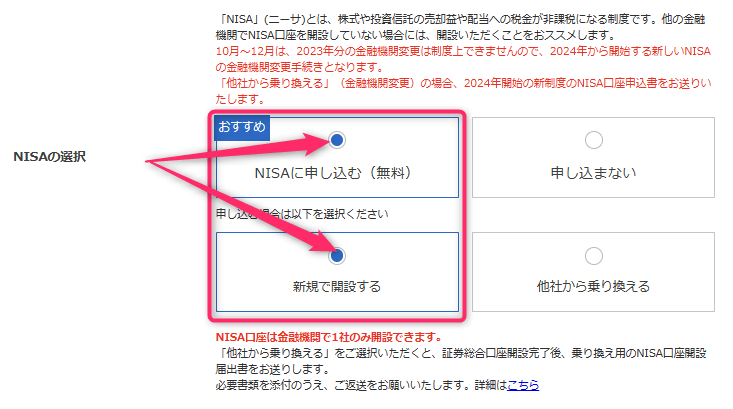

口座開設する際、NISAに申し込みます。

「NISAに申し込む(無料)」と「新規で開設する」を選択しましょう。

※新NISAになり『つみたてNISAに申し込む(無料)』がなくなりました。

新NISAのつみたて投資枠、成長投資枠の両方とも投資できるから安心してね。

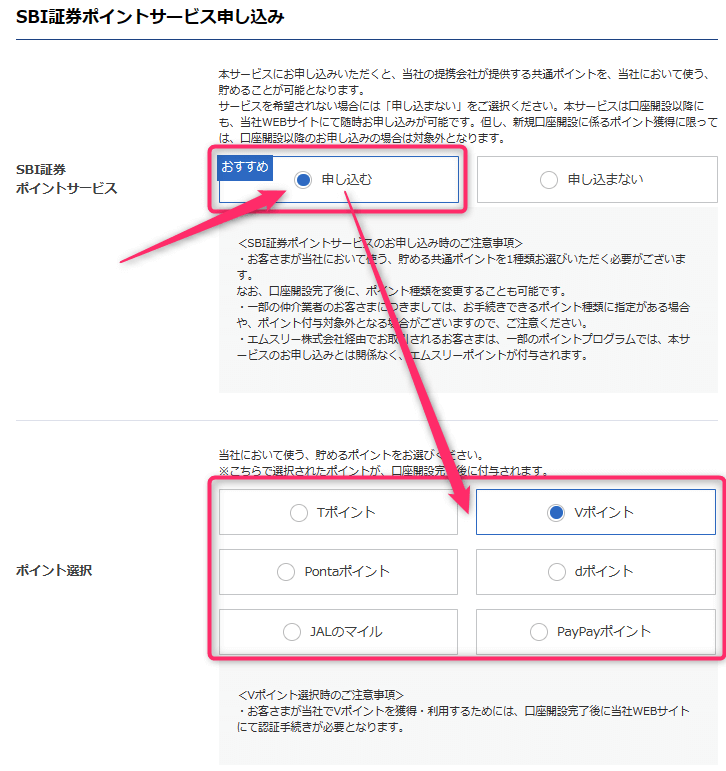

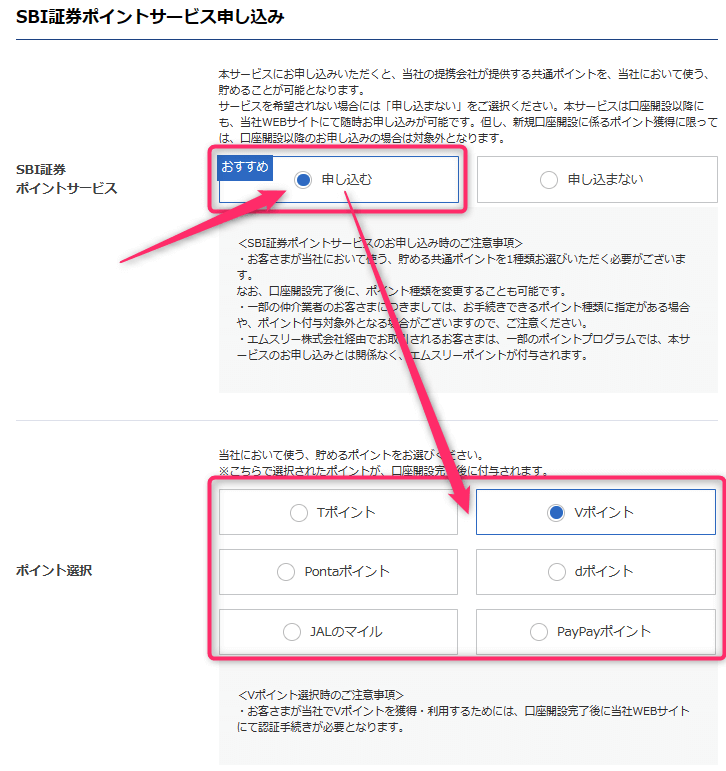

ポイントサービスは、口座開設の際に申し込むのがおすすめです。

※証券口座を申し込んだ後でも設定することはできます。

自分がよく使うポイントを選ぶといいわ。

僕のおすすめはVポイントです。

もっと詳しい手続きが見たい人

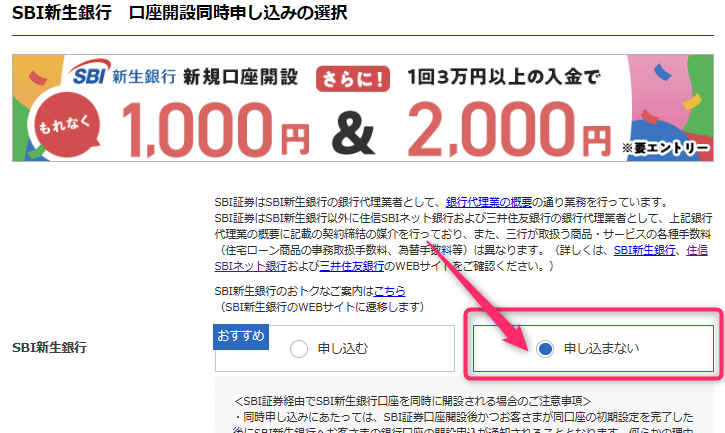

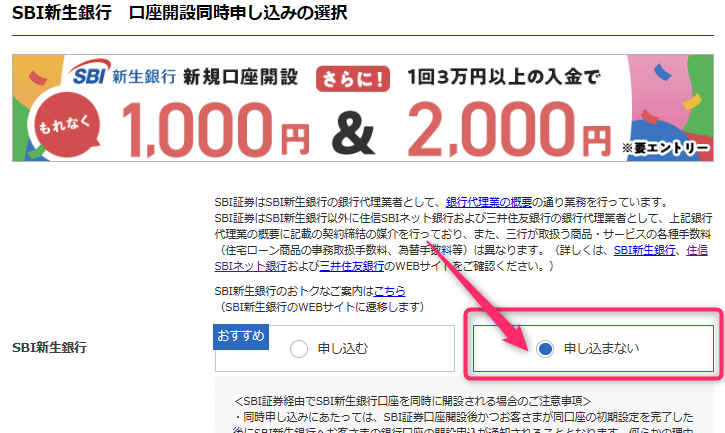

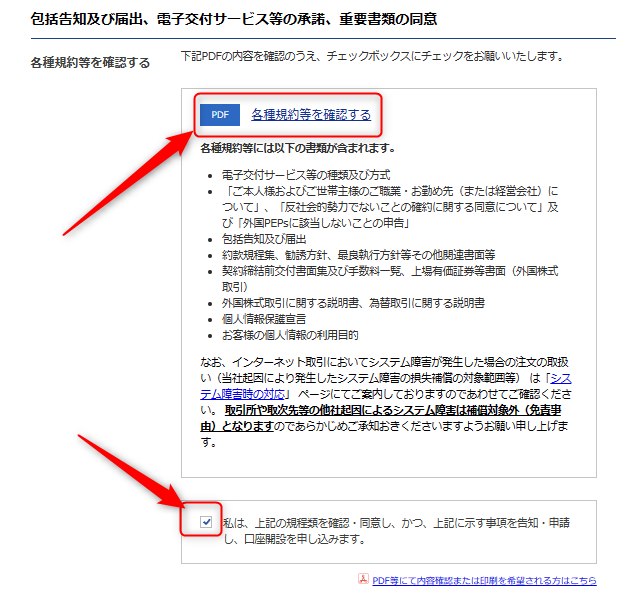

6.不要なものは申し込まない

7.規約を確認してからチェックを入れる

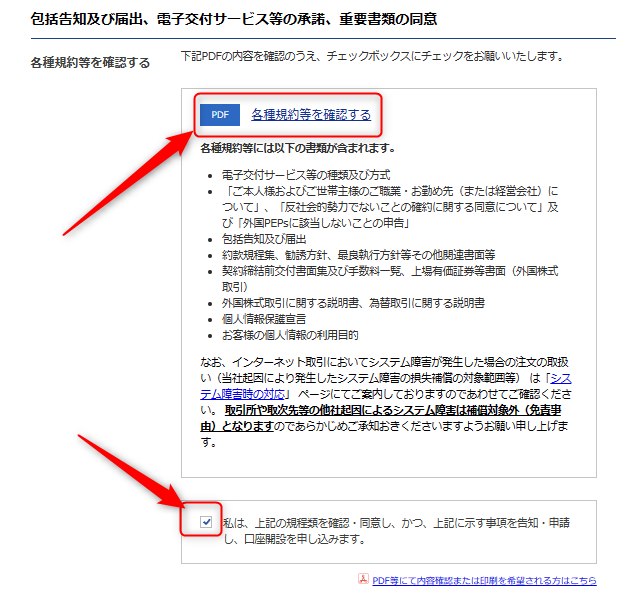

8.規約を確認してチェックを入れて申し込む

9.ステップ3へ

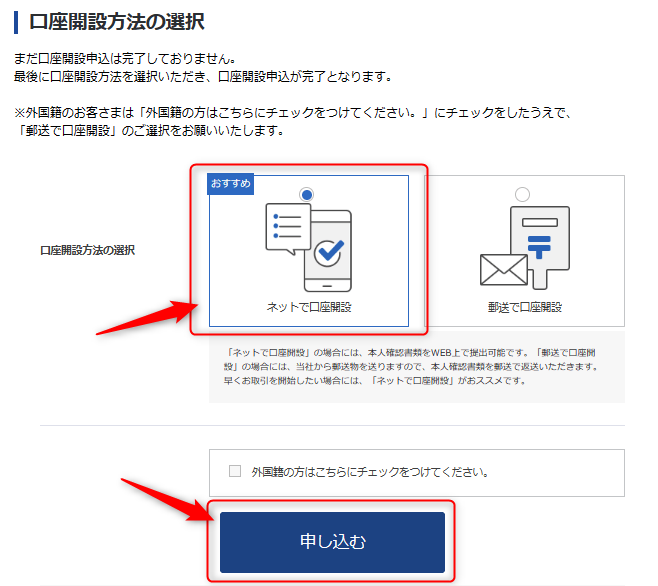

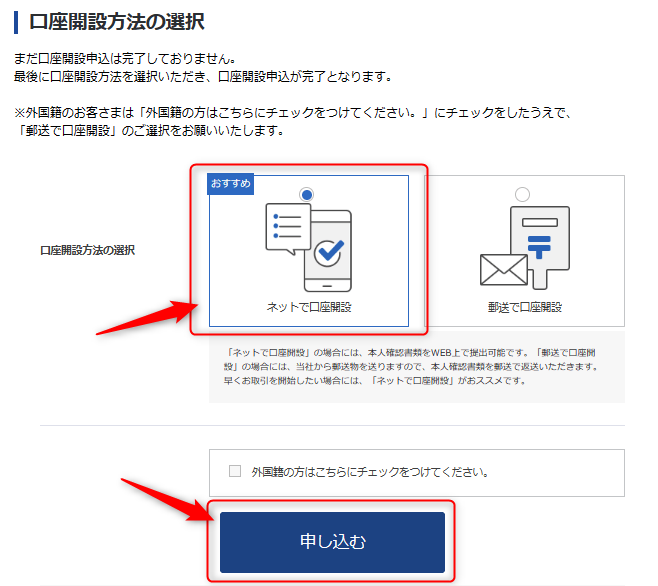

「ネットで口座開設」か「郵送で口座開設」を選んで申し込みます。

本人確認書類を用意して、ネット上か郵送で手続きをします。

- 運転免許証

- マイナンバーカードか通知カード

これでNISA口座の開設申し込みが完了です。

この後、証券会社から税務署にNISA口座の重複がないか確認があり、審査が完了したらメールが送られてきます。

申込完了画面のユーザーネームとパスワードで、SBI証券にログインしてみましょう。

郵送の場合は書類が送られてくるので返送します。

税務署での確認作業は、1~2週間ほど時間がかかるわ。

NISA口座を運用する金融機関は変更できる?

今のNISAを利用している人や、新NISAの口座を開設した後も金融機関の変更はできるの?

NISA口座は一人一口座ですが、今のNISAも新NISAも金融機関の変更はできます。(ジュニアNISAを除く)

金融機関は、1年ごとに選び直すことが可能です。

例えばA証券で新NISAの投資をしていて、翌年B証券に変更する場合、A証券で買った商品は売らずに口座へ残したまま、B証券で新しく投資していくことになります。

現在利用している金融機関に変更の申請を行います。

新NISAの改悪点などクイズを解いて復習

新NISAの問題です

新NISAの改悪点やデメリットなど理解できたか

チェックしてみよう

まとめ新NISAが始まるまでに準備をして備えよう

本記事では、新NISAの改悪点やデメリット、注意点などを中心に解説しました。

最後に内容を整理します。

「新NISAは改悪点があるけど大丈夫?」と不安に思う方がいらっしゃるかもしれません。

新NISAの改悪点やデメリットを理解した上で、新NISAを安全にうまく利用することが大切です。

新NISAで安全な積立投資を中心に長期運用すれば、資産を増やしてして15~20年後に投資をしていない人より豊かな生活を送れますよ。

現行NISAの非課税枠は、今年を逃すともう手に入らないよ。

新NISAの口座が自動的に開設されるので、現行NISAから始めておきましょう。

この記事が、あなたが新NISAについて理解する上で役に立っていれば幸いです。

最後までお読みいただきありがとうございました。

ちょくです