「新NISAってよく聞くけど、今すぐ始めるべき?」

「慌てて始めて損したくない・・・」

「でも機会を逃すと後悔するかな?」

このような悩みや疑問を解決する記事です。

2024年に新NISAが始まり、テレビのCMや雑誌の特集、さらにはニュースで取り上げられて話題になっています。

とはいっても新NISAは新しい制度なので、本当にお金を預けていいのか心配ですよね。

西山

西山資産運用歴10年、新NISAもフル活用しています。

直近ではコロナショックも経験して、元本割れも経験しました。

しかし、これから投資を始めようと考えている方には「待つべき」ではなく、「始めるべき」と強く言いたいです。

元本割れを経験しながらも、積立投資を継続して、確実に資産は増えています。

この記事を読めば、新NISAの税制優遇のメリットを最大限に生かした資産運用ができるようになります。

実際の運用成績も公開しているので、資産が増えるイメージを掴んでくださいね。

「待つべき」ではなく新NISAは始めたものが勝つ

投資は早く始めた方が、長い目でみて安定して大きな利益を得やすいです。

長期投資には複利の力が働くからです。

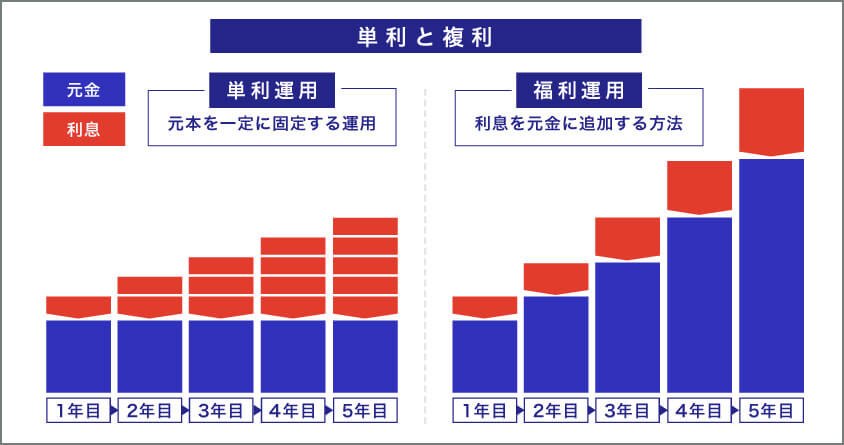

複利とは

複利とは、利息を元本に組み入れて計算する方法です。反対の言葉に単利があり、元本に対しての利息がつきます。

複利で利回り5%の商品に100万円投資すれば1年目の利益は5万円です。

元本100万に利子分5万円を足した計105万円で、さらに2年目には110万2,500円になります。

| 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | |

|---|---|---|---|---|---|

| 単利 | 105万円 | 110万円 | 115万円 | 120万円 | 125万円 |

| 複利 | 105万 | 110万2,500 円 | 115万76,25円 | 121万506円 | 127万6,282円 |

複利で運用すると、運用期間が長くなればなるほど、発生する利益の金額が大きくなります。

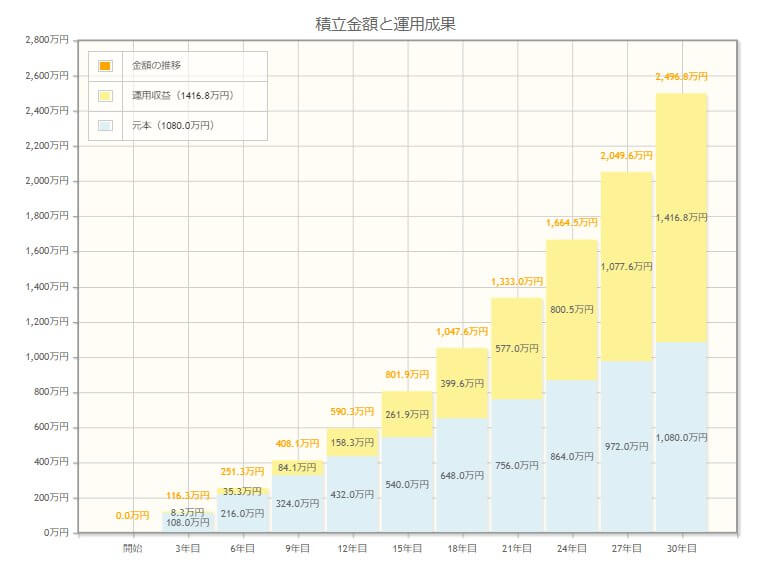

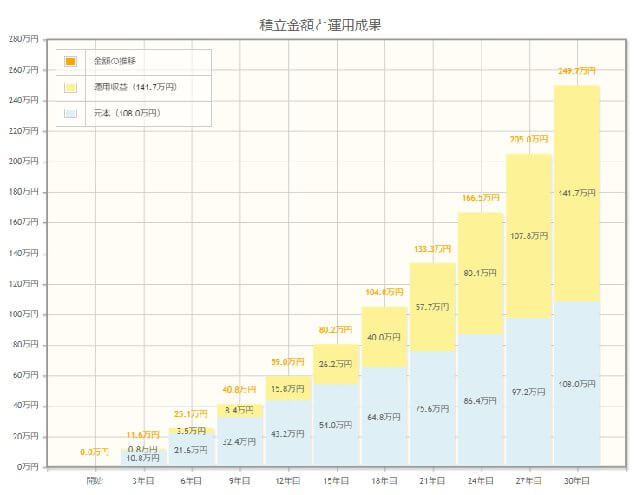

実際月3万円を5%の利回りで30年間運用した場合を見てみましょう。

かずき

かずき青の部分が元本(払った金額)で、黄色の部分が利息で増えた部分だね。

はるか

はるか30年運用した例だと、元本1,080万に対して、なんと利息は1,416万になるの。

同じ金額を積み立てた場合、資産は後半になるほど加速して増えていきます。

時間を味方につけるためにも、新NISAの利用を待つべきではありません。

新NISAが待つべきと言われていた3つの理由

「新NISA」を始めるのを待つべきだとの意見も確かにありました。

- 2024年に始まる制度だったから

- 成長投資枠の利用には判断力が必要だから

- 今は買い時ではないから

かずき

かずきそれぞれ理由があったからなんだね。

2024年に始まる制度だったから

新NISAは2024年に開始され、従来のNISAとは大きく枠組みが変更されました。

主な変更点としては以下のものがあります。

- 一般NISAとつみたてNISAの統合

- 非課税期間の無期限化

- 非課税枠の拡充

今までのNISAと新NISAの違いを詳しくみる

従来のNISA口座と新NISA口座は「別枠」となるため、新制度が始まってからという「様子見」の意見もあったのです。

成長投資枠の利用には判断力が必要だから

新NISA では、成長投資枠とつみたて投資枠の併用が可能なため、どちらの銘柄をどのように買っていったらいいのか投資する際に「判断」する必要があります。

成長投資枠は年間240万、つみたて投資枠は120万とあるので、金額とともに使い分けも考えないとなりません。

投資の「自由度」が広がった反面、その分「確かな知識」が必要になったのです。

そのため、失敗しないように「投資」について勉強してから始めた方がいいと考える方もいたのです。

今は買い時ではないから

相場が上がるか下がるかは常に未確定であり、タイミングを計るのは極めて難しいものです。

特に2022年末のロシアのウクライナ侵攻もあり、2023年は混沌とした幕開けから始まりました。

相場の要因には、金利差、政治的要因、戦争や自然災害などの地政学的な要因など様々なものがあります。

2020年2月のコロナショックでの急落や、リーマンショック、ITバブル崩壊など相場の先行きを予想するのは極めて難しいと言えます。

はじめ

はじめ「市場の動向を見極めてから」と様子見をしていると、いつまでも始められないぞ。

かずき

かずきでもまず何からしたらいいんだろう。

【資産形成の肝】まずはつみたて投資枠を利用しよう

投資初心者が効率よく資産形成するには、新NISAのつみたて投資枠から利用しましょう。

最初に投資する金額を決めてしまえば、あとは積み立てるだけなので、手間がかかりません。

高度な「投資知識」も必要なく、設定さえすればあとは自動的に積み立てられます。

積立投資はたとえ少額でも始めた方がいいです。

仮に月3,000円を30年積み立てていった場合にどのように推移するのか、見てみましょう。

(月3,000円を年利5%でを30年間積み立てたシミュレーション:金融庁シミュレーションを使用)

元本108万に対して、運用益は約249万円となるので、少額でもコツコツと積み重ねていけば、複利効果も相まって増やしていけます。

確認は年に1、2回程度で構わないので、空いた時間は会社の仕事や趣味を楽しみつつ無理なく資産運用できます。

はるか

はるか少額からでも始めるのがいいの。

成長投資枠の利用は、投資する金額が増えてきたり、「投資」になれて来たら考えるのでいいわ。

新NISAをすぐに始めるメリット

新NISAでつみたて投資をすぐに始めるべきなのは、次のメリットがあるからです。

- 年間上限枠を有効に使える

- 積み立て購入はリスク分散になる

- 長期的に株価は右肩あがり

メリットを最大限にいかせるように、ひとつずつ見ていきましょう。

年間上限枠を有効に使える

1年間上限額を有効に使うには、年初の早いうちから毎月積み立てていく方が、年間上限額を有効に使えます。

つみたて投資枠には年間120万円の上限があり、月に換算すると10万円ずつ積み立てられるからです。

はじめ

はじめつみたて投資枠は、毎月積立の他に、ボーナスのような臨時収入が入った場合に対応して、スポット的に買い付けられるサービスもあるが、イレギュラーの対応と考えておこう。

かずき

かずき自分の積み立てられる無理のない範囲で金額からだね。

ただ毎月の定額で積み上げていく仕組みを整えるのが大切。

積み立て購入はリスク分散になる

時間をかけての積立購入には、リスク分散の効果があります。

投資は長期間にわたって行えば、市場の波に左右されずに安定した成果を期待できるからです。

新NISAでは非課税期間が無期限化されたため、一生涯にわたり保有できるようになったからこそ、「時間」でリスク分散できます。

はるか

はるかコツコツと継続することで、その力を最大限に発揮するのよ。

長期的に株価は右肩あがり

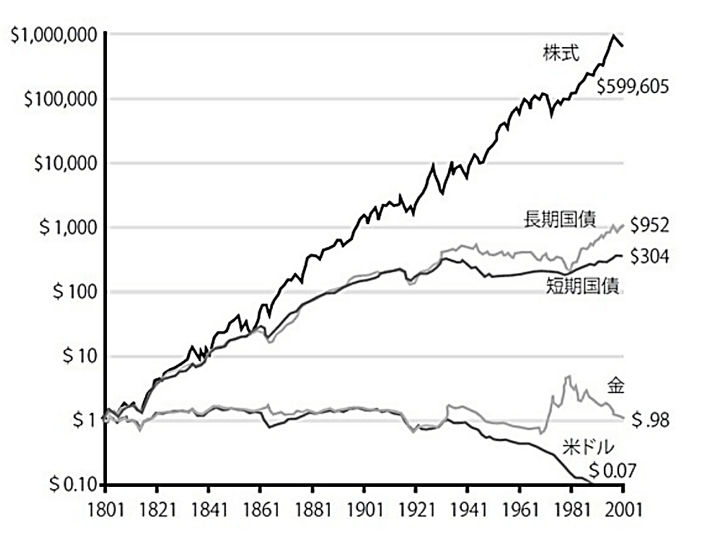

長期的には株価は右肩上がりの歴史をたどっています。

下の図は株式・債券・金・米ドルをそれぞれ1ドル保有した場合、200年後に資産がどのように推移したかを表しています。

(出典:「株式投資」日経BP ジュレミー・シーゲル著)

過去200年のデータから見ると、株式に投資したリターンは59.9万倍に増えています。

反面、現金は200年の間に価値を10分の1以下にまで下げています。

株式投資には波があるものの、長期的にみれば右肩あがりの歴史です。

かずき

かずき価値の下がる現金から、早く株に載せ替えた方がいいわけだね。

新NISAをすぐに始めるデメリット

新NISAはメリットばかりではありません。

- 積立投資の短期間の値動きは安定しない

- 一方向に動く相場は苦手

- 元本割れのリスクがある

はじめ

はじめデメリットも知っていれば、安心して始められるぞ。

積立投資の短期間の値動きは安定しない

積立投資は、短期間の運用には向いていません。

積立投資を始めたばかりの段階では、短期間の市場の値動きによって、価格が上迎に影響を大きくうけやすいです。

はるか

はるか短期的な市場の変動を回避するために、投資する地域や対象(株だけでなく債券も)をわける「分散投資」も考えるといいわ。

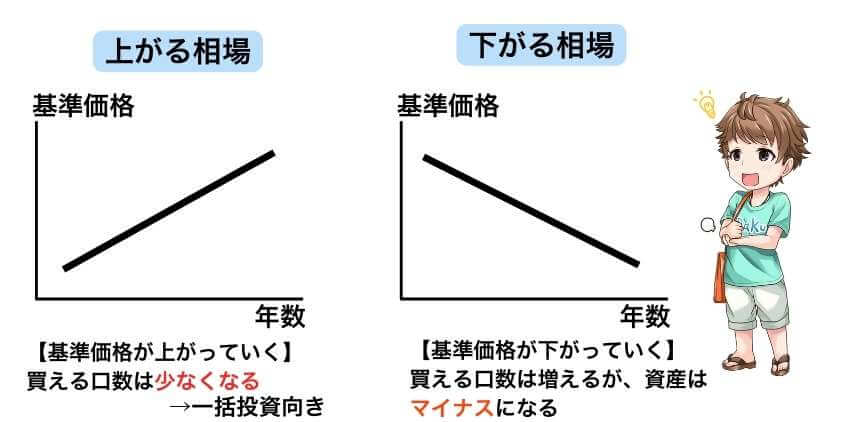

一方向に動く相場は苦手

価格が上がり続ける相場では、なるべく早い時期に一括投資したほうが、購入単価は安くなります。

反対に下げ続ける相場では、分散投資しても結局資産はマイナスになってしまいます。

時間を分散する投資は、上げ下げを繰り返しながら、長期的には右肩上がりの相場に有効です。

はじめ

はじめ実際、ずっと上がり続ける相場も、下がり続ける相場もないんだ。

だからこそ下がった時にも「口数」が多く買えるメリットのある積立投資は、長期運用向きといえる。

元本割れのリスクがある

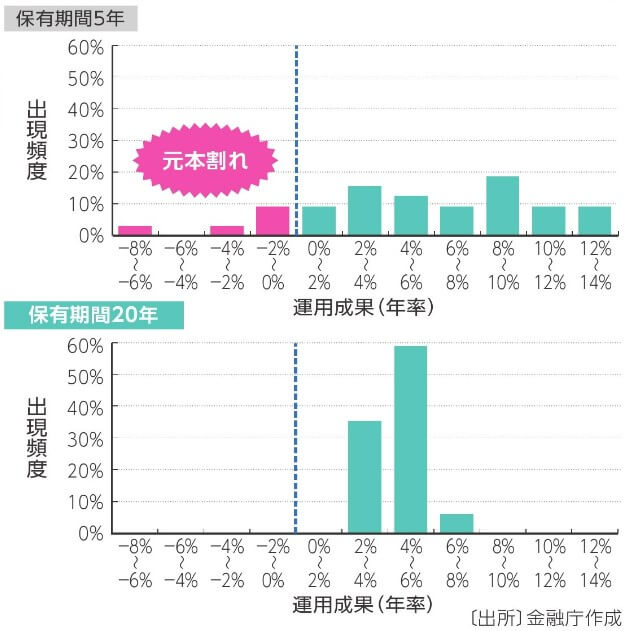

短期間では元本割れのリスクがあります。

ただし「長期保有」すればするほど、元本割れのリスクが低くなります。

金融庁の試算したデーターでは、投資期間が5年間では元本割れするケースが10%超です。

しかし20年間保有で運用成績2~8%に収まるとされています。

「長期保有」で得られるメリットを理解して、たとえ「元本割れ」をしたとしても焦って売却しないようにしましょう。

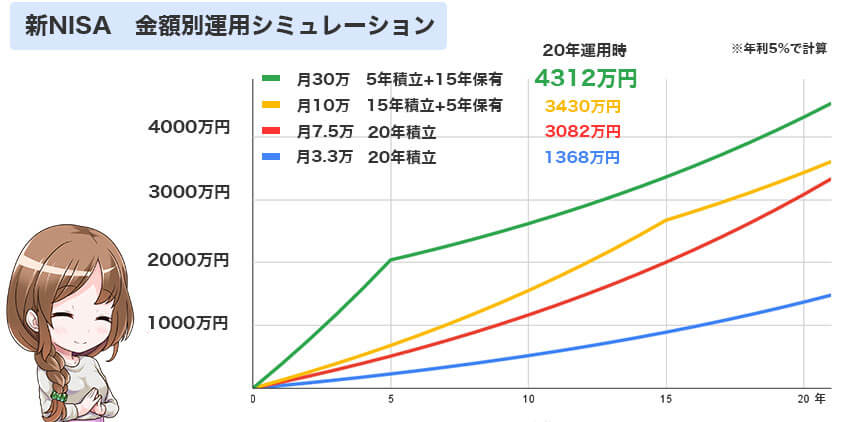

生涯投資枠の1800万円埋めるのに何年かかる?

新NISAで非課税で生涯で運用できる金額は、つみたて投資枠と成長投資枠を合わせて1,800万円です。

1,800万円を最短で埋めるのには、5年で毎年360円投資する必要があります。

仮に年利5%月30万円を5年間に渡り投資し、その後15年で計20年で運用した場合は4,312万円になります。

かずき

かずきただしあくまでも計算上の話だよ。無理なく積み立てるのが一番。

違う利回りでの金額ごとのシミュレーションは、下記の記事を参考にしてください。

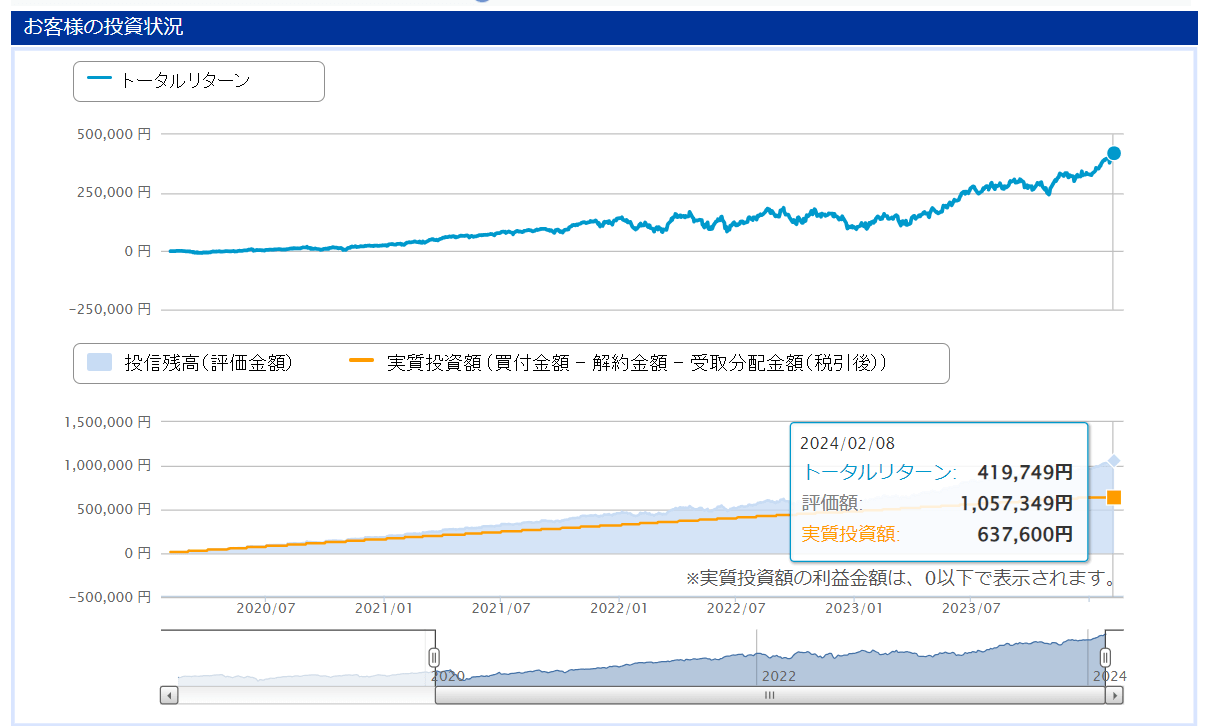

【4年で65.83%超】投資信託の実際の運用成果

西山

西山ここでは実際に運用してきた経過と成績をご紹介します。

eMAXIS Slim 米国株式(S&P500)は、楽天証券で投資信託の買付ランキング1位(2024年2月8日)で、多くの投資家に支持されている人気銘柄です。

2020年に積み立てはじめて、最初の半年はマイナスを抱えたものの、2023年には上下をしながら徐々に成績を上げてきました。

2024年2月には、637,600円投資してトータルリターンは419,749円なので、+65.83%の成績です。評価額は1,057,349円に成長しました。

かずき

かずき積立投資で資産を増やしていけるのはわかったけど、証券会社はどこでもいいの?

新NISAの成績をわける!証券会社の選び方

どの証券会社を選ぶかで、資産の増え方はかわります。

- つみたて投資枠の銘柄の選択肢が豊富か

- クレカ積立でポイントがもらえるか

- 成長投資枠にステップアップしやすいか

チェック項目をみていきましょう。

つみたて投資枠の銘柄数の選択肢が豊富か

証券会社によって、対応銘柄数に違いがあります。

銘柄数が多い方が、投資先の選択肢が広がり、自分にあった投資商品をみつけやすくなります。

またラインナップが多い方が、信託報酬の低い低コスト商品も豊富にそろっている場合が多いです。

はるか

はるか長期保有する場合、手数料もばかにならないわ。

信託報酬は0.2%以下が目安に選ぶといいの。

信託報酬とは

信託報酬とは、投資信託を保有している間に支払う手数料です。

たとえば投資信託100万にかかる信託報酬は、0.2%なら年に2,000円で済みますが、2.0%の場合には20,000円かかる計算です。

かずき

かずき銘柄の数と信託報酬の安い商品が多いのはSBI証券だね。

クレカ積立でポイントがもらえるか

投資信託をクレカで積み立てをすれば積立額に応じてポイントが付与されます。

たとえば三井住友カード(NL)でSBI証券で月3万円クレカ積み立てをすれば、0.5%のポイント付与率※なので、年間1,800ポイント貯まります。

クレカ積立を20年したならば、36,000ポイントです。

はるか

はるか36,000円あれば、ディズニーランドで大人2人が一日楽しめるわね。

はじめ

はじめ運用益は相場に左右され未確定の部分があるが、ポイント付与率が変更されない限りもらえる。

クレカ積立するなら証券会社とクレジットカードの相性も大切です。

こちら記事で新NISAのクレカ積立について解説しているのでぜひ参考にしてください。

成長投資枠にステップアップしやすいか

単元未満株に対応している証券会社なら、積立投資から成長投資枠を利用した投資のステップアップしたい時も、少額でチャレンジできます。

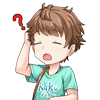

単元未満株とは

通常、株の売買は1単元(100株)が基本ですが、単元未満株は1株単位から購入できます。

たとえば1株単位から買っていき、100株になった場合は、株主優待を実施している会社なら優待をもらえます。

リスクの取りすぎは投資初心者がよくする失敗です。

積立投資に物足りなくなったら、まずは単元未満株を利用して、少額から取引に慣れていきましょう。

新NISAにおすすめの証券会社3選

・

【1,000万口座突破】楽天証券はポイントだけじゃない!手数料も業界最安水準!

| 手数料 | NISA | 投資信託 |

無料 ※手数料ゼロコース選択時 | 2600本超 | |

| IPO | 少額投資 | 米国株 |

1株から売買 | 5100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- 高性能取引ツール「マーケットスピードⅡ」で取引チャンスを逃さない!

楽天グループの強みは納得のポイント還元!

直感的に操作できる取引ツールがスムーズな取引をサポートします。

楽天証券でお得に投資を始めてみませんか?

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISA | 投資信託 |

無料 | 2600本超 | |

| IPO | 少額投資 | 米国株 |

1株から売買 | 5400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カードでの最大10万円までクレカ積立対応!最大3.0%(※1)のVポイント付与

※注釈

※1 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください

株式投資はもちろん、つみたてNISA、iDeCoも業界最安水準の手数料!

米国株をはじめとした多彩な投資商品を取りそろえているから、投資チャンスを逃しません。

業界をけん引するトップ企業だから、初心者からプロまで安心して使える証券口座です。

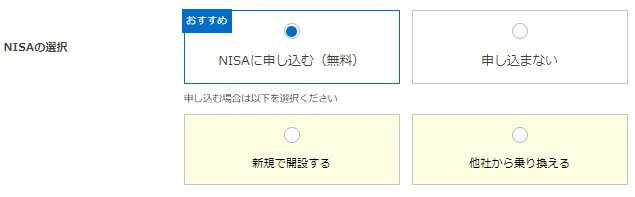

新NISAの始め方(SBI証券)

ここでは、ネット証券の中でも投資家に人気のあるSBI証券でNISA口座を開設する方法を、ステップ方式で紹介します。

SBI証券の公式サイトから口座開設ボタンをクリックしましょう。

メールアドレスを入力して送信すると、認証コードが送られてくるので、入力して認証しましょう。

名前・生年月日・住所の個人情報を入力します。

一般口座か特定口座か選ぶ場面では、「開設する(源泉徴収あり 原則確定申告が不要)」がおすすめです。

はじめ

はじめ将来的にNISA以外の取引を行う場合に、特定口座にしておけば確定申告は必要なくなるぞ。

口座開設はネットと郵送の2種類から選べます。

最短2営業日で口座開設できるネット申し込みがおすすめです。

「ネットで口座開設」を選択すると、ユーザーネームとログインパスワードが発行されます。

確認書類の提出としてマイナンバーカードをスマホでアップロードします。

以上で口座開設の手続きは終了です。

NISA口座は税務署の審査が行われるため、1~2週間後に「本人確認書類審査完了のお知らせ」メールが送られてきます。

通常口座は、NISA口座の審査が終わる前でも、発行されたユーザ―ネームとログインパスワードでログインできるので、銘柄選びをして待っていましょう。

はるか

はるかお得に始める方法もチェックしてね。

無理なく増やす!新NISAを活用するためのコツ

新NISAで資産を増やすために、ポイントをおさえておきましょう。

- 継続して積み立てる

- 生涯にわたって「運用」しつつ「利用」していく

- 資産管理にはツールを活用する

かずき

かずき日々の生活に上手く取り入れていくのが重要だね。

継続して積み立てる

とにかく一度始めたらコツコツと続けていくことが大切です。

積立投資をする上で参考になる書籍「ほったらかし投資術」の中で、「投資と上手く付き合えない人」は次のように紹介されています。

やるべきことは、実は簡単なのですが、結果的に投資と上手く付き合うことができない個人には、以下の三つのパターンがあるように感じています。第一に、投資を始めることが億劫な人。 第二に、投資を続ける胆力がない人。 第三に、上手くやろうとして動き過ぎる人。」

山崎 元;水瀬 ケンイチ.全面改訂 第3版 ほったらかし投資術 朝日新書) (p.119). 朝日新聞出版.

長い投資期間になるので必ず下げ相場はきますが、焦らず、嘆かず、ふてくされず、続けていく胆力(強い精神力)が必要です。

経済は右肩上がりと考え、10年、20年続けていけば成果がでます。

途中でやめないのが大切です。

生涯にわたって「運用」しつつ「利用」していく

新NISAで資産運用しつつも、必要な時には一部売却して「利用」していきましょう。

たとえば、社会人になって順調に積立投資をしてきたけれども、留学で資金が必要になった場合に売却して一部使ってもいいのです。

もちろん「老後」のために資産運用も必要ですが、人生においてはその時々にしか経験できないこともありえます。

「資産運用」は豊かな生活を送るためにするもので、「経験」や「機会」を失うことの方が「金額」以上の損失となる場合もあります。

はるか

はるか「貯める・積み立てる」だけで、「今」を楽しめないのでは本末転倒よ。

はじめ

はじめ新NISAでの「資産運用」は、銀行に預金しているのと似たような感覚で使ってもいい。

新NISAの場合は非課税枠は使っても翌年度から復活するぞ。

資産管理にはツールを活用する

スマホの資産管理アプリなどのツールを活用すると、効率よく資産管理ができます。

「お金」の流れがわかりやすくなるからです。

【メリット】

・証券口座、銀行口座、クレジットカード明細がひとまとめになる

・ツールによってはグラフでお金の流れが視覚化される

・どのくらいお金が増えているのかがわかる

たとえば三井住友カードのVpassアプリは、家計簿機能が付属しています。

クレカの明細や引き落とし日と一緒に、証券口座の残高を確認できるので便利です。

かずき

かずきツールを使えば手軽で、お金の増減がわかるのでモチベーションもあがるね。

まとめ 新NISAを始めて資産運用を始めよう

この記事では新NISAを待つべきではなく、「始めるべき」だということで解説してきました。

最後にこの記事のおさらいです。

- 新NISAは待つべきでなく「始めるべき」である

- まずはつみたて投資枠を使って資産運用を始めよう

- 証券会社選びで、資産の増え方はかわるので最初の選択が大切である

西山

西山低金利でスズメの涙ほどにしかならない現在の銀行預金では、資産を増やしていくのは難しいといえます。

「生涯」にわたって非課税枠を使用できる新NISAは、資産運用で不可欠です。

投資する金額や貯めるための目的は、人それぞれですが、「時間」は私にもあなたにも均等に与えられています。

その「時間」を無駄にするか、賢く利用するかはあなた自身です。

この記事を参考に賢い判断をして、金銭的にゆとりのある生活をおくれるように、新NISAでぜひ資産運用を始めていただければ幸いです。

最後までお読みいただきありがとうございました。

※記事内注釈

【三井住友カード(NL)】

【三井住友カード(CL)】

ポイント還元率について

- スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

- iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- 通常のポイントを含みます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

クレカ積立の付与率に関して

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください

発行スピードについて

- 即時発行ができない場合があります。

特典について

- 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

【三井住友カード ゴールド(NL)】

年会費について

- 年間100万円のご利用で翌年以降の年会費永年無料

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

クレカ積立の付与率に関して

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

【三井住友カード プラチナプリファード】

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

【セゾンカードインターナショナル】

【セゾンパール・アメリカン・エキスプレス®・カード】

還元率に関して

- ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

- 永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

- 1ポイント5円相当のアイテムと交換の場合となります。

- 交換商品によっては、1ポイントの価値は5円未満になります。

【JCBカードW】

発行スピードについて

カードのお申し込みから最短5分程度(※1)で審査が完了し、すぐにMyJCBアプリでカード番号等の確認ができます。カードを受け取る前に、ネットショッピングや店頭で利用できます。(※2)

(※1)モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

還元率について

※最大還元率はJCB PREMOに交換した場合

新NISAを待つべきか悩む人のよくあるQ&A

- 新NISAの待つべき理由を教えてください。

-

2024年から始まった新NISAは、税制優遇制度が拡大され、より長期的な資産運用が可能となるため、「待つべき」と言われていました。

- 新NISAは元本割れしますか?

-

「投資」なので元本は保証されていません。相場が下がると元本割れする可能性もありますが、「長期保有」することで、安定した運用結果になります。

- 新NISAで注目すべき投資対象は何ですか?

-

つみたて投資枠で初心者や長期的な資産形成を目指す人には、低コストで分散投資ができるインデックスファンドがおすすめです。

- 新NISAで購入した銘柄を売ったら、非課税枠は復活しますか?

-

売却した場合、取得した時の価格分の非課税枠が復活し、翌年以降に利用可能となります。