「新NISAっていつから始めるの?」

「損しないように2023年中にやっておくべきことは?」

「新NISAにスムーズに移行する方法を知りたい!」

このような悩みや疑問に答える記事です。

2014年に始まったNISAが、2024年から非課税限度額の拡充と期間の無期限化でパワーアップし新NISAとしてスタートします。

実質新NISA一本で一生涯を通じての資産形成が可能です。

西山

西山貯蓄から投資へ。お金を銀行に預けっぱなしにする時代は終わりました。

寝ているお金を働かせるには新NISAがピッタリですよ。

この記事では新NISAを始めるのに大切な点を解説していきます。

あなたの「資産」を新NISAでしっかり育てるために、「出遅れない」ようにしてくださいね。

新NISAは2024年1月からスタート

「令和5年度税制改正」により、新NISAは2024年1月1日から始まります。

現行のNISAの買付は2023年末で終了です。

すでにNISAを始めていれば、新NISAの口座は同じ金融機関で自動開設されるので、特別な手続きは必要ありません。

- 現行NISAと新NISAの枠組みがちがう

- 新NISAは改悪ではなく神改正

はるか

はるか新NISA前に大切なポイントを理解して、制度を有効活用しましょう。

現行NISAと新NISAの枠組みがちがう

現行NISAと新NISAでは「枠組み」が大きく変わります。

今まで選択式だった「一般NISA」と「つみたてNISA」とは異なり、新NISAは「成長投資枠」と「つみたて投資枠」の併用が可能になります。

すでに利用してたNISAはそれぞれの非課税期間が終了するまで自由に運用でき、2024年から新規買付した投資商品は新NISAでの運用になります。

はるか

はるか現行NISAは当初20歳以上が対象でした。

しかし2022年4月に成人年齢が18歳に引き下げられたため、2023年1月1日よりNISAの年齢要件が変更となり18歳になりました。

かずき

かずき新NISAも18歳以上が対象だね。

廃止のジュニアNISAはどうなる?

ジュニアNISA口座をもっていれば、18歳になった時点で新NISAが自動で開設されます。

つまり2024年1月1日時点で18歳ならば、手続きの必要なく新NISAへ移行されるのです。

2023年の制度終了時点で18歳になっていない場合、非課税期間(5年間)が終了するごとに金融商品は継続管理勘定に移管(ロールオーバー)され、18歳まで非課税で保有できます。

もし途中で売却する場合は保有している商品全てを売却して、ジュニアNISA口座は廃止しなくてはなりません。

新NISAは改悪ではなく神改正

新NISAの仕組みをしっかりとおさえておけば「改悪」ではなく、むしろ資産形成上の大きな武器となる「神改正」です。

現行NISAにくらべて制度が拡充され、金額や期間など「投資」の自由度が増したためです。

NISA制度の改正のポイントには次の5つあります。

- つみたて投資枠と成長投資枠の両方が使える

- 非課税期間が無期限化になった

- 生涯投資枠が1,800万円と大幅に広がった

- 1年間に360万円まで投資(つみたて投資枠120+成長投資枠240)できるようになった

- 1,800万円の投資枠は売却した場合、再利用が可能となった

はじめ

はじめ個別の銘柄も買えるし、投資信託を積み立てられるんだ。

はるか

はるか新NISAの仕組みをしっかりとおさえておけば「改悪」ではないの。

詳しくは「新NISAへのバトンタッチ」を参考にしてね。

新NISAで取引できるのは1月4日から

新NISA制度自体が始まるのは1月1日からですが、実質取引できるのは、2023年1月4日(木)からです。

通常日本の証券取引所は、大納会(だいのうかい)といって12月30日が一年で最後の取引日で、一年の最初の取引日である大発会(だいはっかい)が1月4日となるためです。

証券会社の営業日は証券取引所に合わせていて、個別銘柄の取引は4日から行えます。

はるか

はるか投資信託の場合にはファンドごとに休業日がるあるの。

もし休業日にあたった場合は、その翌日に発注となる場合もあります。

ファンドの休業日の確認方法

投資信託の休業日は、目論見書で確認できます。

なお楽天証券ではHPで検索可能です。

(楽天証券公式)

はじめ

はじめ新NISAでは、つみたて投資枠と成長投資枠の両方で投資可能だ。

つみたて投資枠は、事前に設定しておくと安心できるぞ。

成長投資枠で、個別銘柄や投資信託をスポットで購入したいなら1月4日からになる。

かずき

かずきでも1月4日は例年「ご祝儀相場」といって値が高くなる傾向があるんだ。

高値つかみにならないようにね。

【状況別】新NISAに向けての対応方法

新NISA制度を利用するには、証券口座でNISA口座を開設しないと利用できません。

ここでは①既存口座ありの場合と、②新規開設の場合にわけて説明します。

- ①【既存口座あり】NISA口座から新NISA口座は自動的に移行開設される

- ②【新規開設】2023年中にNISA口座を作ればスムーズに新NISAを始められる

はるか

はるか新規開設は2023年中でも2024年でもできるの。

でも2024年になってから新NISA口座を開設すると、「時間」を無駄にしてしまうデメリットがあるわ。

【既存口座あり】NISA口座から新NISA口座は自動的に開設される

証券会社でNISA口座をすでにもっていれば、自動的に新NISA口座が開設されるので手間がありません。

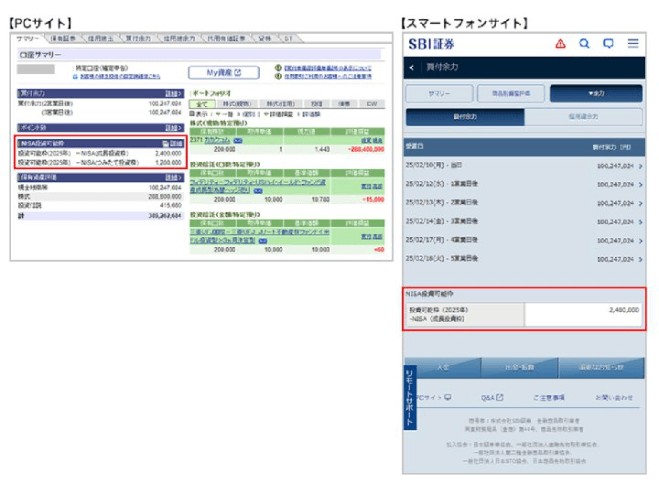

たとえばSBI 証券ではログイン画面の「口座管理等」の画面で、2023年12月1日以降に新NISAの成長投資枠とつみたて投資枠が表示されるようになります。

(引用:SBI公式)

かずき

かずき現行NISAやつみたてNISAで投信積立設定も自動で引き継がれるので、そのまま何もしなくていいんだね。

【新規開設】2023年中にNISA口座を作ればスムーズに新NISAを始められる

口座がない場合でも、2023年中に証券口座を開設しNISA口座を作れば、スムーズに2024年から新NISAを始められます。

現行NISA口座を作っておけば「自動」で、新NISA制度に合わせて口座が開設されるためです。

証券会社によっては最短翌営業日に口座開設も可能ですが、NISA口座を開くにはさらに税務署の審査が必要です。通常でも2~3週間はかかってしまいます。

とくに駆け込みラッシュも予想されるため、年末はより時間がかかるかもしれません。

かずき

かずき無料で証券口座とNISA口座は開けるんだ。

年末ぎりぎりにならないよう早めに手続きをした方がいいね。

はるか

はるか「自動」で現金融機関で新NISAが開設されるので、今の金融機関の使い勝手に不満があるならば、この機会に金融機関の変更も検討してみてください。

つみたてNISAからつみたて投資枠での買付移行は証券会社によってちがう

基本的には新NISAに自動で積立設定等が移行されて、自動が開設されます。

ネット証券で人気のあるSBI証券と楽天証券では、すでに年内の手続きについて案内しています。

- SBI証券のつみたてNISAの予約サービスは11月19日から

- 楽天証券は「積立予約サービス」で11月13日から新NISAの積立設定可能

はるか

はるか新NISAのつみたて投資枠は月10万まで積み立てに対応しているわ。

今までの月33,333円から約3倍の金額が積み立てできるわね。

新NISAで積立金額設定を見直す場合は、「予約サービス」の利用は大切よ。

SBI証券のつみたてNISAの予約サービスは11月19日から

SBI証券では11月19日(日)より、新NISAの積立投資の受付を開始予定です。

予約サービスを利用すれば、2023年のNISA口座での投信積立設定を一定のルールで新NISA口座で自動で引き継げます。

かずき

かずき11月19日以降に「積立設定一覧」で確認できるので、設定がしっかりできているかチェックしておくと安心だね。

11月19日時点で新NISAに向けて、現金決済とクレカ決済では対応が異なります。

【現金決済の場合】

現行NISA の設定内容に、新NISA向けの設定が自動で追加されます。

つまり現行NISAと新NISAの2つの積立設定が登録されている状態になります。

はるか

はるか設定を見直す場合に、11月19日以降に「旧NISA・つみたてNISA」の設定解除はNGよ。

現行NISA枠を利用した発注(12月分)がされなくなるわ。

【クレジットカード決済】

三井住友カードの積立設定締め切り日は毎月10日です。

つまり12月10日積立設定締め切りの分は、12月20日に発注予定となり、新NISA対象の積立となります。

(SBI証券公式)

はじめ

はじめ新NISAの銘柄や金額などの設定を見直したい場合は、12月10日までに済ませておこう。(※カード会社によって積立設定締め切り日はことなります。)

楽天証券は「積立予約サービス」で11月13日から新NISAの積立設定可能

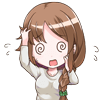

楽天証券は「積立予約サービス」を使えば、11月13日から新NISAの積立設定ができます。

ただし現行NISAの積立設定から変更がなければ、事前予約しなくても新NISAへ自動で引き継がれます。

積立予約の受付期間:2023年11月13日8時~12月28日18時

対象商品:投信積立、かぶツミ®、米株積立

はるか

はるか設定できるのはスマホからのみよ。

引き落とし方法が楽天クレカや楽天キャッシュの場合は、毎月12日が積立設定締め切り日です。

12月12日より後に設定変更(銘柄や金額)をすると、1月は買付できず、2月からの積立になってしまいます。

新NISAでの楽天クレカ決済でのスケジュール例は次のようになります。

| 楽天クレカ決済での年末年始例 | |

|---|---|

| 2023年12月12日 | 翌月積立の申し込み締め切り日 |

| 2024年1月1~3日 | 証券会社 休み |

| 2024年1月4日 | 買付日※ |

| 2024年1月5~6日 | 約定日(約定日は投資信託によって異なる) |

はじめ

はじめただし2021年6月20日以降にクレカ決済利用を始めた人は買付日は8日、約定日は9~10日前後になります。

【必須】2023年中にすべき5つのチェックリスト

新NISAに向けて2023年中に最低限以下の5点についてチェックしておきまましょう。

新NISAで運用する証券口座を決定しましょう。

長期で資産運用の観点では、新NISAを始めたら基本的に「証券口座」の変更はしないのがベターです。

「生涯」あなたの資産を預けられるかどうかを再確認しておきましょう。

はるか

はるかNISA口座を開ける金融機関は、証券会社、ゆうちょ、銀行とあります。

おすすめはネットで取引できる証券会社よ。

もしNISA口座をもっていなければ年内の口座開設に向けて、即行動しましょう。

かずき

かずき申し込み方法は、「新NISA の申し込み」の記事を参考にしてください。

成長投資枠とつみたて投資枠の使い分けを決めましょう。

成長投資枠とつみたて投資枠を併用できるのが新NISAのメリットです。

年間に投資できるのが、成長投資枠240万とつみたて投資枠120万と投資できる金額が大きくなっています。

はじめ

はじめまずはつみたて投資枠をうめていき、余力があれば成長投資枠という順が無難だな。

はるか

はるかつみたて投資枠も月10万までできるけど、月々の生活を圧迫するような無理な金額設定は禁物です。

あくまでも「長く」続けていけるように無理のない範囲で「計画」しましょう。

「長期資産形成」ではつみたて投資枠の運用が重要となるので、運用銘柄と積立金額の再確認をしましょう。

かずき

かずき場合によっては銘柄変更の検討をしてもいいね。

金融機関によっては、2023年内に「予約」しておけば自動で積み立てられます。利用する金融機関の最新情報をチェックしておきましょう。

はるか

はるか2023年にすべきことをしておけば、安心して新年を迎えられるわ。

【さらにお得に!】2つのチェック追加で新NISAの準備は万全!

資産運用する上で以下の2点を検討しておくと、お手軽にお得度をアップが可能です。

- 引き落とし方法でクレカ決済の検討

- ポイントの貯め方・活用について

たとえば楽天証券では、クレカ決済を利用すれば楽天ポイントが0.5〜1.0%貯まります。

仮につみたて投資枠の年間120万をクレカ決済したなら、6,000〜12,000ポイントになります。

かずき

かずき「クレカ決済」は一度設定しておくと、ほったらかしできるしポイントも貯まるからうれしいね。

新NISAにおすすめの証券会社3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

新NISA移行に際しての注意点

制度が始まる前に見落としがちな「盲点」をおさえてリスク回避をしておきましょう。

- 現行のNISAから新NISAへのロールオーバーはできない

- 新NISAの「投資枠」は、売却すれば復活する

- 非課税期間が生涯にわたるため「計画性」が大切

かずき

かずき損をしないようにしっかりと把握しておこう。

現行のNISAから新NISAへのロールオーバーはできない

一般NISAやつみたてNISAで運用中の投資商品は、新NISAにロールオーバー(移管)できません。

しかし一般NISAは5年間、つみたてNISAは20年間の非課税期間が満了するまで自由に運用を続けられます。

現行NISAで運用している商品については、非課税期間いっぱいは「保有」しておき、運用の効果を最大限にいかすのが得策です。

ロールオーバー(移管)とは

ロールオーバーとは非課税期間が終了した際に、保有している金融商品を、翌年の新たな非課税投資枠に移行(移管)することです。

一般NISAは非課税期間の終了時に、保有している商品(株や投資信託)を翌年の非課税枠投資枠にロールオーバー(移管)が可能でした。

新NISAは従来のNISAと枠組みが違うため、旧制度からのロールオーバーの対象とはなりません。

はじめ

はじめ現行NISAを所持している場合は、いつ非課税期間が終了するのかを付けておこう。

新NISAの「投資枠」は、売却すれば復活する

新NISAでは、保有中の商品を売却すれば翌年度に「枠」が復活します。

はるか

はるか現行NISAでは売却した場合「復活」しなかった点が新NISAでは違う点です。

しかも復活するのは「翌年度」で、つみたて投資枠と成長投資枠のそれぞれ年間投資枠限度内で再び投資できるの。

たとえばつみたて投資枠で300万円を投資した商品が400万円に値上がりして売却した場合、復活するのは300万円分だけです。

そして翌年度に投資できるのは300万円ではなく120万円です。

復活する枠は、売却時の値ではなく簿価(取得金額)で値上がり分は入りません。

またつみたて投資枠が復活しても年間投資できる枠の120万円のままとなります。

非課税期間が生涯にわたるため「計画性」が大切

期間が無期限となり「売り時」が難しくなるので、購入に際してしっかりと「計画」を立てておく必要があります。

運用成績だけをみてダラダラと運用を続けると、お金を使って楽しむべき人生経験を先延ばしにしてしまいがちです。

ライフステージで必要になるのは、教育費、住宅購入、老後といったものです。どの時点でどのくらい必要になるかも計画しておきましょう。

「売り時」は難しいが、使う必要になった場合や目標金額に達した時に「売却」を考えましょう。

はるか

はるか購入時に「どのように」使っていきたいかを、あなたのライフステージで必要になる金額から考えておく必要があるわ。

お金を増やすことを人生のゴールにしちゃだめよ。

新NISAで「貯蓄から投資」へと変わる

新NISA制度の導入により「貯蓄から投資」へと時代が変化し、生涯をかけて資産形成する土台が整いました。

そもそも新NISAは、2022年12月に公表された「2023年(令和5年)度税制改正大綱」で決まったもので、岸田政権の「資産所得倍増プラン」の柱となる制度です。

今までのNISAは非課税期間に期限があり、長期資産形成の観点ではネックとなっていました。

しかし新NISA制度では非課税期間が無期限とされました。

「複利効果」を期待するならば最低でも10年、できれば20年や30年の長期資産運用が必要です。

無期限化となった新NISAではライフプランにあわせた長期投資が可能になったのです。

はじめ

はじめ仮に18歳から始めれば、65歳の定年までの運用で47年間できる。

複利の恩恵も十分に得られる。

はるか

はるか高校での金融教育の必修化も2022年4月から始まってるの。

「投資」は怖いもので「貯金」をするのが美徳とされていた時代から確実に変わっていくわね。

「投資先進国」アメリカやイギリスの資産形成と日本のちがい

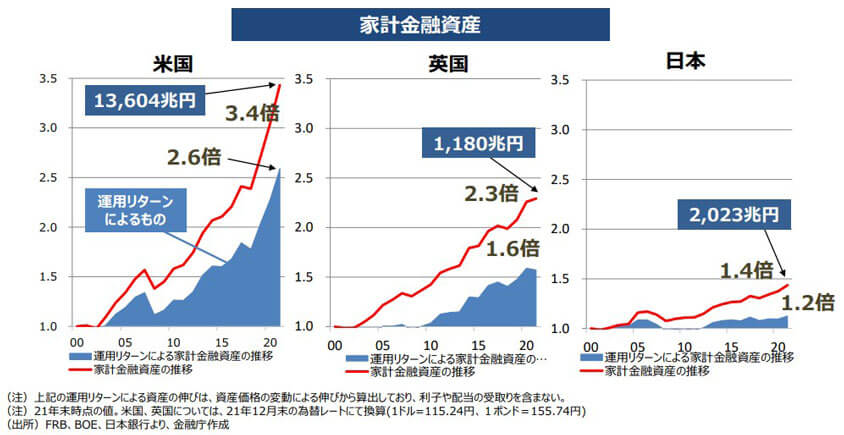

2023年11月に発表された金融庁の「資産所得倍増プラン」に、日本とアメリカイギリスの保有財産に関する興味深いデータがあります。

日本の家計金融資産は2,007兆円のうち、半分以上の1,102兆円が現預金です(2022年6月時点)。

日本が約半分なのに対して、アメリカは13.2%、イギリスは27.2%と現金の割合は少ないです。

一方株式・投信の保有割合は、日本が19.1%、アメリカが54.3%、イギリスが42.%です。

はるか

はるか日本人は「現金」で所有している人が、約半分以上もいるのね。

アメリカやイギリスでは投資信託や株をもっている人が半分とまったく反対ね。

日本・アメリカ・イギリスの各国の金融資産の推移は以下のとおりです。

(資産所得倍増プラン|金融庁より)

今後日本が「豊か」になっていくには「投資」が大切になってくるため、いかに「新NISA」制度を活用するかがカギとなります。

まとめ 新NISAを制すものは、資産形成をも制す!まず2023年から動こう

新NISA制度の始まりは2024年1月からですが、実質2023年から始まっているともいえます。

スムーズに新NISAを利用していくためには年内に行動をしましょう。

最後にこの記事のおさらいです。

- 新NISA制度は神改正なので活用すれば効率よく「資産形成」できる

- 2024年1月から新NISAは始めるので、年内に口座開設をしておく

- 2023年内にすべきことしておくとスムーズに新NISA移行できる

- 新NISAで「貯蓄」から「投資」の時代にかわる

大きなお金が必要になるのは、結婚、住宅購入、高校や大学などの進学のように「家族」と共にあるライフイベントです。

西山

西山大切な節目に「お金」がなくて、あきらめてほしくありません。

私も家族を持つ身です。家族のよりよい生活ができるようお金を大切に育てています。

ぜひ「必要」な時に備えて、新NISAで資産運用をしていきましょう。

最後までお読みいただきありがとうございました。

新NISAに関するよくある質問

- 新NISAはいつからですか?

-

新NISA制度は2024年1月から開始されます。

- 新NISAにはデメリットはありますか?

-

利用に際しての注意点があります。

- 現行NISAの分は新NISAへロールオーバー(移管)できますか?

-

現行NISAで所持している分は、新NISAへロールオーバーできません。

- 現行NISAの非課税期間はいつまでですか?

-

2023年に買付をした場合は、一般NISAが2027年、つみたてNISAは2042年までが非課税期間となります。