「つみたてNISAって手数料がかかるの?」

「お得につみたてNISAを始めたい」

「将来もらえるお金を増やすにはどうしたらいい?」

これらの悩みを解決する記事です。

長期でコツコツと資産を築くつみたてNISA、手数料の差もコツコツ積み上がります。

西山

西山投資歴9年の西山です。

コストの安い投資信託を選ぶ!長期投資の鉄則です。

コストの高い投資信託は「ボッタクリ商品」と呼ばれており、投資を成功させるうえで見極める目が大切です。

この記事ではつみたてNISAに関わる手数料の目安と抑えるポイントを解説しています。

また投資家が選ぶ投資信託ランキングを手数料で比較しているので、人気で手数料の安い商品が選べれるようになりますよ。

つみたてNISAは手数料無料の制度

大前提として、つみたてNISA制度そのものは手数料無料で利用できます。

なぜなら幅広い年代の投資初心者の方が利用しやすいように、金融庁がすすめている非課税の投資制度だからです。

つみたてNISAは口座開設費も維持費もすべて無料です。

もしも、途中で投資をやめたとしても、手数料は発生しないので安心ですね。

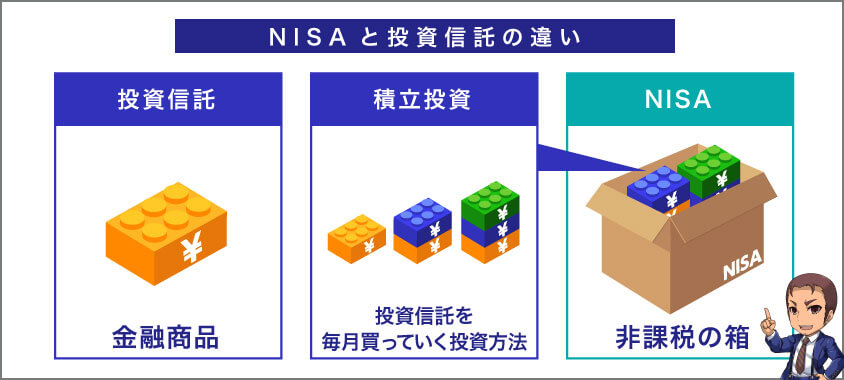

つみたてNISAで買える投資信託には手数料がかかる

つみたてNISAは手数料がかかりませんが、購入する投資信託には手数料が発生します。

投資信託はプロが選んだ株や債券の詰め合わせ商品なので、運用してもらうのにコストが発生するからです。

そのため、投資信託の中身がほぼ同じだとしても、運用するプロによって手数料は変わってきます。

運用成績は手数料に大きく左右されるので、コストの低い投資信託を選んで将来を豊かにしましょう。

はじめ

はじめ投資信託にかかる手数料を詳しく見ていこう。

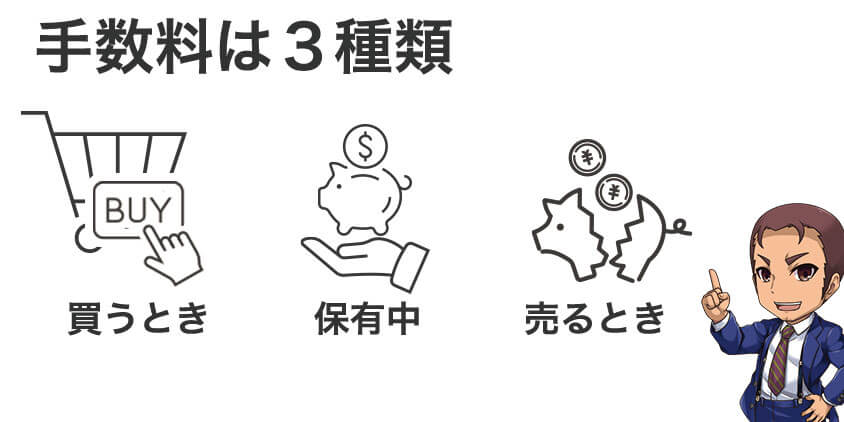

投資信託の手数料は3種類

投資信託にかかる手数料は「購入・保有・売却」のタイミングで3種類に分けられます。

| 手数料 | 費用 |

|---|---|

| 販売手数料 (買うとき) | 0~3%程度 (つみたてNISAで買える商品は0%) |

| 信託報酬 (持っている間) | 0.1~2.0%程度 |

| 信託財産留保額 (売るとき) | 0~0.3%程度 |

たとえば、販売手数料が3%の投資信託を100万円分購入すれば、3万円の手数料がかかります。

つみたてNISAの販売手数料は無料(ノーロード)と決められており、実質的にかかるのは「信託報酬」と「信託財産留保額」のふたつです。

つみたてNISAは長期投資が基本戦略なので、保有するのにかかる信託報酬を抑えるのが成功のカギとなります。

もっとも大切なのは信託報酬

3つの手数料の中でもっとも大切なのは信託報酬です。

なぜなら、信託報酬は投資信託を持っている限り、ずっとかかる手数料だからです。

| 元本100万円 | 1年 | 5年 | 10年 | 20年 |

|---|---|---|---|---|

| 信託報酬0.2% | 2,000円 | 10,000円 | 20,000円 | 40,000円 |

| 信託報酬2.0% | 20,000円 | 100,000円 | 200,000円 | 400,000円 |

たとえば、100万円を信託報酬0.2%と2.0%で運用したケースを比較すると、年間18,000円の手数料の差がでます。

20年でみれば、その差は36万円。手数料の分だけ運用資金も減るので、投資リターンはさらに悪くなります。

将来の利益額を増やしたいなら、信託報酬が低い投資信託を選びましょう。

はじめ

はじめ具体的には信託報酬0.2%以下を目安に選ぶといいぞ。

つみたてNISAを始める金融機関選びが大切

つみたてNISAをどこで始めるかで将来の資産には結果に大きな差がでます。

金融機関によって投資信託のラインナップが違うからです。

取り扱い商品が多い金融機関を選べば、それだけ手数料の低い投資先を探しやすくなります。

はるか

はるか商品が多くても検索機能で簡単に手数料の安い銘柄が見つかるよ。

商品数が多く、ポイントバックがある証券会社3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

投資信託の手数料「信託報酬」を比較するコツ

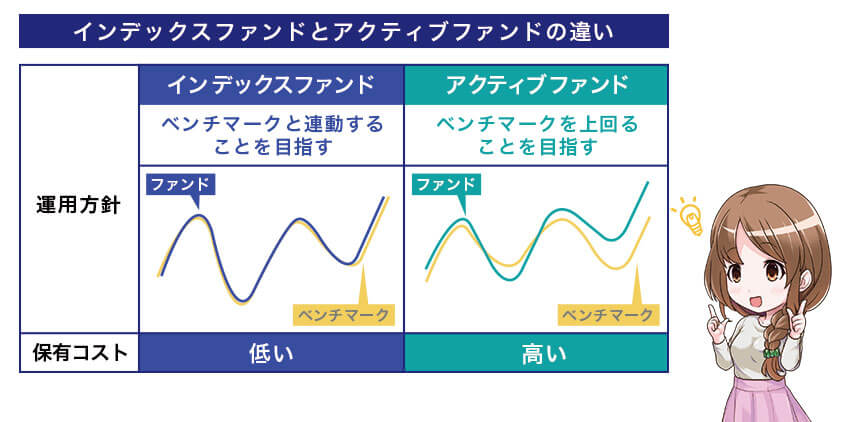

投資信託は大きく分けると「インデックスファンド」と「アクティブファンド」にわけられます。

インデックスファンド:指数との連動を目指す投資信託。手数料が安い。

アクティブファンド:指数を超える成績を目指す投資信託。手数料が高い。

それぞれのファンドの違いと、投資初心者にはインデックスファンドをおすすめする理由を見ていきましょう。

インデックスファンドとアクティブファンド

インデックスファンドとアクティブファンドの違いは、運用目標の違いです。

| インデックスファンド | アクティブファンド | |

|---|---|---|

| 運用目標 | 指数との連動を目指す | 指数を上回る成績を目指す |

| 手数料 | 安い | 高い |

| つみたてNISA採用数 | 185本 | 24本 |

日経平均株価やS&P500などの指数の値動きとの連動を目指すのが「インデックスファンド」、市場全体よりも高い運用成果を目指すのが「アクティブファンド」。

たとえば、eMAXIS Slim 米国株式(インデックスファンド)は、S&P500という指数が5%値上がりしたら、同じように5%上がるのを目標に運用されています。

アクティブファンドよりも手数料が安く長期投資に向いているインデックスファンドは、つみたてNISAでも多く採用されています。

はじめ

はじめアクティブファンドは指数よりも高い運用効果を出すために、人件費がかかるから、手数料が高めに設定されているんだ。

信託報酬が安いインデックスファンドの方が勝率が高い

かずき

かずき好成績ならアクティブファンドのほうがいいんじゃないの?

はじめ

はじめじつは勝率が高いのはインデックスファンドなんだ。

アクティブファンドの7割以上がインデックスファンドの成績に負けており、金融庁でも問題視されています。

多くのアクティブファンドの成績が悪い原因の1つは手数料です。

| 商品名 | 信託報酬 |

|---|---|

| ひふみ投信(アクティブファンド) | 1.08% |

| eMAXIS Slim米国株式(インデックス) | 0.10% |

かずき

かずき手数料だけで10.8倍も変わるんだね!!

信託報酬は投資信託を保有している間は毎日かかる手数料なので、長期的に安定した運用を目指すなら、手数料の安いインデックスファンドがおすすめです。

信託報酬の違いをシミュレーション

信託報酬が0.1%と1.0%でどれだけ長期投資の成績に差がでるかをシミュレーションしてみましょう。

【計測条件】

投資額:毎月3万円

利回り:年利7%

投資期間:20年

信託報酬:0.1%と1.0%

| 信託報酬 0.1% | 信託報酬 1.0% | |

|---|---|---|

| つみたて元本 | 720万円 | 720万円 |

| 信託報酬額(手数料) | 17万円 | 151万円 |

| 運用結果 | 1,458万円 | 1,324万円 |

まったく同じ運用をしているのに、手数料だけで134万円もの違いが出ています。

信託報酬の安い商品を選ぶ重要性がよくわかりますね。

かずき

かずき100万あれば、家族で海外旅行にもいけるね。

Fund of the Year2021の手数料を比較

投信ブロガーが本当に良いと思える投資信託に投票する「Fund of the Year」というイベントがあります。

2021年も「Fund of the Year2021 」が開催されており、その中から特に手数料の安いインデックスファンド5つを厳選してご紹介します。

はるか

はるか手数料の安い順に確認していきましょう。

SBI・V・全米株式インデックスファンド

eMAXIS SILIM 米国株式(S&P500)

ニッセイ外国株式インデックスファンド

eMAXIS SILIM全世界株(オールカントリー)

楽天・全米株式インデックスファンド

リターンと分散地域でみるランキングはコチラをチェック

SBI・V・全米株式インデックスファンド

米国の株式全体に投資するインデックス型の投資信託で、信託報酬は年0.0938%です。

2022年10月時点の投資先は、バンガード・トータル・ストック・マーケットETFに99.6%、現金0.5%の比率で運用されています。

バンガード・トータル・ストック・マーケットETFは米国の約4,000の社に投資しているため、アメリカ丸ごと投資をしているイメージですね。

2017年8月〜2022年7月の年間騰落率は-9.1%〜+62.2%で平均18.5%でした。

騰落率(とうらくりつ)とは

騰落率とは、ある期間の始めと終わりで価格がどれだけ変化したかを表します。

価格が1,000円の商品が1,100円になれば10%の上昇、900円になれば10%の下落です。

投資信託では1か月〜5年、10年以上と中長期に騰落率を評価しています。

騰落率を見れば、投資信託が安定して運用されているかがわかります。

eMAXIS SILIM 米国株式(S&P500)

米国の主要500社に投資するインデックス型の投資信託で、信託報酬は0.09680%です。

2022年7月時点の投資先は、アップル社6.7%、マイクロソフト5.9%など、アメリカの名だたる企業500社に分散して運用されています。

eMAXIS SILIMシリーズは常に最安の手数料を目指すと公言しており、初心者からベテラン投資家まで幅広く人気があります。

2017年5月末〜2022年4月までの年間騰落率は-7.8%〜+55.5%で平均18.7%でした。

eMAXIS SILIM全世界株(オールカントリー)

全世界の株に投資するインデックス型の投資信託で、信託報酬は0.1144%です。

2022年7月時点ではアメリカに61.4%、日本を含む先進国に27.5%、新興国に11.1%の比率で運用されています。

安い手数料で全世界の株式に分散投資できる魅力があり、3年連続「Fund of the Year」で1位を獲得しています。

2017年5月末〜2022年4月末までの年間騰落率は、-12.2%~+56.5%で平均15.5%でした。

ニッセイ外国株式インデックスファンド

日本を除く主要先進国に投資するインデックス型の投資信託で、信託報酬は0.1023%です。

2022年8月時点での投資先は、アメリカに72%、イギリス、カナダなどの先進国に1.1%〜4.7%の比率で運用されています。

日本ではなく海外の先進国に投資したい!という方に人気の商品です。

2017年6月〜2022年5月までの年間騰落率は-11.1%~+56.6%で平均16.6%でした。

楽天・全米株式インデックスファンド

米国の株式全体に投資するインデックス型の投資信託で、信託報酬は年0.132%です。

2022年10月時点での投資先は、バンガード ・トータル・ストック・マーケットETFに98%、短期金融資産、その他に1.3%比率で運用しています。

アメリカの約4,000社に分散投資できる人気の商品です。

2017年8月〜2022年7月までの年間騰落率は-9.5%〜+61.6%で平均18.1%でした。

つみたてNISAの手数料の注意点

つみたてNISAの手数料で2点注意してほしいことがあります。

- 売るときにも手数料がかかる

- 手数料はある程度で納得するのが大切

この2点を意識すれば、つみたてNISAを始めるときに悩み過ぎずに済みます。

それぞれ見ていきましょう。

売るときにかかる手数料もある

つみたてNISAで投資信託を売るときは「解約手数料」と「信託財産留保額」に注意しましょう。

解約手数料は事務手続きにかかる費用で、販売会社に払います。

信託財産留保額は解約するときに手数料とは別に徴収される費用で、販売会社に払うのではなく、信託財産に留保されます。

解約手数料と信託財産留保額の有無は投資信託によって変わるため、目論見書を確認してください。

はじめ

はじめ手数料が無料のケースも多いぞ。

目論見書とは

投資信託の説明書です。

1.ファンドの目的・特色

2.投資のリスク

3.運用実績

4.手続き・手数料など

これらの内容は記載順序が統一されているため、商品の内容を比較しやすくなっています。

目論見書は「交付目論見書」と「請求目論見書」の2つです。

交付目論見書は必ず投資家に公表しなければいけない目論見書で、投資信託の基本的な情報が記載されています。

請求目論見書は投資家から請求された場合に公表する目論見書で、商品の沿革や経理状況など、より詳しい内容が記載されています。

手数料はある程度で納得するのが大切

手数料はある程度安いものを選べたら満足しましょう。

投資の世界は常に新しい金融商品がでてくるため、迷っているとキリがありません。

信託報酬が0.2%以下のインデックスファンドを選べば、80点以上は取れています。

手数料の安い投資信託を選んで、長い時間安定して運用するのが肝心です。

はじめ

はじめ迷って始められない方が機会損失になってしまうぞ。

まとめ 手数料を比較して、効率よく資産を築こう

ここまで、つみたてNISAの手数料について解説してきました。

つみたてNISAは長期で運用するからこそ、手数料の違いが大きな差になります。

最後にもう一度、この記事のポイントを復習しておきます。

- つみたてNISAは手数料無料で使える節税制度

- 投資信託にかかる手数料は投資信託ごとに差がある

- もっとも手数料がかかるのは信託報酬

- 信託報酬は0.2%以下を選べば80点は取れている!

- 手数料の安い投資信託を選ぶなら、SBI証券、楽天証券、マネックス証券がおすすめ

西山

西山将来に大きな差がでるので、最初の一歩を大切にしてくださいね。

最後まで読んでいただき、ありがとうございました。

つみたてNISAの手数料に関するよくあるQ&A

- つみたてNISAは手数料がかかるの?

-

つみたてNISA制度は手数料無料で利用できます。

口座開設費・維持費すべて無料です。

- つみたてNISAで購入する商品には手数料がかかるの?

-

つみたて NISA で購入する投資信託には3種類の手数料が発生します。

- 投資信託の手数料を抑えるポイントは?

-

手数料を抑えるには、インデックスファンドを選ぶのがおすすめです。

指数との連動を目指すインデックスファンドは運用コストが低く、保有している間にかかる信託報酬(手数料)を安く抑えられます。