「円安ってつみたてNISAにとってチャンスなの?」

「2022年はすごく円安になったけど、つみたてNISAにとって損?」

「つみたてNISAをいつはじめようか迷っている」

こんな悩みを解消できる記事です。

2022年10月には、1990年以来32年ぶりの円安水準である151円をつけ、ニュースでも連日円安が報じられました。

「円安は物価上昇を招く」「外国人観光客にとってはチャンス」という内容がほとんどでしたが、つみたてNISAにはどう影響するのか気になりますよね。

西山

西山結論から言うと、これからつみたてNISAをはじめる人は円安かどうかでタイミングを気にする必要はありません。

すでにつみたてNISAを行っている人は、今までどおり淡々と積み立てを続けましょう。

この記事では、為替の動向にかかわらずつみたてNISAを成功させるコツを解説します。

つみたてNISAはタイミングを計る投資ではなく、やるかやらないかで差が出る投資だとわかりますよ。

- 円安・円高の仕組み

- 円安の影響を消す!為替ヘッジとは

- 円安でもつみたてNISAをはじめていい3つの理由

- 円安を考慮した投資信託の選び方

- 【注意】円安時につみたてNISAでやってはいけないNG行動

つみたてNISAとは

つみたてNISAは積立投資で得られる利益が非課税になる制度です。

投資対象は国内・海外の多くの地域に分散された投資信託です。

投資信託の中でも、海外へ投資する商品は円安・円高がリターンに大きく影響します。

円安・円高の仕組みを理解して、許容できるリスクの範囲で投資するのが大切です!

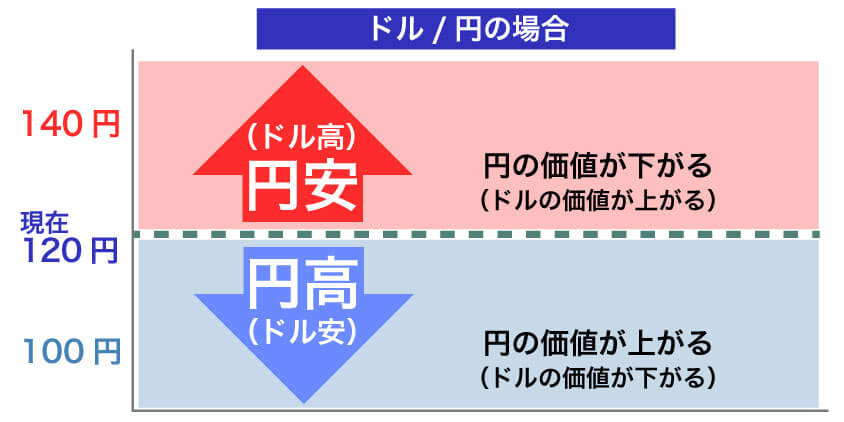

円安・円高の仕組み

円安と円高の仕組みを理解しましょう。

①円安=円の価値が下がる

②円高=円の価値が上がる

「円の価値が高いか安いか」で考えるのがポイントです。

円安=円の価値が下がる

円安は外国の通貨から見て、日本円の価値が下がる現象です。

たとえば1ドル=120円から140円に変動したケースを想定します。

もともとは1ドルのパンが120円で買えたのに、変動後は140円も必要です。

同じ1ドルの買い物に必要な円が増えるのは、ドルに対する円の価値が下がった(=円が安くなった)ことを意味します。

円高=円の価値が上がる

円高は外国の通貨から見て、日本円の価値が上がる現象です。

たとえば1ドル=120円から100円に変動したケースを想定しましょう。

もともとは1ドルのパンに120円必要だったのが、変動後は100円で済みますね。

同じ1ドルの買い物に必要な円が減るのは、ドルに対する円の価値が上がった(=円が高くなった)ことを意味します。

円安の影響を受けやすい資産

円安は外貨建ての資産に影響を与えます。

資産価格が同じ場合、円安になると外貨を円に換算したときの金額が増えるからです。

たとえば、1ドル=120円の時に米国企業の株を1,000ドル分買うと12万円必要です。

1ドル=140円に円安が進むと、円換算額は140円×1,000ドル=14万円で2万円増えます。

はじめ

はじめつみたてNISAでは以下の投資信託が外貨建て資産に投資するので、円安になると価格が上昇するぞ。

【外貨建て資産に投資する投資信託の例】

全世界株式:eMAXIS Slim全世界株式(オールカントリー)

米国株式:eMAXIS Slim米国株式(S&P500)

円安の影響を受けにくい資産

国内株式に投資する円建ての投資信託は円安の影響を受けにくいです。

円安になっても為替レートの換算が発生しないからです。

また外貨建て資産でも「為替ヘッジ」を行っていれば影響を受けにくくなります。

ちなみに円安は日本の主要な輸出関連企業の業績改善につながりやすいので、輸出関連の企業を多く含む投資信託は上昇する可能性があります。

はるか

はるか全世界株の中には日本の輸出関連の企業も含まれるわ。

広い地域に分散投資するとリスクが下がるわよ。

円安の影響を軽減!為替ヘッジとは

為替ヘッジとは、円安による為替変動のリスクを軽減する仕組みです。

為替の影響を受けなくなるので、海外の資産を安定的に運用できます。

たとえば、楽天証券で為替ヘッジの影響を受けないつみたてNISAの投資信託は8本あります。

円安の影響を受けずに資産を築くなら、為替ヘッジありの商品を選びましょう!

| ファンド名 | 管理費用 | 純資産(億円) | 買い付けランキング |

|---|---|---|---|

| iFree外国株式インデックス(為替ヘッジあり) | 0.209% | 75.54 | 130位 |

| たわらノーロード先進国株式<為替ヘッジあり> | 0.22% | 190.27 | 124位 |

| つみたて先進国株式(為替ヘッジあり) | 0.22% | 13.81 | 370位 |

| ニッセイ・インデックスパッケージ(国内・株式/リート/債券) | 0.3102% | 1.35 | 958位 |

| 東京海上・円資産インデックスバランスファンド | 0.418% | 2.21 | 993位 |

| 野村インデックスファンド・外国株式・為替ヘッジ型 | 0.605% | 79 | 143位 |

| 野村インデックスファンド・内外7資産バランス・為替ヘッジ型 | 0.55% | 186.82 | 588位 |

| 野村インデックスファンド・米国株式配当貴族・為替ヘッジ型 | 0.55% | 65.09 | 549位 |

はじめ

はじめランキングの順位からもわかるように、為替ヘッジありは手数料高いから選ばれていない。

為替ヘッジの有無のリターン差について詳しく解説するぞ。

長期リターンが高いのは「為替ヘッジなし」

為替ヘッジはリスクを下げる効果がありますが、つみたてNISAには向いていません。

為替ヘッジにはコストがかかり、長期投資の成績を下げてしまうからです。

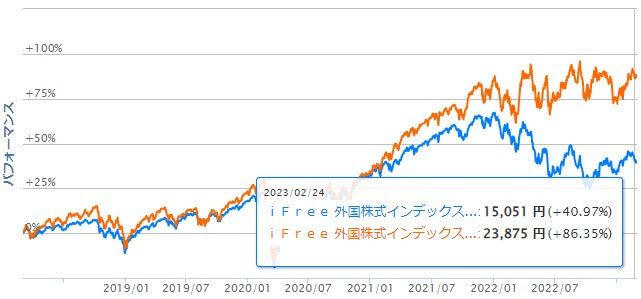

図のように、同じ外国株式に投資する2つの投資信託のヘッジの有無でパフォーマンスの差を比べると、ヘッジなしの商品の方が2倍以上のリターンがあります。

長期投資は徹底的なコスト削減が、リターンの向上に繋がります!

円安でもつみたてNISAをはじめていい3つの理由

円安でもつみたてNISAをはじめていい理由は下記3つです。

- 積立投資はタイミングを計る投資ではない

- 世界経済は成長を続けている

- 長期投資でリターンが安定する

経済情勢や市場が変化しても、リスクを抑えながら運用できる強みについて詳しく見ていきましょう!

積立投資はタイミングを計る投資ではない

積立投資はそもそもタイミングを計る投資ではありません。

長期間かけて平均的な成績を目指すので、いつはじめてもいいのが積立投資です。

15年後からすれば、今のひと月の値動きは誤差として計測できます。

つみたて投資はいつはじめるかよりも、やるかやらないかで大きな差が出る投資手法です。

世界経済は成長を続けている

為替相場は常に変動する中で、世界経済は順調に成長を続けています。

IMF(国際通貨基金)の「世界経済見通し(World Economic Outlook)」によると、2022年と2023年の世界の経済成長率は3.6%の見込みです。

2008年のリーマンショックや2020年のコロナショックではマイナス成長でしたが、例年4%前後で推移しています。

2022年から続くロシアのウクライナ侵攻を経ても3.6%のプラス成長が見込まれるとなれば、力強く成長する世界経済への投資をすぐにでも始めるべきでしょう。

長期投資でリターンが安定する

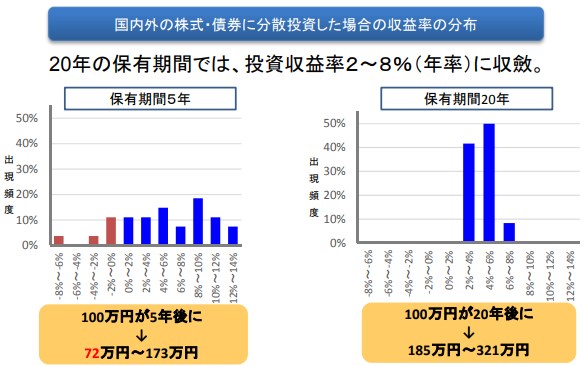

投資期間が長いほどリターンが安定する傾向があります。

途中で円高・円安に動く局面があったとしても、投資成績は年々平均化されていくからです。

金融庁が公開している国内外の株式・債券に分散投資した場合のリターンを見ると、5年ではマイナス8%〜プラス14%と変動幅は大きいですが、20年だとプラス2~8%に収まっています。

国内外に広く分散した投資は、円安・円高の影響を受けてもプラスのリターンに収まる可能性が高いと言えます。

円安を考慮した投資信託の選び方

2022年10月には1ドル=151円台を付け、1990年以来約32年ぶりの円安水準でした。

日銀の為替介入もあり年明けには一時128円台まで下落しましたが、日銀の新総裁においても現状の金融政策は大きくは変わらない見込みです。

日米の金利差は残ったままとなり、円安に振れやすい状況での注意点は次の2つです。

- 多くの国へ分散投資する

- 日本へも投資する

それぞれ詳しく見ていきましょう。

多くの国へ分散投資する

ひとつ目は複数の国に分散投資する投資信託を選ぶ点です。

一国集中だと、投資先の国に悪い状況が生じた場合にリスクを全部受けます。

例えばガソリン価格が高騰した場合、産油国にとってはプラスですが輸入国にとってはマイナスです。

幅広い国に分散投資すれば、相対的なリスク低減につながります。

日本へも投資する

すべての資産を外貨建て資産に振り分けるのは避けましょう。

外貨建て資産への投資を増やせば、円安局面で短期的に利益が出るかもしれません。

しかし、いつか円高に転じたときの損失が膨らむリスクが高まります。

つみたてNISAでは長期目線で安定したリターンを狙い、国内外の株式にバランスよく投資するのがポイントです。

為替変動にも安定した長期運用が可能なネット証券3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

【注意】円安時につみたてNISAでやってはいけないNG行動

すでにつみたてNISAをはじめている人は、下記2つの行動は避けるべきです。

- 慌てて売却する

- 積立額を増やす

目先の為替動向だけに注目して積立戦略を変えてしまうと、長期投資で失敗しやすくなるので注意しましょう!

慌てて売却する

為替の影響で既に積み立てている資産が増えても、慌てて売却してはいけません。

目標金額に達していないのに途中で運用方針を変えると、その後の成長を取り逃がしてしまいます。

日々の値動きに一喜一憂しなくていいのが積立投資の良いところです。

長期投資の目的を忘れずに、じっくり育てましょう。

積立額を増やす

もうひとつは為替の値動きだけを見て積立額を増やすことです。

円安のときに積立額を増やすと、ドルコスト平均法の効果が薄まるからです。

平均的な成績を目指しているのに、円安時の買い付け増は高値づかみに繋がります。

為替の動向に左右されず、淡々と定額の積み立てを続けるのが長期投資成功の秘訣ですよ!

つみたてNISAは為替水準を気にせずはじめよう!

つみたてNISAは国内外の株式に長期・分散投資することで、為替変動リスクを抑えた運用が可能です。

長期間かけて平均的な成績を目指すので、はじめるタイミングを気にする必要はありません。

最後にもう一度、内容をおさらいしましょう。

- 円安になると外貨建て資産に投資する投資信託の価格が上昇しやすい

- 為替ヘッジなしの投資信託の方が長期リターンが高い

- 為替動向によらず淡々と定額を積み立てるのがつみたてNISA成功の秘訣!

1990年代以来、32年ぶりの円安が世間ではニュースになりましたが、そのくらいの変動が起きても長期の積立投資で安定したリターンを狙えるのがつみたてNISAの強みです。

西山

西山いつはじめるかよりも、やるからやないかで差が出るのが積立投資です。

興味のある人はぜひはじめてみてくださいね!

最後までお読みいただき、ありがとうございました。

つみたてNISAと円安に関するよくあるQ&A

- 円安だとつみたてNISAはどうなりますか?

-

海外の企業へ投資信託を通じて投資しているので、資産に影響をあたえます。つみたてNISAで広い範囲へ分散投資をしておけば、円安によるリスクは分散されます。

- つみたてNISAでは円安対策に為替ヘッジは利用すべきですか?

-

為替ヘッジはリスクを下げる効果がありますが、つみたてNISAには向いていません。為替ヘッジにはコストがかかり、長期投資の成績を下げてしまうからです。