「つみたてNISAは節税になる?」

「つみたてNISAはどのくらい控除される?」

「つみたてNISAの節税のシミュレーションが知りたい!」

このような悩みを解決します。

西山

西山投資歴9年の西山です。

つみたてNISAは運用益が節税になるオトクな制度!

20.315%の税金をカットできるので、資産運用の効率がUPしますよ!

この記事ではつみたてNISAの節税を詳しく解説します。

具体的にいくら節税できるのかも記事内ではシミュレーションしているので、どのくらいオトクに投資できるかが一目でわかります。

この記事で節税制度を理解してから、つみたてNISAを使いこなして将来のための資産形成をしていきましょう!

つみたてNISAは運用益が非課税になる節税制度

つみたてNISAは、投資の利益にかかる税金が非課税になる制度です。

本来なら投資で出た利益には20.315%の税金がかかりますが、つみたてNISAを活用すれば、この税金が免除されるのです。

しかもつみたてNISAでの税金免除では、特別な手続きも必要ありません。つみたてNISA口座で取引をすれば、自動的に税金は免除されます。

はるか

はるか年末調整や確定申告もいらないから、管理の手間がないのも嬉しいわね。

はじめ

はじめ20.315%の税金は、銀行の定期預金でもしっかり取られてる。

そんな税金がつみたてNISAならゼロになるんだ。

税金がかからない制度を駆使すれば、資産額の差につながるぞ!

住民税や所得税の控除はない

つみたてNISAに住民税や所得税の控除はありません。

繰り返しですが、つみたてNISAは運用益が非課税になる制度です。利益に税金がかからないメリット以上の節税はないですよ。

はるか

はるか所得税や住民税が節税される制度にiDeCo(個人型確定拠出年金)があるわ。

つみたてNISAとiDeCoは別制度なので、混同しないようにね!

つみたてNISAで節税するメリット

つみたてNISAの節税を活用するメリットは以下の3つです。

- 20年の非課税期間でリターンの安定性が高い

- 少額からムリなくはじめられる

- 【手間なし】年末調整や確定申告などの手続きがいらない

かずき

かずきつみたてNISAの節税を活用すれば、かなりのお金が返ってくるよ!

順に見ていきましょう。

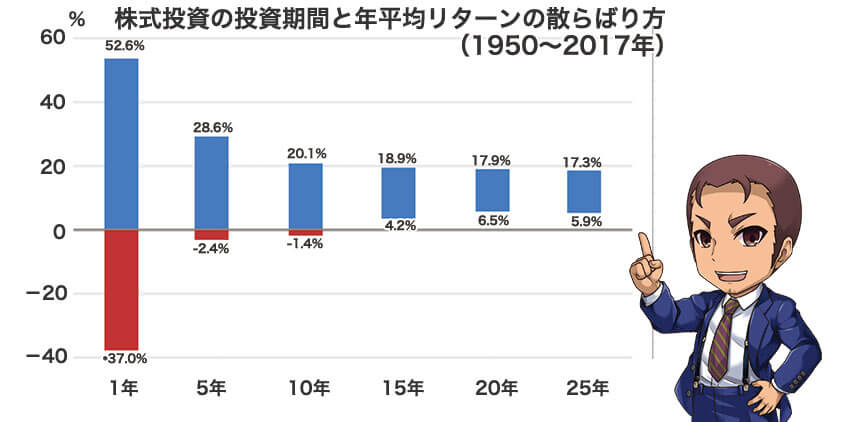

20年の非課税期間でリターンの安定性が高い

つみたてNISAはリターンが安定しやすいメリットがあります。

なぜなら、20年間の投資期間が取れるので運用成績が安定するからです。

たとえば過去70年のアメリカの優良企業500社に分散投資したリターンの散らばりをみると、15年以上の長期投資はすべてプラスの成績におさまっています。

(出典:「ウォール街のランダム・ウォーカー」(日経BP バートン・マルキール著))

はるか

はるか歴史的にみれば、15年以上の投資はプラスに収まる可能性が高いわ。

投資期間が長くとれるつみたてNISAの節税メリットは大きいわね!

なお、つみたてNISAで投資すればなんでもリターンが出るわけではありません。長期投資に向いた優良銘柄を選ぶ必要がありますよ。

少額からムリなくはじめられる

少額からムリなく始められるのも、つみたてNISAのメリットです。

月100円から投資できるので、投資初心者でも小さな資金でスタートできます。

積立金額はいつでも変更できるので、家計がピンチの時は投資額を減らすといった柔軟な投資スタイルも取れますよ。

はじめ

はじめつみたてNISAは小さな資金でも始められるんだ。

少額でも投資する習慣をつけると、長期投資の感覚がわかってくるぞ!

【手間なし】年末調整や確定申告などの手続きがいらない

つみたてNISAは年末調整や確定申告などのめんどうな手続きが不要です。

慣れない手続きに悩まずに投資できるのが、つみたてNISAの良いところなのです。

はるか

はるか年末調整が関わってくるのはiDeCo(個人型確定拠出年金)よ。

つみたてNISAとは違う制度なので、手続きの違いは押さえておきましょうね。

つみたてNISAで節税するデメリット

つみたてNISAで節税するデメリットは以下の2つです。

- 利益がでないと節税にはならない

- 運用できる商品が限られている

はるか

はるか始める前にまずはデメリットを知っておけば心配ないわ。

順番にチェックしていくわね。

利益がでないと節税にはならない

利益がでないと節税にはならない点には注意が必要です。

その理由は、つみたてNISAは利益が出て、初めて節税効果が発揮される制度だからです。利益が出なければ意味がないと言えます。

はるか

はるか意外とつみたてNISAで元本割れして損するケースは多いわよ。

元本割れの確率や、確率を下げるコツを下の記事で解説しているわ。

一度読んでから商品を選んでみてくださいね!

運用できる商品が限られている

つみたてNISAで投資できる商品は約200本の投資信託に限られています。

その理由は、投資初心者でも失敗しないように、金融庁が長期投資にむいた投資信託だけに商品を制限しているからです。

購入できる商品が限られるので、Appleやトヨタなどの個別株に集中投資できない仕組みとなっています。

かずき

かずき投資できる商品は金融庁が厳選しているので優良な投資信託が多いよ。

長期投資には向かない商品がはじめから排除されているので、投資初心者にはありがたいね!

【試算】つみたてNISAの節税額のシミュレーション

つみたてNISAを20年間運用した場合に、どれくらい節税できるのかをシミュレーションしてみましょう。

利回り5%で20年間運用したケースで、毎月10,000円、20,000円、30,000円の金額別にまとめています。

はるか

はるかあなたの積立予定額に近い積立額で、20年間でいくらオトクになるかをイメージしてくださいね!

毎月10,000円積み立てるケース

| 積立年数 | 元本 | 運用益 | 元利合計 | 節税額※ |

|---|---|---|---|---|

| 5年 | 60万円 | 8万円 | 68.0万円 | 1.6万円 |

| 10年 | 120万円 | 35.3万円 | 153.3万円 | 7.1万円 |

| 15年 | 180万円 | 87.3万円 | 267.3万円 | 17.5万円 |

| 20年 | 240万円 | 171.0万円 | 411.0万円 | 34.2万円 |

| ※住民税と所得税の合計20%で計算 | ||||

月1万円でも20年積み立てれば、運用益が171万円になります。この利益分には税金がかかりません。

元本(240万円)とあわせれば、20年後には411万円の資産になる計算です。

月1万円の無理のない金額でも、節税を活かしてしっかり資産形成できますね。

毎月20,000円積み立てるケース

| 積立年数 | 元本 | 運用益 | 元利合計 | 節税額※ |

|---|---|---|---|---|

| 5年 | 120万円 | 16.0万円 | 136.0万円 | 3.2万円 |

| 10年 | 240万円 | 70.6万円 | 310.6万円 | 14.1万円 |

| 15年 | 360万円 | 174.6万円 | 534.6万円 | 34.9万円 |

| 20年 | 480万円 | 342.1万円 | 822.1万円 | 68.4万円 |

| ※住民税と所得税の合計20%で計算 | ||||

月2万円の積立投資を20年間継続すると、運用益342万円、元利合計は822.1万円になります。

本来なら運用益(342万円)にかかる税金(68.4万円)もゼロなので、全額があなたの手元に残ります。

はるか

はるかつみたてNISAを使っているかどうかで税金額が全く違うのがわかるわね。

毎月30,000円積み立てるケース

| 積立年数 | 元本 | 運用益 | 元利合計 | 節税額※ |

|---|---|---|---|---|

| 5年 | 180万円 | 24.0万円 | 204.0万円 | 4.8万円 |

| 10年 | 360万円 | 105.8万円 | 465.8万円 | 21.7万円 |

| 15年 | 540万円 | 261.9万円 | 801.8万円 | 52.4万円 |

| 20年 | 720万円 | 513.1万円 | 1233.1万円 | 102.6万円 |

| ※住民税と所得税の合計20%で計算 | ||||

月3万円の積立を20年間継続すると、運用益は513.1万円になり、かかる税金も102.6万円とかなり大きな金額になります。

つみたてNISAをつかえば、この税金分はまるごと節税できるので、100万円以上の差が生まれるのです。

はじめ

はじめ20年後の資産額に大きな違いを生み出すぞ。

ゆとりある生活をあなたが送るためにも、しっかり活用するのがオススメ!

【効率UP】資産をより増やすためのつみたてNISA活用法

資産をもっと効率良く増やすためのつみたてNISAの使い方は以下のとおりです。

- 手数料(信託報酬)の低い商品を選ぶ

- 長期で右肩上がりが期待できる商品を選ぶ

- クレカ支払いでポイントが貯まる会社を選ぶ

かずき

かずき知っていればすべて実践できるものばかり!

順にチェックしてくださいね!

手数料(信託報酬)の低い商品を選ぶ

手数料(信託報酬)が安い商品を選ぶのが大切です。

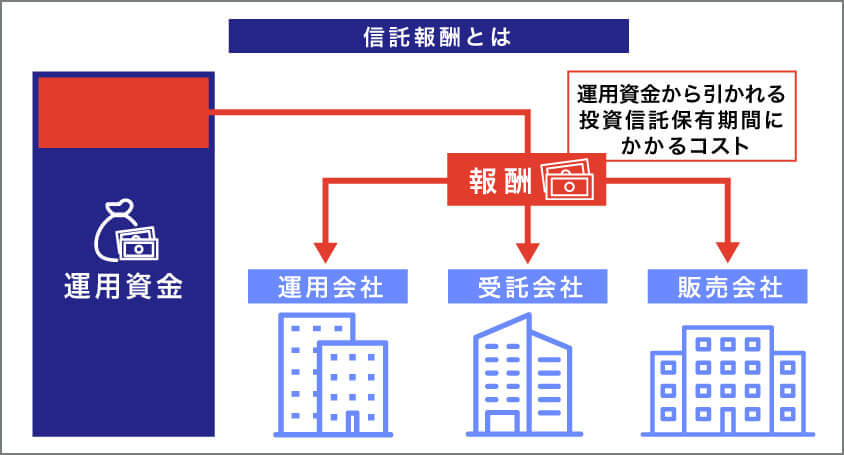

信託報酬とは

信託報酬とは、投資信託を運用するための費用として払う手数料で、保有している限り払う必要があります。

信託報酬は運用資金から自動的に差し引かれるので、わざわざ投資が支払う手間はありません。

運用にかかるコストなので、信託報酬が低いほど投資リターンの向上に繋がります。

なぜなら、手数料は長期のリターンに大きく影響するからです。手数料が高いとその分最終的な資産額がガクッと減ってしまいます。

はるか

はるか手数料が安い商品を選ぶのが大切だわ。手数料を考えていないと、将来100万円以上損するケースもあるわよ。

仮に、毎月3万円を20年投資したケースで年利5%のリターンを得られたとすると、手数料が0.1%と1%では最終的な資産額に約100万円以上の差が生まれてしまいます。

- 1219.0万円(手数料込リターン4.9%)

- 1100.3万円(手数料込リターン4.0%)

はるか

はるか手数料はジワジワと効いてくるわ。気づいたときには遅いので、最初の段階で手数料の安いものを選ぶようにしましょうね。

長期で右肩上がりが期待できる商品を選ぶ

長期でみたときに右肩上がりが期待できる商品を選ぶのも大切です。

その理由は、つみたてNISAの非課税期間は20年だからです。20年間フルに非課税メリットを活かすには長期目線で投資する商品を選ぶ必要があります。

一例を挙げると、全世界株なら世界中の優良企業2000社以上にまとめて投資ができるので、仮に ひとつの国が不況でも、全体では上がっている可能性もあるのです。

はじめ

はじめ長期投資向きの銘柄を選ぶのが大事なんだ!

下の記事で商品の選び方や初心者におすすめの投資信託も紹介しているぞ!

迷っていたらぜひチェックしてくれ!

クレカ支払いでポイントが貯まる会社を選ぶ

クレカ支払いでポイントが貯まる会社を選んで、つみたてNISAを始めるとさらにオトクです。

なぜなら、クレカで支払うだけでポイントが貯まり、最終的な資産額が変わってくるからです。

たとえば、積立金額の0.5%がVポイントとして付与される三井住友カード(NL)を使えば、3万円の積立で1年あたり1,800ポイント貯まります。

ポイントの計算式

3万円×0.5%×12か月=1800ポイント

はるか

はるかクレカ払いに対応している金融機関は限られているわ。

つみたてNISAを始める際には、クレカ払いに対応している会社かどうか調べてね!

| 証券会社 | クレカ積立上限額 | ポイント付与率 | 付与ポイント | つみたてNISA 取扱銘柄数 |

|---|---|---|---|---|

| 10万円:楽天カード 5万円:楽天キャッシュ 合計15万円 | 0.5%~1.0%※ | 楽天ポイント | 221 | |

| 10万円:三井住友カード | 0.1%~最大3.0 %※ | Vポイント | 221 | |

| 10万円:マネックスカード | 1.0%~1.1%※ | マネックス ポイント | 218 | |

| 10万円:auPAYカード | 1.0% | Pontaポイント | 219 | |

| 10万円:エポスカード | 0.1%~0.5%※ | エポスポイント | 4 | |

| 5万円:セゾンカード/UCカード | 0.1%~0.5%※ | 永久不滅ポイント | 2 |

※注釈

▼楽天カードのクレカ積立

※カードランクによる

▼SBI証券のクレカ積立

【三井住友カード プラチナプリファード】

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください

▼マネックスカードのクレカ積立

※積立額による

▼tumikiのクレカ積立

※積立年数による

▼セゾンポケットのクレカ積立

※積立額による

節税できるつみたてNISAでおすすめ証券口座3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

さらに節税効果を求めるならiDeCoも併用するのがオススメ

iDeCo(個人型確定拠出年金)も併用すれば、さらに節税効果を得られます。

iDeCoで積み立てた分は所得から控除されるので、税金が取り戻せるからです。

具体的にはいえば、年収400万円の人が年間で60,000円積み立てたら、その60,000円が所得から控除され、所得税・住民税が減って合計9,000円返ってきます。

| iDeCo利用なし | iDeCo利用なし | |

|---|---|---|

| iDeCoによる所得税軽減額 | 3,000円 | 0円 |

| iDeCoによる住民税軽減額 | 6,000円 | 0円 |

| 合計減税額 | 9,000円 | 0円 |

はじめ

はじめつみたてNISAと違ってすぐに節税効果を実感できるぞ!

つみたてNISAと併用すれば、さらなる節税に繋がるんだ!

【比較】つみたてNISAとiDeCoどっちの方が節税できる?

つみたてNISAとiDeCoを比較すると、iDeCoの方が節税効果が大きいです

なぜならiDeCoは運用益に税金がかからないだけでなく、積立金額分が所得から控除されるので税金が取り戻せるからです。

| 制度 | 節税効果 |

|---|---|

| つみたてNISA | 運用益非課税 |

| iDeCo | 運用益非課税+積立額分の控除 |

ただiDeCoは年金なので投資した資金が60歳になるまで引き出せないデメリットがあります。

しかも積立NISAとは違い、iDeCoは手数料がかかる点も違いの1つです。

はるか

はるか資金拘束がある点を踏まえても、節税をしっかり使いこなして資産形成したい人にはiDeCoがオススメですね。

一方で自由に引き出したい人はつみたてNISAを使えば良いわよ。

iDeCoでかかる手数料

| 内訳 | 手数料 | |

|---|---|---|

| 加入時 | 新規加入・移管時手数料 | 2,829円 |

| 運用中(毎月) | 事務手数料 | 100円 |

| 資産管理手数料 | 66円 | |

| 運営管理手数料 | 0~412円 | |

| 受け取り時 | 給付事務手数料 | 440円/1回 |

まとめ つみたてNISAで運用益をまるまるゲット

この記事ではつみたてNISAの節税について解説しました。

つみたてNISAは運用益が非課税になるオトクな制度だとわかったのではないでしょうか。

最後にこの記事の内容をまとめます。

- つみたてNISAは運用益が非課税になる節税制度

- つみたてNISAには所得税や住民税の控除制度はない

- 所得税や住民税が節税される制度はiDeCo(個人型確定拠出年金)

- 最大限の節税をしたいならiDeCoを使うのがオススメ

- iDeCoは資金拘束や手数料がかかるデメリットがある

つみたてNISAだけでなく、iDeCoの節税も活用できればグッと資産形成の成功率はアップしますよ。

西山

西山つみたてNISAに夫婦で6万6千円、iDeCoは1万2千円を積み立てしています。最初は少額でスタートして、少しずつ運用額を増やしました。

節税制度をうまく活用して、あなたの投資をスタートさせてみてください。

最後まで記事を読んで頂きありがとうございました。

つみたてNISAの節税でよくあるQ&A

- つみたてNISAはどれくらい節税できますか?

-

つみたてNISAでは、基本的に運用益が非課税となります。そのため節税効果は投資でどのくらいの運用益を出したかによります。たとえば年利5%、毎月10,000円積み立てた場合を想定すると、1年後には6,000円、5年後には35,000円の利益が生まれるのです。この利益に対する税金(20.315%)がかからないのです。

- つみたてNISAとiDeCo(個人型確定拠出年金)はどっちが節税効果が高いですか?

-

つみたてNISAとiDeCoを比較すると、iDeCoの方が節税効果が大きいです。なぜならiDeCoは運用益に税金がかからないだけでなく、積立金額分が所得から控除されるので税金が取り戻せるからです。

- つみたてNISAには住民税や所得税の控除はありますか?

-

つみたてNISAに住民税や所得税の控除はありません。つみたてNISAは運用益が非課税になる制度だからです。利益に税金がかからないメリット以上の節税はありません。