「つみたてNISAの運用成績が思っていたよりよくない…」

「銘柄変更ってできるかな??」

「銘柄変更すべきか知りたい!!」

このような悩みや疑問に答える記事です。

つみたてNISAを始めたものの、なかなか運用成績がよくないと心配になりますよね。

西山

西山つみたてNISAをはじめてスグに元本割れを経験して日々の値動きに一喜一憂していました。

自分が選んだ商品に自信が持てないと、商品を保有し続ける握力もさがりますよね。

「ほったらかし」が基本のつみたてNISAとはいえ、運用成績によっては見直しも必要となるでしょう。

2024年の新NISAから非課税期間の無期限化となるので、銘柄を見直すチャンスです。

20年、30年後に笑っていられるかどうか、今一度銘柄変更をすべきかどうかの参考としてください。

つみたてNISAの積立銘柄は変更できる!

つみたてNISAで運用中の投資信託は、いつでも積立銘柄の変更や売却ができます。

運用する商品のパフォーマンスに納得がいかなければ、変更を検討しましょう。

たとえば日々の値動きが大きいと感じれば、地域の分散をふやしたり、債券を組み込んだ投資信託を購入するのもひとつの戦略です。

金融知識が増えたタイミングで、投資先を定期的に見直すのは賢い選択といえます。

はじめ

はじめ投資信託の組み合わせは「つみたてNISAの銘柄組み合わせ」の記事で詳しく紹介している。

はるか

はるかむやみやたらに商品変更すると、投資パフォーマンスが落ちるケースもあるわ。銘柄変更は慎重にね。

銘柄変更とスイッチングはちがう

銘柄変更と似たような意味で使われる言葉に「スイッチング」があります。二つの言葉の意味の違いをおさえておきましょう。

【スイッチング】

積み立てている銘柄を売却したお金で新たな銘柄を購入する。

【銘柄変更】

積み立てる銘柄を変更し新たな銘柄を積み立てる。

一度購入した銘柄はそのまま保有して運用を続けます。

長期資産運用の観点、特につみたてNISAの非課税枠の仕組みからいうと、スイッチングよりも銘柄変更の方がより効率的に運用できるでしょう。

はるか

はるか基本銘柄変更をした場合でも、すでに積み立てた銘柄は保有していくのがいいの。

銘柄変更は、「所持する銘柄」を追加していくイメージに近いかもしれないわ。

【デメリットあり】銘柄変更は慎重に

つみたて銘柄の変更は、いつでも、何回でもできます。 ただしデメリットもあるので、銘柄変更する場合は慎重な判断が必要になります。

銘柄変更では次の2点をおさえておきましょう。

- ドルコスト平均法の分散効果が下がる

- 売却すると非課税枠が戻ってこない

かずき

かずき「非課税枠」は、NISA制度ならではのものなんだ。

ただし今までのNISAと新NISAでは違いがあるよ。

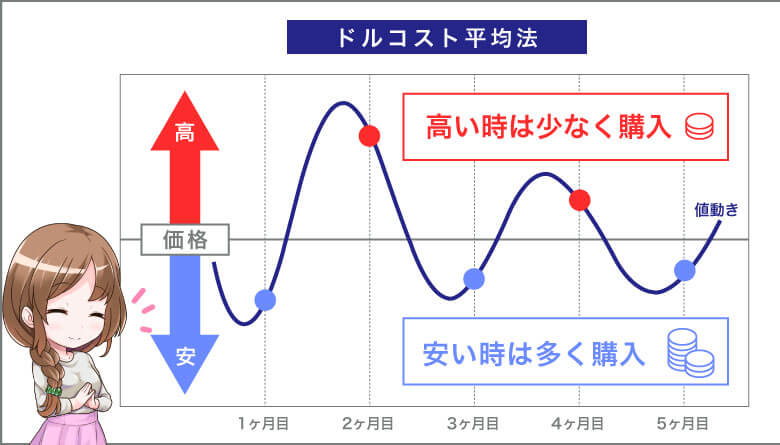

ドルコスト平均法の分散効果が下がる

銘柄変更し、新たに積み立てし直すと、投資に係る時間と金額を分散してきたドルコストのメリットが得られなくなります。

ドルコスト平均法は、「長期運用」が大前提となるからです。

ドルコスト平均法とは

ドルコスト平均法では、「一定額」を定期的に購入します。

その結果、価格が低い時には購入量(口数)を多く、価格が高い時には購入数(口数)は少なく買えるのです。

分散して購入するので、全体でみると平均購入単価が平均化されます。

はじめ

はじめもちろん今まで積み上げてきた銘柄は保有しておくけど、新たに銘柄変更した物は最初から積み上げになるんだ。

かずき

かずきドルコスト平均法が最初からやりなおしになり、銘柄変更は「時間」の分散を損なうので要注意だね。

つみたてNISAは売却すると非課税枠がもどってこない

銘柄変更時にすでに運用している商品を売却すると損する可能性があります。

なぜならつみたてNISAの非課税枠は一度売却すると戻ってこないからです。

売却しても非課税枠は復活しないため、スイッチングはデメリットとなります。

はじめ

はじめ積み立てた銘柄は、非課税期間内で売却の必要がないかぎり「保有」をしておくのがいいんだ。

NISAの非課税枠とは

そもそもNISA制度の大きなメリットは、株式や投資信託等から得られた売却益や分配金・配当金が非課税になることです。

本来なら20.315%の税金が引かれるところ、まるまると利益となるのです。

たとえば通常の投資信託で100万円の運用益がでた場合には、20万3150円の税金を納める必要があります。

しかしつみたてNISAで運用している場合は、税金を支払う必要はありません。

はじめ

はじめ2023年でつみたてNISAは終了するぞ。

2024年からは新NISAに切り替わるから、非課税枠の仕組みをおさらいしておこう。

新NISAは非課税枠が拡充され、つみたて投資枠は年間120万円です。

生涯投資限度額が1,800万と、期間と非課税枠が拡充したのが今までのNISAとの違いです。

新NISAのつみたて投資枠では月10万円ずつで、年間120万を積み立てられます。

はるか

はるか非課税期間が無期限となったため、銘柄は「保有」しつつも「いつまで」に売却する必要はないの。

焦って「売却」しないでじっくり寝かせておきましょう。

【投資成績UP】銘柄変更を検討すべき時

銘柄変更を検討すべき具体的なタイミングは次の2つです。

- 信託報酬の低い商品が出た

- 投資スタイルを変更したい

かずき

かずき投資成績を上げるために、ポイントをおさえておきましょう。

信託報酬の低い商品が出た

信託報酬の低い商品に変更すれば、運用コストが下げられます。

投資対象が同じで運用成績が変わらなければ、信託報酬が低い商品の方が手数料が低くなるためです。

たとえば、100万円の投資信託を信託報酬2.0%から0.2%に変更した場合、年間18,000円も手数料が減らせます。

かずき

かずき18,000円もあれば数か月分のスマホ代がを支払えるね!

はるか

はるか手数料の安い信託報酬の目安は0.2%以下よ。

もし今所有している信託報酬が0.2%を超えているなら、銘柄変更の検討をおすすめします。

投資スタイルを変更したい

ライフステージに応じて、投資スタイルや資産配分を見直していく場合には、銘柄変更も検討しましょう。

たとえば20〜30代では、大きなリターンを追及して値動きが大きい株式への投資比率を高めに設定します。

年齢を重ねるにつれて安定したリターンを求め、リスクの低い債券への投資比率を高めるというようにします。

かずき

かずき若い時には「攻め」の姿勢をとり、年をとってきた場合には「守り」の姿勢になるといった感じだね。

はじめ

はじめ投資スタイルは常に一定ではなく、10年、15年という長いスパンで考えていくんだ。

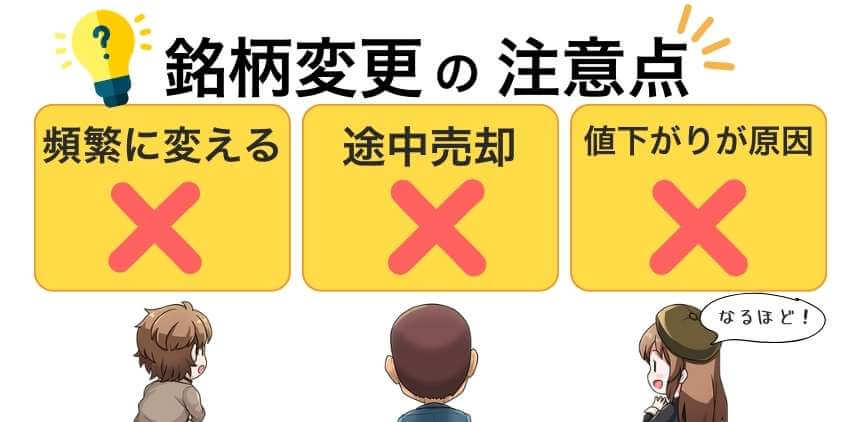

つみたてNISAの銘柄変更の注意点

銘柄を変更する上での注意点も洗い出しておきましょう。

- 頻繁に銘柄変更はしない

- 積み立てた銘柄は保有しておく

- 値下がり理由で銘柄変更はしない

はじめ

はじめポイントさえ、おさえておけば失敗しらずだ。

頻繁に銘柄変更しない

つみたてNISAでは頻繁に銘柄変更をすべきではありません。

管理する商品が増えると手間が増えますし、ドルコスト平均法の分散効果を十分に発揮できなくなります。

長期投資なら運用バランスを整えるのは半年から1年に一度検討すれば十分です。

はるか

はるかその場その場で調子のいい銘柄ばかりを購入すると、高値掴みを続けてしまうわ。

いつ使うお金なのかゴールを決めて、コツコツ積み上げるのが大切よ。

積み立てた銘柄は保有しておく

基本的に積み立てた銘柄は売却せずに、必要になるまで保有しましょう。

つみたて投資は最初に設定した目標に向かって10年20年かけて資産を積み上げる投資スタイルだからです。

新たな商品がでたからといって、すでに運用している商品が急に粗悪品に変わるわけではありません。

長期目線で成果が見込める商品を最初に選択できていれば、じっくり寝かせると複利効果も得られますよ。

値下がり理由での銘柄変更はしない

値下がり理由での銘柄変更は好ましくありません。

相場は変動するもので、いつまでも下がり続けるとはかぎらないからです。

また値下がりがどの局面にあるのかの判断も難しいものです。

つみたてNISAは長期投資が前提! 日々の値動きには一喜一憂しないようにしましょう。

かずき

かずき下げの局面では、あれこれせずじっと耐えるのも必要だね。

はるか

はるか運用成績の良かった人は口座の存在自体を忘れていた人だという話もあるくらいなの。

もし余力があるなら、同じ金額でも多くの口数が買えるので買い増しのチャンスととらえてもいいわね。

2024年新NISAは銘柄変更検討のよいタイミング

新NISAでは新しい口座で積み立てられるので、銘柄変更を検討するのにいいタイミングです。

2024年から新NISA用に新しい口座が作られるため、旧NISAの商品とは別々で管理となるからです。

はじめ

はじめ今まで非課税期間は20年間だけだったので、その期間に「売却」をしないと税制優遇が受けられなかった。

けれど新NISAではその期間の枠がなくなり「生涯」にわたって非課税で保有できるんだ。

はるか

はるかつみたて投資枠も増えるから運用計画を変更するのにいい機会ね。

増やすだけじゃなくて、使い道も考えて運用するのが長期投資を続けるコツよ。

つみたてNISAは移管(金融機関の変更)できない

つみたてNISAは移管、つまり金融機関を超えて商品の持ち運びができません。

金融機関を変更する場合には、新たな金融機関で積み立てをし、既存の金融機関では非課税期間は保有するか、売却するかになります。

かずき

かずきつみたてNISAは、簡単に「引っ越し(移管)」できないんだね。

はるか

はるかもし金融機関を変更したなら、2つの口座でNISA口座をもつことになるの。

だけど既存の金融機関では「保有」だけしている状態なのよ。

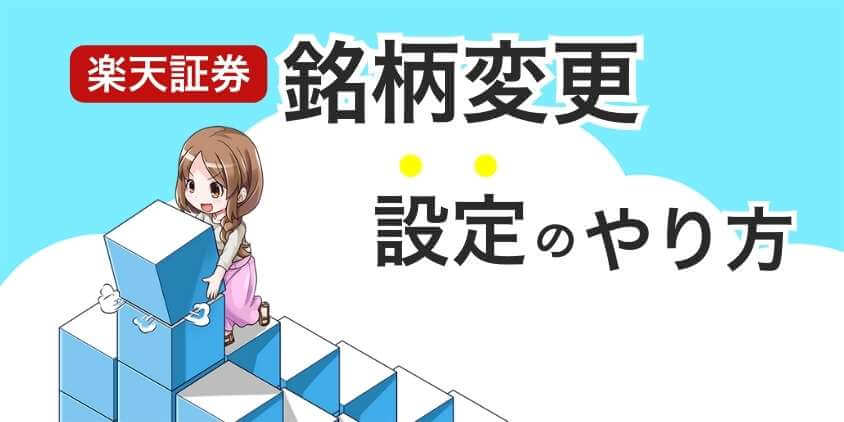

つみたてNISAの銘柄変更する方法【楽天証券】

つみたてNISAの銘柄を変更するには、まず現在運用している投資信託への積み立てを解除し、その後新たな投資信託の設定をします。

はるか

はるかここでは楽天証券を例に紹介しますが、ほとんどの金融機関でも簡単に、積み立て設定はWEB上で変更できるわ。

楽天証券にログインし、画面上部の「NISA・つみたてNISA」をクリックします。

「積立設定」から「積立設定一覧(つみたてNISA)」の画面にし、変更したい銘柄の「変更」をクリックしましょう。

「解除内容の確認」の画面で、内容を確認後、「解除する」をクリックすると解除できます。

はるか

はるか解除してもすでに積立した分が売却されるわけではないので、安心してください。

「NISA・つみたてNISA」→「積立設定」→「ファンドを探す」の順にクリックすれば、銘柄検索ができます。

新しい銘柄を選び、積立金額や積立日を設定します。

最後に取引暗証番号を入力して変更を確定しましょう。

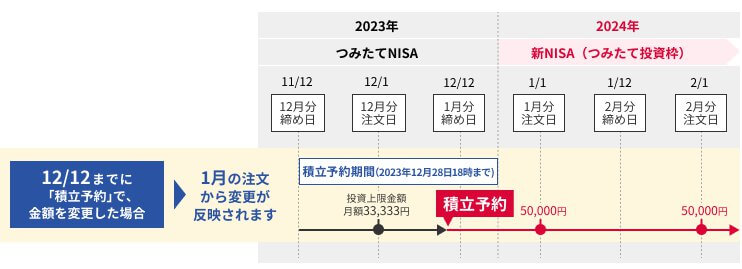

新NISAに向けて積立予約サービスがある

楽天証券では11月13日より積立予約サービスが始まり、新NISAの積立を予約できます。

通常12月31日時点の設定内容で新NISAへ自動で引き継がれるので、特になにもなければ予約サービスをする必要はありません。

しかし銘柄や金額の設定内容を変えたいなら積立予約をしておけば、スムーズに2024年1月から新NISA口座で積み立てられます。

積立予約受付期間 11月13日8時~12月28日18時

(楽天証券公式より)

なお楽天クレカや楽天キャッシュ決済の投信積立をしている場合には、12月12日までに予約しておきましょう。

新NISAに移行後に設定変更すると、2月以降からの注文になってしまいます。

失敗しない銘柄の選び方のポイント

「長く」保有していく大切な銘柄なので、選ぶ場合には以下の5つのポイントをおさえましょう。

- インデックスファンドを選ぶ

- 分散投資でリスクを減らす

- 株式を中心とした投資信託で長期的なリターンを高める

- 信託報酬の低いもので手数料を抑える

- 為替ヘッジなし(円安・円高の影響を受けなくする)でコストを抑える

インデックスファンドは、経済指数の連動を目指しているので、コストもかからず手数料が安くなるのが大きなメリットです。

反対にアクティブファンドは、運用担当者(ファンド・マネージャー)が、投資する企業やその投資割合などを決定し運用します。

プロが運用する分コストもかかってくるので、インデックスファンドよりも、アクティブファンドの方が信託報酬が高くなる傾向にあります。

はるか

はるか銘柄選びのポイントについてくわしくは、「投資信託ランキング」の記事を参考にしてください。

つみたてNISAで人気の投資信託

つみたてNISAで買える投資信託は200件以上あり、金融庁が厳選しているとはいえ選び切れない面もあります。

つみたてNISAの投資信託で選ばれているものを、投信ブロガーが選ぶ「Fund of the Year 2022」より抜粋して紹介しますので、あなたの銘柄選びの参考にしてください。

- 1位 eMAXIS Slim全世界株式(オール・カントリー)

- 2位 ニッセイ外国株式インデックスファンド

- 3位 eMAXIS Slim 米国株式(S&P500)

- 4位 バンガード・トータル・ワールド・ストックETF

- 5位 eMaxis Slim先進国株式インデックス

1位、3位、5位にランクインしているのは、三菱UFJアセットマネジメントのeMAXIS Slim(イーマクシス スリム)シリーズで長期投資家に人気の投資信託です。

eMAXIS Slimシリーズは業界最低水準の運用コストを目指しているます

そのため他社が信託報酬を引き下げると、eMAXIS Slimの信託報酬も引き下げられるのが最大の魅力です。

はじめ

はじめ実際2023年8月にも信託報酬の引き下げを発表し、たとえばeMAXIS Slim 全世界株式(オール・カントリー)は、信託報酬を0.1133%から0.05775%に引き下げられてる。

つみたてNISAにおすすめの証券会社3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

まとめ 銘柄を見直して効率のよい資産運用をしよう

つみたてNISAの銘柄変更について解説しました。

「ほったらかし」投資が基本のつみたてNISAですが、要所要所で見直しも必要です。

銘柄変更は慎重にすべきですが、今後の投資成績のアップにもつながるので、ぜひこの機会に見直してみてください。

最後にこの記事のまとめです。

- 銘柄変更はできるが判断は慎重にする

- 銘柄選びのポイントをおさえて変更しよう

- 新NISAは銘柄変更のチャンスでもある

新NISAで新たな非課税枠と非課税期間の無期限化は、銘柄を見直すチャンスともいえます。

西山

西山常に最新の金融知識をアップデートしつつも、効率よく資産運用をすすめていきましょう。

最後までお読みいただき、ありがとうございました。

つみたてNISA銘柄変更に関するQ&A

- つみたてNISAはスイッチングできますか?

-

つみたてNISAでもスイッチングはできますが、非課税枠を消費するので、保有しておく「銘柄変更」がおすすめです。

- つみたてNISAのおススメの銘柄はありますか?

-

投信ブロガーに選ばれているのが、菱UFJアセットマネジメントのeMAXIS Slim(イーマクシス スリム)シリーズです。シリーズの中で、あなたの考えている投資先から選んでもいいでしょう。

- つみたてNISAの銘柄変更や金額変更は何回までできますか?

-

つみたてNIAAの銘柄変更や金額変更は、何回でもできます。ただし銘柄変更ついては、頻繁にせず長期運用していくようにしましょう。