「NISAってなに?」

「つみたてNISAとは違うの?」

「お得に活用する方法を教えて!」

最近よく耳にするNISA。お得に活用する方法を解説します。

西山

西山投資歴9年の西山です。

つみたてNISAとジュニアNISAを活用して、非課税枠いっぱいまで投資しています。

じつは、NISAは日本人の7人に1人がすでに始めている制度です。

この記事では、これからNISAを始めたい投資初心者のかたに、わかりやすくお得に活用する方法を解説しています。

自分に合ったNISA口座の選び方がわかるので、NISAを失敗せずに始められるようになりますよ。

- NISAには3種類あり、どれか1つしか使えない。

- 自分にあったNISAの選び方

- NISAの注意点と、投資を成功させるコツ

NISAとは

NISAとは投資で活用できる非課税制度です。

本来なら投資で稼いだお金にかかる税金(20.315%)が、NISAを使えば免除されます

日本人の7人に1人がすでにNISAを活用して、資産運用を始めています。

国が作った幅広い年代の方の投資を支援するための非課税制度なので、活用しないともったいないですよ。

最大のメリットは税金が免除

税金が免除されるのが、NISAの最大のメリットです。

投資で儲けたお金の20.315%は税金を納めなければなりませんが、NISAの利益には税金がかかりません。

たとえば100万円の利益にかかる約20万円の税金が、NISAを活用すると納めなくて済みます。

NISAは家計の安定的な資産形成を支援するために、国が後押ししている税制優遇制度です。

実はすでに7人に1人はNISAを活用している

すでに多くの方が、NISAで資産運用を始めています。

2022年6月時点で、NISAで運用を開始している人の数は1789万人(※)もいるからです。(※一般NISA、つみたてNISA、ジュニアNISAの合計)

日本人の7人に1人がすでにNISAを活用してお得に投資を始めているのです。

はじめ

はじめお金の話はしにくいから気づかないが、みんなこっそり始めているぞ。

NISAの種類は3種類

かずき

かずきはやく始めないと、損してそう!

はるか

はるかおちついて。

まずは自分が使えるNISAを確認しましょう。

NISAには「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類があります。

成人は「一般NISA」か「つみたてNISA」のどちらかを選んで利用でき、未成年は「ジュニアNISA」が利用できます。

一般NISAとつみたてNISAはどちらかしか選べないので、投資初心者にとって選ぶのが難しいですよね。

それぞれの特徴を一度比較してみましょう。

| 一般 NISA | つみたて NISA | ジュニア NISA | |

|---|---|---|---|

| 利用可能年齢 | 18歳以上 | 18歳以上 | 18歳未満 |

| 非課税保有期間 | 5年間 | 20年間 | 5年間 |

| 年間非課税枠 | 120万円 | 40万円 | 80万円 |

| 投資可能商品 | 上場株式・ETF・ 公募投資信託・ REIT など | 投資信託・ETF (金融庁の基準を クリアした商品のみ) | 一般NISAと同じ |

| 買い付け方法 | 通常の買い付け 積立投資 | 積立投資のみ | 一般NISAと同じ |

| 払い出し制限 | なし | なし | 18歳まで 払い出し不可 (2024年から 制限なし) |

かずき

かずき非課税期間と年間投資額、投資できる商品が違うんだね!

はじめ

はじめここから、それぞれのNISAを詳しく解説してくぞ。

一般NISA

一般NISAは非課税期間が5年、年間の投資限度額が120万円の非課税制度です。

非課税で保有できる投資総額は600万円までとなります。

投資先や買い付けタイミングの自由度が高く、柔軟に運用できるのがNISAの特徴です。

はるか

はるか自由度が高い分、投資経験がある人向けの制度ね。

つみたてNISA

つみたてNISAは非課税期間が20年、年間の投資限度額が40万円の少額から始められる長期投資向けの非課税制度です。

金融庁の基準をクリアした投資信託だけが投資対象なので、初心者でも安心して始められます。

買い付け方法が積み立て投資に限定されているので、毎月コツコツと資産形成できるのが特徴です。

つみたてNISAが非課税で保有できる投資総額は800万円までとなります。

はじめ

はじめ毎月一定金額を購入する投資手法は、リスク分散に向いているんだ。

ジュニアNISA

ジュニアNISAは未成人のための非課税制度で、非課税期間は5年、年間の投資限度額は80万円です。

基本的な仕組みは一般NISAと同様ですが、18歳になるまで払い出しができないという欠点がありました。

使い勝手の悪さからジュニアNISAは人気がでず、2023年いっぱいでの廃止が決定しています。

廃止にともない、2024年以降はいつでも払い出しができるようになり、使い勝手が向上しました。

はじめ

はじめ廃止がキッカケで利用者が増えた。

皮肉なもんだ。

2024年からは「新NISA」で制度が一本化される

制度が複雑だったNISAは2024年に「新 NISA」として生まれ変わります。

新NISAはつみたて投資枠が3倍の120万に増加、非課税期間も無期限化されて投資家にとってとても優遇された制度に変更されます。

はじめ

はじめ非課税枠については新旧NISAで別管理!

ここはお得ポイントになるから押さえておこう!

はるか

はるか2023年にNISAを始めたほうが、一生で使える非課税枠が多いのね。

NISAは配当金も非課税

今も昔も人気なのが、株や投資信託からの配当金。

NISAで購入した株や投資信託の配当金は非課税になります。

たとえば、4%の配当金を出す企業にNISA枠で100万円投資をすれば、4万円の配当金を非課税でゲットできます。

株価の値動きで得られる利益だけでなく、配当金もお得に受け取れるのがNISAのメリットといえます。

自分にあったNISAの選び方

投資初心者にとって、自分にあったNISA選びは大変です。

ここでは、3つのケースに分けて、NISAの選び方を紹介しています。

はじめやすい順番に解説しますので、あなたにピッタリのNISAを見つけてくださいね。

- リスクを抑えてコツコツ資産形成つみたてNISA

- 余剰資金が多く、リスクがとれるなら一般NISA

- 子供の学費の準備にジュニアNISA

コツコツ長期で資産形成するならつみたてNISA

投資のリスクを抑えて資産運用をしたい人にはつみたてNISAがおすすめです。

つみたてNISAは年間の使える枠が40万円までで、投資できる商品も金融庁の基準をクリアした優良商品に限られるからです。

そのため長期運用に適した手数料の安い商品が数多くラインナップされています。

かずき

かずきつみたてNISAには、投資初心者でも安心できる仕組みが揃っているね。

余剰資金が多く、リスクがとれるなら一般NISA

一般NISAは余剰資金を多くお持ちの方におすすめです。

年間120万円の非課税枠を使い切れば、効率的に資産形成を進められるでしょう。

投資できる商品の種類もつみたてNISAよりも多いので、より柔軟な投資戦略が選択できます。

非課税期間が5年と短いので、短~中期間で値上がりする銘柄を選ぶ投資スキルが求められれます。

子供の学費を用意するのにジュニアNISA

ジュニアNISAは未成年者しか入れないNISAで、子供の将来の教育費に備えるのに向いています。

投資できる商品は80万円まで、投資商品は一般NISAと同じく柔軟に選べます。

あくまでも、お子様本人の口座となるので、まずは自分のNISAでの非課税枠を使い切った後に、余剰資金に応じて使うのが良いでしょう。

はるか

はるかジュニアNISAは2023年が活用できる最後のチャンスよ。

NISA活用3つの注意点

お得に節税できるNISAには3つの注意点があります。

- 選べるNISAはひとつだけ

- 非課税枠は1年単位で消える

しっかりと注意点をおさえて、上手にNISAを活用していきましょう。

選べるNISAはひとつだけ

繰り返しになりますが、利用できるNISAは1つだけです。

一般NISAとつみたてNISAの併用はできません。

変更は可能なので、運用方針が変わった場合には変更申し込みをしましょう。

今年はNISA、来年はつみたてNISAといった使い分けもできるので、その点は安心ですね。

はじめ

はじめ一度でも買い付けすると、その年の間は変更ができないから注意しよう。

非課税枠は1年単位

非課税枠が使える期間にも注意が必要です。

なぜなら、どのNISA枠も非課税枠は年末にリセットされるからです。

たとえば、一般NISAで投資せずに余った20万円の非課税枠は年末に消失します。

非課税枠を使い切るために無理に投資をする必要はありませんが、効率的に使えるように計画しておきましょう。

NISAのメリット・デメリット

ここでNISAのメリットとデメリットを一度確認しておきましょう。

| メリット | デメリット |

| ・利益にかかる税金が非課税 ・少額対応で投資初心者に向いている ・目的に合わせて柔軟に制度を選べる | ・元本保証ではない ・たびたび制度変更があり複雑 |

忘れてはいけないのが、どのNISAで投資をしても元本割れのリスクは残ります。

投資は自分の許せる範囲のリスクではじめてくださいね。

NISAを使いこなす3つのコツ

つみたてNISAをうまく使いこなすには3つのコツがあります。

- ネット証券会社を利用する

- 投資の目的を決める

- 余剰資金ではじめる

コツを押さえて、賢く資産を積み上げていきましょう。

ネット証券会社を利用する

NISA口座を開設するなら、ネット証券会社がおすすめです。

ネット証券会社は人件費を抑えている分、手数料を安く抑えられるからです。

手数料は投資の成績にかかわる、重要なコスト。

ネット証券会社を使って、無駄な手数料は支払わないようにするのが、投資成功のコツですよ。

投資の目的を決める

投資を始める目的をもっておくのが大切です。

なぜなら、投資方針がブレてしまうと、不要な売り買いにつながってしまうからです。

老後資金のために長期投資をはじめたのならば、短期での値動きに惑わされる必要はありません。

最初に決めた航路を守って、しっかりと運用していきましょう。

はるか

はるかいつまでに、いくら投資で用意するのかハッキリ決めておきましょう。

余剰資金で始める

投資は余剰資金で始めましょう。

将来に備えるために、今の生活が苦しくなっては元も子もありません。

ムリに非課税枠を使い切る必要はないですし、つみたてNISAなら月々100円からでも始められます。

日々の生活に影響しない範囲で、許せるリスクを見極めてNISAを活用しましょう。

一般NISAの始め方4STEP

まずはNISAをはじめるための証券口座を作りましょう。

貯金なら銀行口座、投資には証券口座が必要です。

口座開設は手持ちのスマホから簡単に申し込めますよ。

はじめ

はじめネット証券なら、窓口での不要な営業を受けなくて済むから手続きがスムーズだぞ。

次に口座開設した証券口座に投資用の資金を入金します。

銀行やコンビニのATMからの入金や、ネットバンキングを使った入金方法があります。

かずき

かずき入金は手数料のかからないネットバンキングの利用がおすすめだよ。

一般NISAで購入する商品を選びます。

株や債券、投資信託の中から将来性のある投資先を見つけましょう。

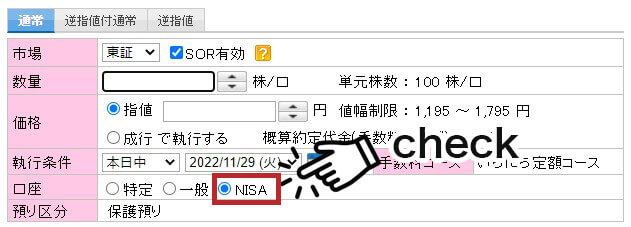

NISA枠で投資商品を購入します。

はるか

はるかチェックを間違えると非課税にならないから、注意してくださいね。

NISAにおすすめのネット証券口座3選

【1,000万口座突破】楽天証券はポイントだけじゃない!手数料も業界最安水準!

| 手数料 | NISA | 投資信託 |

無料 ※手数料ゼロコース選択時 | 2600本超 | |

| IPO | 少額投資 | 米国株 |

1株から売買 | 5100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- 高性能取引ツール「マーケットスピードⅡ」で取引チャンスを逃さない!

楽天グループの強みは納得のポイント還元!

直感的に操作できる取引ツールがスムーズな取引をサポートします。

楽天証券でお得に投資を始めてみませんか?

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISA | 投資信託 |

無料 | 2600本超 | |

| IPO | 少額投資 | 米国株 |

1株から売買 | 5400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カードでの最大10万円までクレカ積立対応!最大3.0%(※1)のVポイント付与

※注釈

※1 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください

株式投資はもちろん、つみたてNISA、iDeCoも業界最安水準の手数料!

米国株をはじめとした多彩な投資商品を取りそろえているから、投資チャンスを逃しません。

業界をけん引するトップ企業だから、初心者からプロまで安心して使える証券口座です。

まとめ NISAでお得に資産を築こう

ここまで、お得に節税して資産運用できるNISAの仕組みや選び方を解説してきました。

3種類の中から自分にあったNISAを活用して、賢く資産を築いていきましょう。

最後にこの記事のまとめです。

- NISAは利益にかかる税金が非課税のお得な制度。

- 「一般NISA」「つみたてNISA」「ジュニアNISA」の3種類がある

- 投資の目的をしっかり決めて運用するのが大切

- 手数料の安いネット証券で口座をつくるのがおすすめ

- おすすめの証券口座は、SBI証券、楽天証券、松井証券の3社

日本人の7人に1人は始めているNISA制度。

もしかしたら、となりの同僚もすでにはじめているかもしれませんよ?

西山

西山お金の話ってしにくいイメージがありますよね。

NISAはお得な制度です。

もしNISAで悩んでいる方がいたら、この記事をおすすめしてもらえると嬉しいです。

最後まで読んでいただき、ありがとうございました。

NISAに関するよくあるQ&A

- NISAとは何ですか?

-

少額からの資産形成を助ける非課税制度です。NISAを使えば投資の利益にかかる20.315%の税金が免除されます。

>> NISAとはを詳しくみる - つみたてNISAとは違うのですか?

-

2023年現在、NISAには「一般NISA」と「つみたてNISA」の2種類があり、それぞれ投資できる限度額と期間に違いがあります。

2024年からは「新NISA」として制度が一本化され、より柔軟な資産形成をサポートする制度に生まれ変わります。

>> NISAの種類を詳しくみる