「新NISAってどんな制度?」

「どう活用すればお得になるの?」

「新NISAで一番効率的な投資方法を教えて!」

これらの悩みを解決する記事です

2024年から始まる新NISAは、今までのNISAを大きく上回る節税効果が期待できます!

西山

西山投資歴9年の西山です。

新NISAはまさに神改正!

ここまで優秀な制度になるとは、思いもよりませんでした!

この記事に、新NISAを最大限活用して将来の準備をするための情報を詰め込みました。

知っているだけで将来の資産に100万以上差がつくので、ぜひ最後までお付き合いください!

- 新NISAの仕組みを最大限活用する方法

- 制度が始まる2024年までにしておくべき準備

- 100万以上差がでる運用計画と手数料

【2024年開始】新NISAで節税できる3つの仕組み

新NISAとは2024年から開始される新たな少額投資非課税制度です。

現行の一般NISAとつみたてNISAは終了し、投資家にとって魅力的な制度へと生まれ変わります。

使いやすく大幅にアップデートされますので、2024年までに準備して新しい制度に乗り遅れないようにしましょう。

- 税金ゼロ!高い節税効果

- 一生使える!非課税期間

- つみたてと成長!ふたつの非課税枠が併用できる

- 使い切れない!非課税枠

はじめ

はじめまずは新NISAの特徴を見ていこう!

税金ゼロ!高い節税効果

新NISAは投資で得られた利益に税金がまったくかかりません。

本来なら投資で得られた利益にかかる20.315%の税金が免除されるのです。

具体的には新NISAで100万円の利益がでたケースだと、投資家の手元にまるまる100万円が残ります。

はじめ

はじめ配当金も非課税!

高配当株への投資で毎月数万円の小遣いを稼ぐのにも向いているぞ!

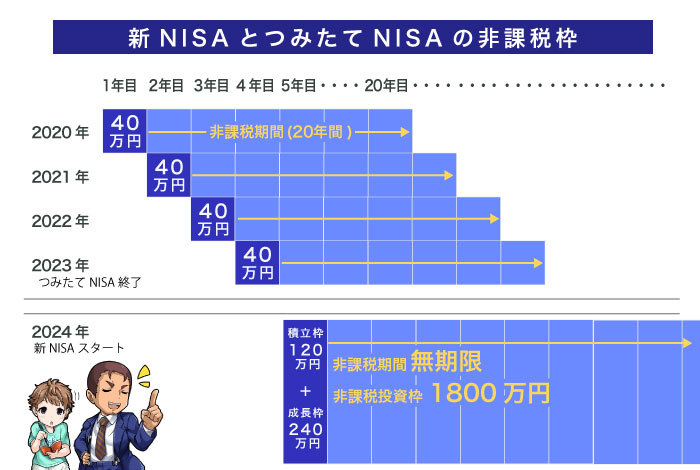

一生使える!非課税期間

新NISAは非課税で運用でる期間が無期限に延長されました。

そのため、20年を超える超長期的な運用が可能になります。

長期での複利運用の効果は絶大で、たとえば200万円を年利5%で40年運用すると、資産は7倍の1471万円へと成長します。

はるか

はるか時間を最大の武器にして、資産を築ける制度になったのね。

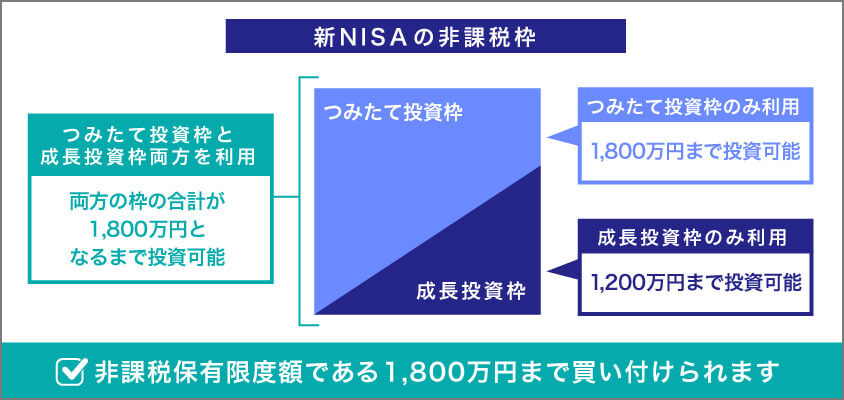

つみたてと成長!ふたつの非課税枠が併用できる

新NISAは、つみたて投資枠と成長投資枠が併用できるようになり、制度がシンプルになります。

積立投資をしつつ、足らない部分を個別株で補えるようになり、柔軟な投資戦略がとれるのが魅力です。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 買い付け方法 | 積立投資(毎月) | 任意のタイミング |

| 購入商品 | 投資信託のみ | 株・債券・投資信託など |

| 特徴 | ・長期投資向き ・金融庁が商品を厳選 | ・短期、長期どちらにも使える ・ハイリスク商品は金融庁が制限 |

安定した成績が望める積立投資で将来にそなえながら、大きな投資チャンスを自分の判断で掴める制度になっています。

かずき

かずきいままでは「つみたて」「一般」ふたつの制度のどちらかしか使えなかったんだ。

投資初心者が悩む原因として、問題視されていたんだよ。

使い切れない!?非課税枠が1,800万円へアップ

新NISAで非課税で投資できる金額は、つみたて枠と成長枠を合わせて最大1,800万円まで買い付けできます。

毎月10万円ずつ積み立てても使い切るには15年かかるため、十分な非課税枠があると言えます。

| 月々の投資金額 | 年間の投資金額 | 非課税枠を 使い切る年数 |

|---|---|---|

| 2万円 | 24万円 | 75年 |

| 5万円 | 60万円 | 30年 |

| 10万円 | 120万円 | 15年 |

| 30万円 | 360万円 | 5年 |

はじめ

はじめ非課税枠は無理して使い切る必要はない!

まわりの声に惑わされず、自分のペースで取り組むのが大切だぞ!

【新NISAの改悪点】現行NISAの利用者は注意

新NISAは従来の制度と比べてシンプルで使いやすい制度に改善されています。

ただし、すでに従来のNISAで投資をしていた方にとっては、3つの改悪点があります。

- 一般NISAはロールオーバー(移管)ができない

- 成長投資枠は一般NISAよりも運用できる商品が減る

- 18歳以下の非課税枠(ジュニアNISA)が無くなる

すでに運用を始めている方は、制度の切り替わりで損をしないように対策しておきましょう。

はじめ

はじめ改悪点の対策はこの記事で詳しく解説しているぞ。

新NISAの3つのメリット

新NISAでの資産運用には3つのメリットがあります。

- 柔軟な投資戦略がとれる

- 長期的な資産形成ができる

- 投資初心者でも始めやすい

はるか

はるか新NISAを活用して、将来使えるお金に差をつけましょう!

柔軟な投資戦略がとれる

新NISAはふたつの投資枠を組み合わせて、柔軟な投資戦略がとれるのが魅力です。

つみたて投資で長期安定を狙いつつ、成長投資枠で短期のリターンも非課税で狙えるようになりました。

かずき

かずきいきなり個別株なんてチャレンジできるかなぁ・・・

はじめ

はじめ1株単位から取引できる証券会社なら、500円で個別株に投資できるぞ

長期的な資産形成ができる

新NISAは非課税期間が無期限なので、30年を超える長期投資でも大きな力を発揮します。

1800万円の非課税枠を年利5%で30年運用したケースでシミュレーションしてみましょう。

| 毎月の積立額 | 積立期間 | 元利合計 |

|---|---|---|

| 5万円 | 30年 | 4,161万円 |

| 10万円 | 15年 | 2.672万円 |

| 30万円 | 5年 | 2,040万円 |

かずき

かずき投資年数が長いほど、資産は増えるんだね!

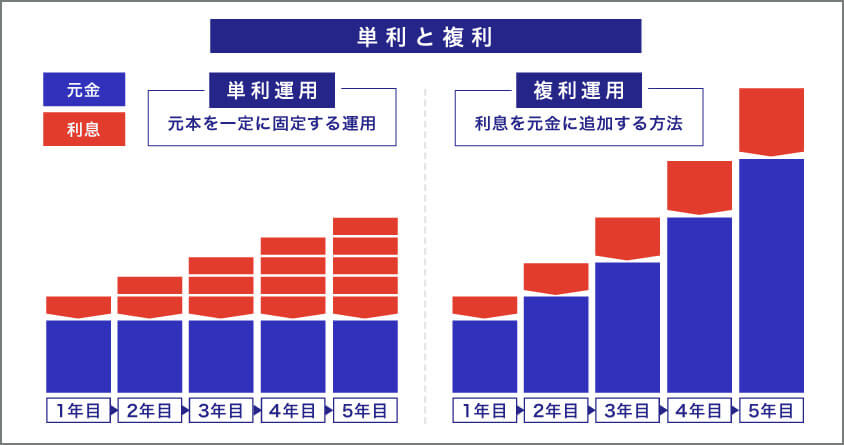

長期運用は複利の力が働く分、運用期間が伸びるほど資産は大きくます。

新NISAは非課税期間が無期限になったので、これまで以上に資産を築きやすくなりました。

複利とは

複利運用とは、投資で得られた利益を再び元本に組み込む運用方法です。

元本部分が雪だるま式に増えるので、投資期間が伸びるほど加速的に資産が増えるのが特徴です。

はじめ

はじめ何年後にいくら用意するか、ゴールを考えて投資額を決めよう!

投資初心者でも始めやすい

新NISAはいままでのNISA制度の中でもっとも投資初心者向きです。

その理由は、少額からの投資を簡単にはじめられるからです。

最低投資額は100円からですし、非課税期間に制限がないので焦って売買を繰り返す心配もありません。

ふたつの投資枠が柔軟に使えるので、脱初心者へのステップアップもスムーズにできる制度となっています。

新NISAのデメリット

改良された新NISAにも3つのデメリットがあります。

- 元本割れのリスクがある

- つみたて投資は成長に時間がかかる

- 成長投資枠の短期投資はリスクが高い

はじめ

はじめどんな投資にもリスクはある!

楽観視していては、足元をすくわれるぞ!

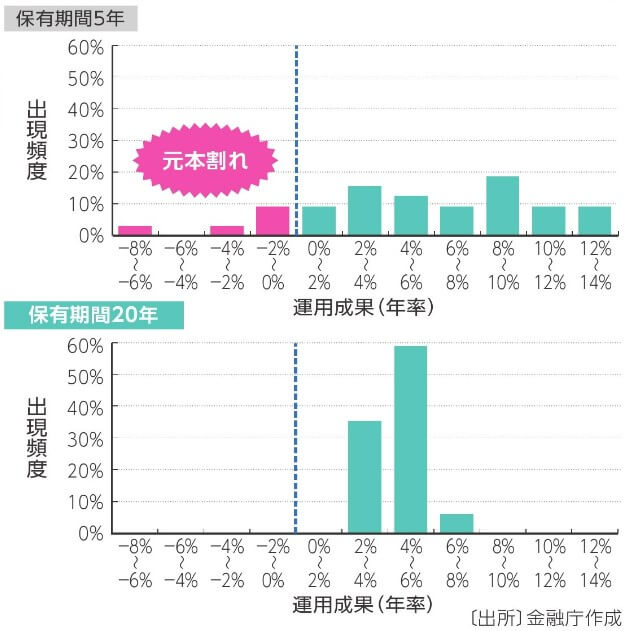

元本割れのリスクがある

新NISAでの投資には元本割れのリスクがあります。

株や債券といった値動きがある商品に投資してリターンを狙う制度だからです。

はじめ

はじめ金融庁も短期投資のリスクには注意喚起をしているぞ!

金融庁のデータからリターンのばらつきを見ると、投資期間が5年だと-8~14%と元本割れのリスクがあります。

20年の長期投資になれば、リターンは2~8%に安定しています。

かずき

かずき投資期間が最大の武器になるんだね。

つみたて投資枠は成長に時間がかかる

積立投資は資産が育つのに時間がかかる運用方法です。

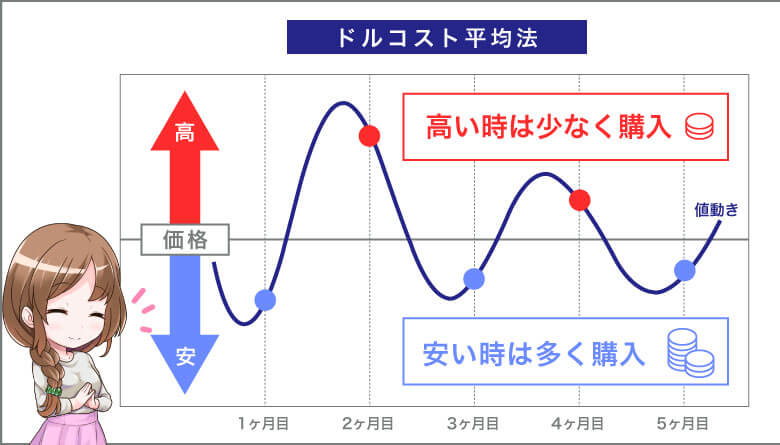

購入時期を分散して、平均的なリターンを狙う投資スタイル(ドルコスト平均法)だからです。

とくに投資して1年ほどは運用している元本が小さいため利益も小さく感じます。

10年20年先を見越してコツコツ継続する力が必要です。

成長投資枠の短期投資はリスクが高い

成長投資枠は使い方を誤れば大きなリスクをともないます。

なぜなら、つみたて投資枠よりも購入できる商品の種類が豊富だからです。

つみたて投資枠は金融庁の厳選した、長期運用向きの商品しか購入できません。

成長投資枠は購入できる商品の自由度が高いので、投資商品を選ぶ知識が求められます。

はじめ

はじめとはいえ、成長投資枠はつみたて投資枠と同じ商品が買える。

長期投資を前提にするなら、安定した運用を加速させるのに役立つぞ!

お得!新NISAをフル活用した節税シミュレーション

新NISAは非課税期間が無期限なので、30年を超える長期投資でも大きな力を発揮します。

1,800万円の非課税枠を年利5%で30年間運用した場合の運用イメージを見てみましょう。

はじめ

はじめ積み立てが5年で終了したら、25年先まで保有したパターンで計算しているぞ。

| 毎月の積立額 | 運用計画 | 元利合計 |

|---|---|---|

| 5万円 | 30年間積立 | 4,161万円 |

| 10万円 | 15年積立 + 15年保有 | 5,649万円 |

| 30万円 | 5年積立 + 25年保有 | 7,102万円 |

かずき

かずき計画によっては30年で7,102万円も目指せるんだね!

運用の成績が一番いいのは非課税枠を早く使い切る戦略です。

ただし、短期投資はリスクが大きくなるのを忘れずに運用しましょう。

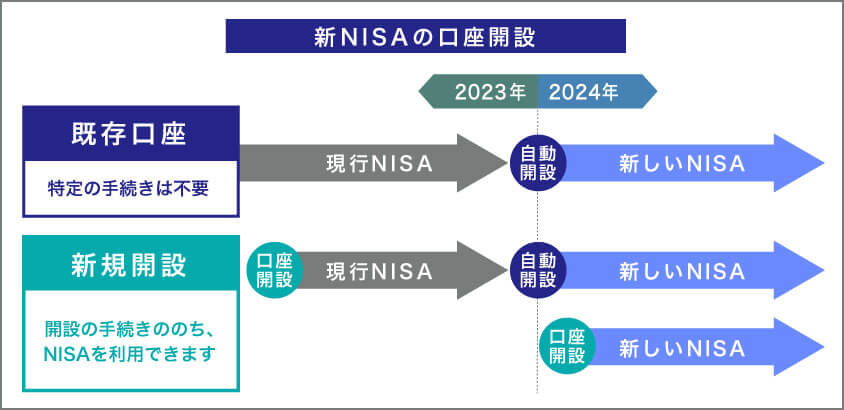

新NISAの口座開設!2023年NISA利用者は手続きなしでOK!

すでにNISAを始めている1804万人の方は、新NISAの口座開設手続きは不要です。

現在運用を始めている金融機関で継続して制度が利用できます。

これからNISAを始める方は、事前に口座開設の準備を進めておきましょう。

2023年から準備しておけば、新NISAが始まってから慌て無くて済みますよ。

はるか

はるか新NISAが始まる直前は申し込みが込み合うかも!

早めに準備しておきましょう。

新NISAに乗り遅れないための3つの準備

2024年から始まる新NISAに乗り遅れないためにも、2023年にしておくべき準備は3つです。

- 証券口座を開設しておく

- 商品選びを済ませておく

- 少額で投資に慣れておく

しっかり準備して、万全の体制で新NISAを活用しましょう!

証券口座を開設しておく

新NISAを最大限活用するには証券会社で口座を開設しておきましょう。

つみたて投資枠と、成長投資枠の両方で豊富な商品から投資先を選べます。

はじめ

はじめ銀行でも新NISAは使えるが、選べる投資先が少なすぎる。

手数料も格安なネット証券で口座を用意しておこう。

はるか

はるか賢く運用するならネット証券ね!

| 証券会社名 | ||||||||

| 業種 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | ネット証券 | 銀行 | 銀行 | 銀行 |

| ポイント種類 | 楽天ポイント | Pontaポイント dポイント Vポイント JALマイル | マネックスポイント | 松井証券ポイント | Pontaポイント | Pontaポイント | なし | なし |

| ポイント還元率 (買い付け時) | 0.5~1.0% | 0.5~5.0%※ | 1.1% | なし | 1% | 0.03% | なし | なし |

| 最低積み立て額 | 100円 | 100円 | 100円 | 100円 | 100円 | 1,000円 | 1,000円 | 1,000円 |

| 積立頻度 | 毎月/毎日 | 毎月/毎日/毎週 | 毎月/毎日 | 毎月/毎週/毎日 | 毎月 | 毎月 | 毎月 | 毎月 |

| NISA つみたて投資枠 対象投資信託数 (2024年2月26日時点) | 221本 | 221本 | 218本 | 223本 | 219本 | 20本 | 15本 | 12本 |

| 特徴 | NISA口座数No.1 ポイントがザクザク貯まる! 楽天市場のお買い物のポイント還元率もアップ! | 国内株式個人取引シェアNo.1! 手数料の安さ、ポイント還元率、豊富な投信ラインナップ、初心者からプロにまで選ばれる証券口座! | 少額からの取引ができる「ワン株」で個別株も始めやすい | 創業100年を超える老舗証券会社! 投資初心者向けの動画コンテンツが豊富 | ポンタポイントが使いやすい! 投資信託の保有でPointゲット! 大口投資向き | 窓口で申し込みができる。 積立投資でポイントが貯まる数少ない銀行 | 窓口で申し込みができる。 直接相談で安心感がある。 | 窓口で申し込みができる。 直接相談で安心感がある。 |

| 公式サイト | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※注釈

▼SBI証券のクレカ積立

【三井住友カード プラチナプリファード】

- 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- 三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

商品選びを済ませておく

新NISAが始まる2024年までに、投資する商品を決めておきましょう。

積立投資の購入日は月初になっているケースが多いので、積立設定は年内に終わらせておく方がスムーズです。

制度が始まる直前になって慌てないように、計画するのが大切です。

はじめ

はじめ長期で安定したリターンが見込めるおすすめ投資信託はこの記事で紹介しているぞ。

少額で投資に慣れておく

2023年の内から、つみたてNISAを活用して少額で投資に慣れておきましょう。

日々の値動きに慣れておくのは、長期投資を続けるうえでとても大切です。

運用を開始して間もない時期は少しの値動きで元本割れをします。

あなたが許せるリスクの範囲を確かめながら、資産を積み上げていきましょう。

新NISA口座の開設方法

2023年にNISAを始めておけば、2024年に新NISAは自動で口座開設されます。

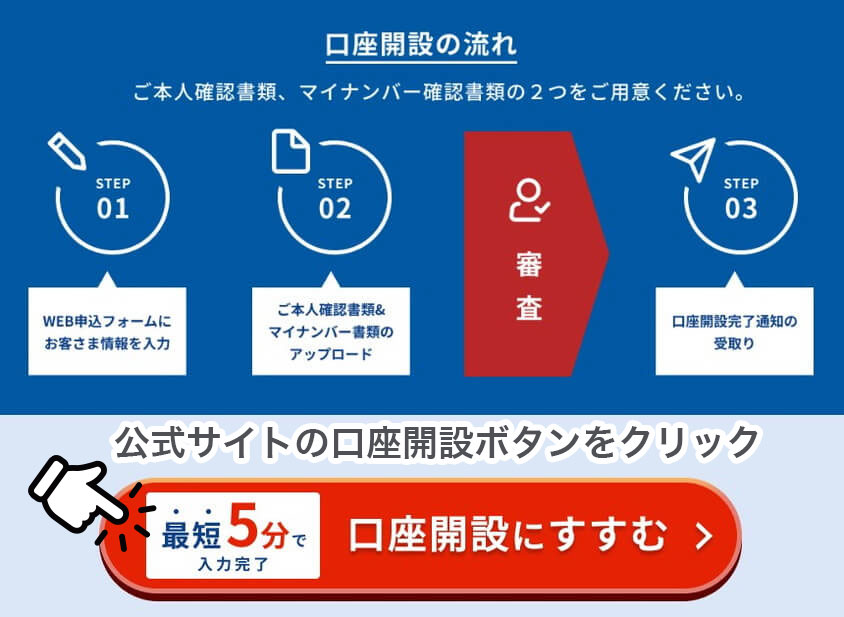

ここからはSBI証券を参考に、NISA口座の開設方法を5STEPで解説します。

トップページにある「口座開設」ボタンをクリックして、口座開設ページへ進みましょう。

指示に従って、以下の必要事項を入力します。

・氏名

・生年月日

・住所

・電話番号

・メールアドレス

・口座種別

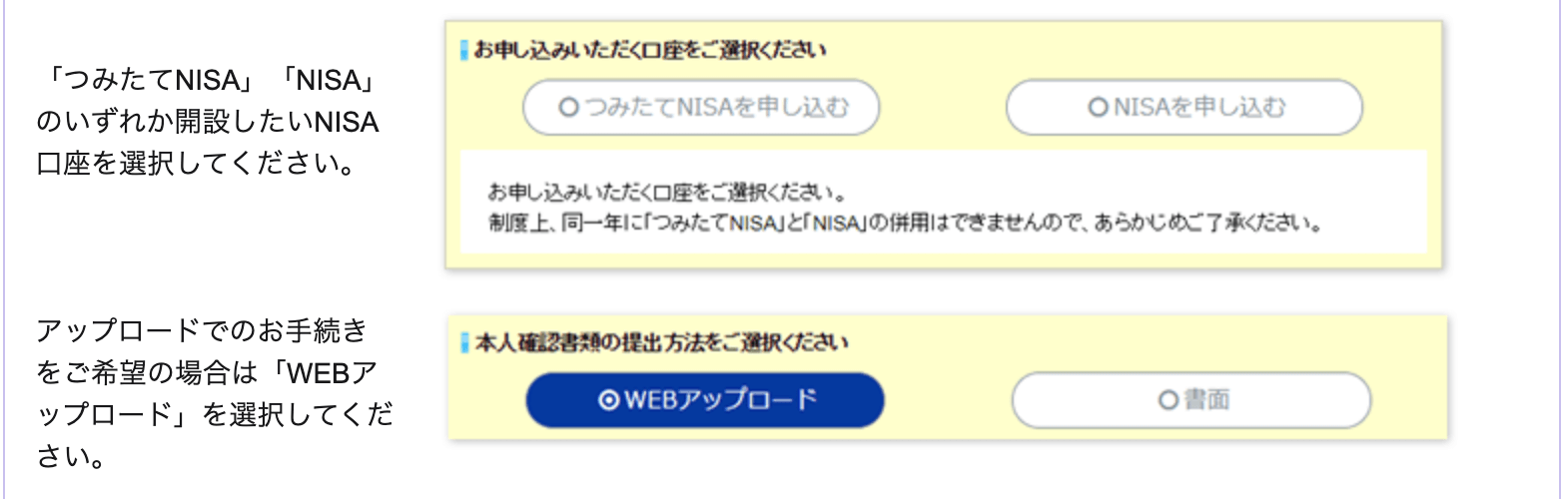

口座開設と同時にNISAに申し込みます。

本人確認書類(マイナンバーカードや運転免許証)を用意し、Webまたは郵送で手続きをします。

SBI証券では、オンライン開設と郵送開設の2種類から選択できます。

- オンラインで開設:最短2営業日

- 郵送で開設:最短7営業日

Web申し込みの場合「つみたてNISAを申し込む」にチェックを入れ、本人確認書類の提出で「Webアップロード」を選択すればその場で申し込みが完了します。

提出が終われば、あとは税務署の審査を待つだけです。

新NISAを最大限活用できる証券口座の選び方

新NISAを余すことなく活用するなら、証券会社の選び方が重要です。

豊富な投資先から、少額からチャレンジできる証券会社を選びましょう。

- 積立投資の商品が多い

- 投資の手数料が低い

- 少額から取引できる

はじめ

はじめ3つのポイントを押さえることが、将来の資産に差をつける!

特に手数料の差で100万損するケースもあるから要注意だぞ!

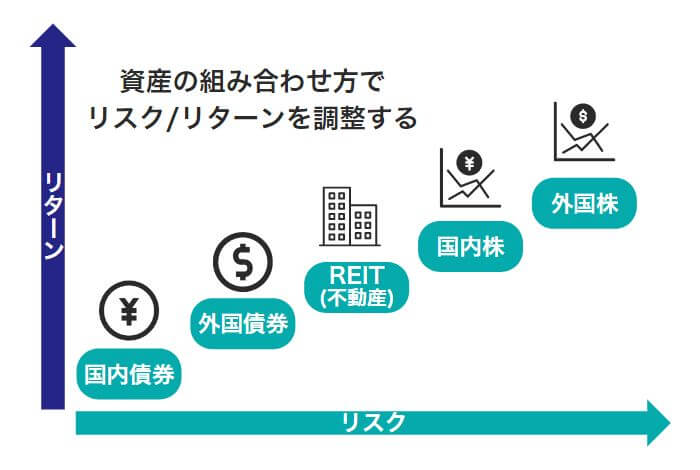

積立投資の商品が多い

積立投資枠の対象商品ラインナップの豊富さは、証券会社選びでまず見るポイントです。

投資先が豊富なほど、自分の目指すリターンにあった商品が選べるようになるからです。

たとえば、表のようなリスクが分散されたうえに手数料の安い商品を取り扱っているのは大手ネット証券だけです。

| 投資信託 | 手数料 (信託報酬) | 特徴 |

|---|---|---|

| ニッセイ・インデックスバランスファンド (4資産均等型) | 0.154% | 金融庁の試算(20年利回り2~8%)で使われた投資先へと分散投資する投資信託 |

| eMAXIS Slim全世界株式 (オール・カントリー) | 0.1144% | 全世界47カ国約2,900社にまとめて分散投資できる投資信託 |

投資信託の取り扱い数をしっかり確認してから、新NISAを始める口座を選びましょう。

投資の手数料が低い

つみたて投資枠の成績を大きく分けるのが手数料(信託報酬)です。

信託報酬は投資信託を持っている間にかかる手数料で、高いほどリターンを下げてしまうからです。

具体的に、信託報酬が0.1%と1.0%の商品で、リターンの差を計算してみましょう。

【運用条件】

積立金額:月々3.3万円(年間40万円)

積立期間:20年

年利;4%

| 信託報酬 0.1% | 信託報酬 1.0% | |

|---|---|---|

| 運用成績 | 1179万円 | 1179万円 |

| 信託報酬 (手数料) | 12万円 | 115万円 |

| 最終運用結果 | 1167万円 | 1064万円 |

かずき

かずき利益が103万円も変わるんだね!

はじめ

はじめ信託報酬の目安は0.2%以下!

高すぎるコストを支払わないようにしよう!

少額から取引できる

新NISA向きの口座選び、最後は少額の取引に対応しているかをチェックしましょう。

1株単位での少額投資に対応していれば、成長投資枠を活用して、少額でリスクを抑えて投資先をトッピングできます。

はるか

はるか楽天証券が手数料の安さで一歩リードしているわね!

少額投資に対応している証券会社なら、トヨタのような大企業の株が2000円程度から購入できます。

投資家としてステップアップを考えるなら、少額での個別株投資ができるかをチェックしておきましょう。

新NISAに向いているおすすめ証券会社3選

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

新NISAの3つの注意点

新NISAへと制度が切り替わるなかで、注意点が3つあります。

- 非課税枠は別管理になる

- 新旧NISAの併用はできない

- 新NISAへロールオーバー(移管)はできない

はるか

はるか新旧の制度をしっかり使いこなせばお得になるから、準備してね!

非課税枠は別管理

新NISAと従来のNISAの非課税枠は別枠での管理となります。

従来のNISAで投資している資産は、非課税期間が終了するまでそのまま運用できます。

たとえば、2023年につみたてNISAで投資すると、2042年まで非課税運用が可能です。

はじめ

はじめつまり、2023年にNISAを始めると、非課税枠を多く貰える!

今年始めた人だけがゲットできるお宝節税制度になるぞ!

新旧のNISAは併用はできない

2024年から新NISAが始まるので、従来のNISAでの新規買い付けはできません。

従来のつみたてNISAと一般NISAは2023年で終了となります。

かずき

かずき制度が終了しても運用は続けられるからね

新NISAへロールオーバー(移管)はできない

従来のNISAから新NISAへは資産を移管できません。

管理は別となり、従来NISAの非課税期間が終了するまで運用を続けられます。

一般NISAでロールオーバーでの資産運用を考えていた人は、一度売却して新NISAで買い付けなおす手間が発生します。

はるか

はるか一般NISAでロールオーバーを考えていた人の対策はつぎの記事で紹介しているわ!

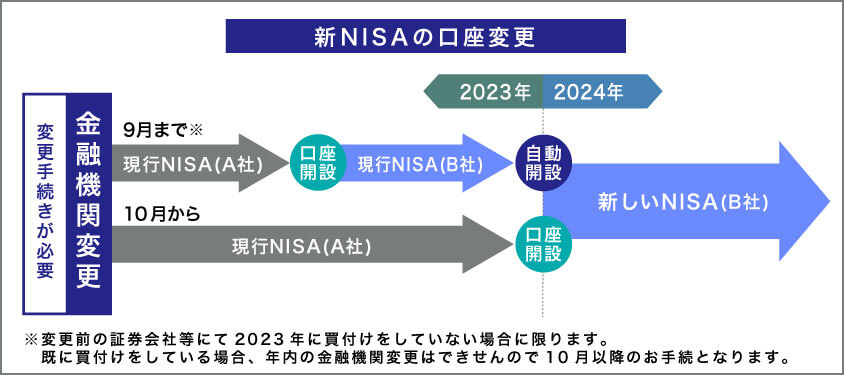

新NISA!金融機関の変更はできる

かずき

かずき新NISAにあわせて今とは別の金融機関で運用を始めたいんだけど。

はじめ

はじめ金融機関の変更はできるぞ!

手続きに1月程かかるから、早めに準備しておこう。

すでに運用している金融機関からNISA口座を変更できます。

新しく始めたい金融機関で口座を開設して、NISA口座の切り替え手続きをしましょう。

口座変更には利用中の金融機関と、変更先の金融機関両方で手続きが必要です。

はるか

はるか申し込みは簡単だけど、書類の発行に時間がかかるわ。

詳しい口座変更の手順を解説した記事をチェックしてね。

まとめ 神改正がかかった新NISAを最大限活用しよう

この記事では新NISAの仕組みから効率的な投資戦略までを解説してきました。

最後にこの記事のまとめです。

- 新NISAは、制度がシンプルになりパワーアップする。

- 非課税枠は最大1,800万円。非課税期間は無期限。

- 制度が一本化されて、つみたてと成長枠で柔軟に投資できる。

- 非課税枠は早く使い切るほど効率的。

- 新NISAに向いている証券会社は、SBI証券、楽天証券、マネックス証券

新NISAを活用できるかが、将来の資産に差をつけるので、ぜひ活用してくださいね。

西山

西山ここまで神改正がかかるとは思っていなかったので正直驚いています。

新NISAがあなたの資産形成の手助けになれば嬉しいです!

最後までお読みいただきありがとうございました。

新NISAに関するよくあるQ&A

- 新NISAとはなんですか?

-

2024年から始まる新しいNISA制度。これまでの複雑だったNISA制度を一本化して、シンプルにパワーアップした制度へと生まれ変わります。非課税枠が1,800万円に増額され、非課税期間も無期限へと延長されました。

- 2023年に購入したNISAはどうなりますか?

-

非課税枠が終了するまでそのまま保有できます。つみたてNISAなら2042年まで、一般NISAは2027年までが非課税期間となります。

- 新NISAの非課税枠は何年で使い切るのが合理的ですか?

-

理論上は非課税期間を早く使い切るほうが合理的です。具体的には5年で1,800万円の非課税枠を使いきり、25年間年利5%で保有すれば、7102万円の資産に育ちます。

ただし短期的に運用を勧めるのはリスクが高くなります。資産状況とあわせて計画的に非課税枠を利用しましょう。