「夫婦で資産運用をしたいけど、証券会社はどこがいい?銘柄は?」

「夫婦で積み立てたらどのくらい貯まるのか知りたい!」

「夫婦でつみたてNISAをしたいけど、パートナーが渋っている・・・」

これらの疑問や悩みを解決します。

夫婦でつみたてNISAを利用すると非課税枠が倍になるため、利用しない手はありません。

一代で巨大な資産を築き上げた投資の神様ウオーレン・バフェットは、言っています。

「私は小さな雪の玉をずいぶん若いころに転がし始めた。10年遅ければ、今の私はなかった。」と。

西山

西山夫婦でつみたてNISAを満額運用して3年経ちます。

実は夫婦の足並みを揃えるまでに、いくつかの紆余曲折がありました。

夫婦で満額20年つみたてNISAで5%の複利運用で積み立てれば2,740万です。

老後資金に必要といわれる2,000万も準備できますよ。

つみたてNISAの夫婦活用はメリットが大きい!

つみたてNISAは、毎月決まったタイミングで買い付ける「積立投資」で、金融庁が認めた投資信託のみ投資ができます。

100円からの少額から始められ、分散投資ができるのでリスクも軽減できます。

さらに運用利益が非課税となりますので、税金はかかりません。

つみたてNISAの年間非課税枠は40万ですが、夫婦で活用すればで非課税額の枠が2倍の80万です。

はじめ

はじめ非課税で運用できる「枠」が2倍なので、つまりお得度も2倍になるぞ。

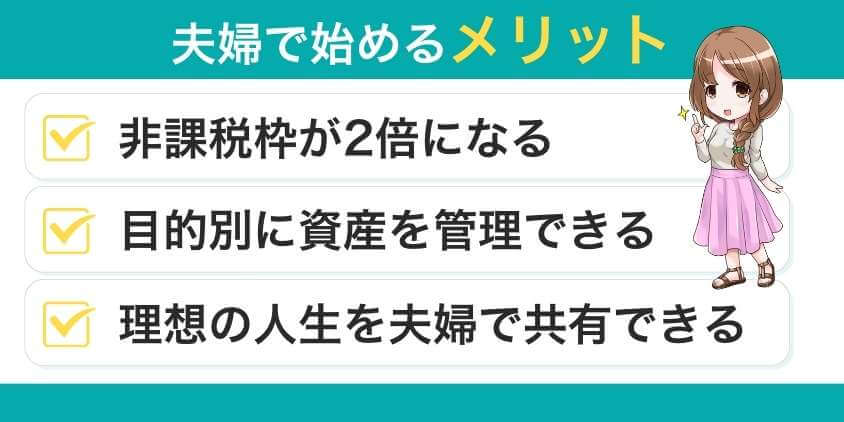

夫婦でつみたてNISAを始めるメリット

夫婦でつみたてNISAをすると以下のようなメリットがあります。

- 非課税枠が2倍になる

- 目的別(老後用、教育費用)に資産を管理できる

- 理想的な人生について夫婦で共有できる

夫婦でつみたてNISAをするからこそのメリットをしっかり把握しておきましょう。

非課税枠が2倍になる

夫婦で積み立てると、つみたてNISAの非課税枠が2倍になります。

年間の最大利用可能額が40万なので、2人分なら80万円です。

たとえば20年積み立てると1,600万円分(20×80万)の非課税の枠となり、運用益は1,140万(5%の金利の場合)になります。

しかしつみたてNISAで運用していなければ、1140万のうち約20%の税金、つまり220万が引かれてしまい、手元に入るのは920万になってしまうのです。

かずき

かずき税金で結構引かれてしまうんだね。

はじめ

はじめ220万は、私立大学の授業料の約2年分にもなるぞ。

目的別(老後用、教育費用)に資産を管理できる

口座が二つになるので、1つは老後用、もう1つは教育費用と目的別に資産運用ができます。

たとえば夫の口座で老後費用を運用、妻の口座で教育費を運用することで、それぞれどの程度貯まったかがわかりやすくなります。

最初から目的をわけて運用していると、いざ大金を使う時もスムーズに話が進められるぞ。

理想的な人生について夫婦で共有できる

「資産運用」について話あうことで、お互いに思い描く「理想的な人生」について夫婦で共有できます。

夫婦で歩む人生には出産、教育費、老後の資金とライフステージによりかかる出費は変わってきます。

たとえば家を作るのに設計図もなく建て始めたら上手くいくでしょうか?

「人生」も同じように計画が大切です。

はるか

はるか「人生の設計図」を夫婦で話し合い考えることで、お互いの想い描く「理想の人生」がイメージしやすくなるわ。

かずき

かずき「いつ」「どれくらい」お金が必要になってくるのかもわかるよね。

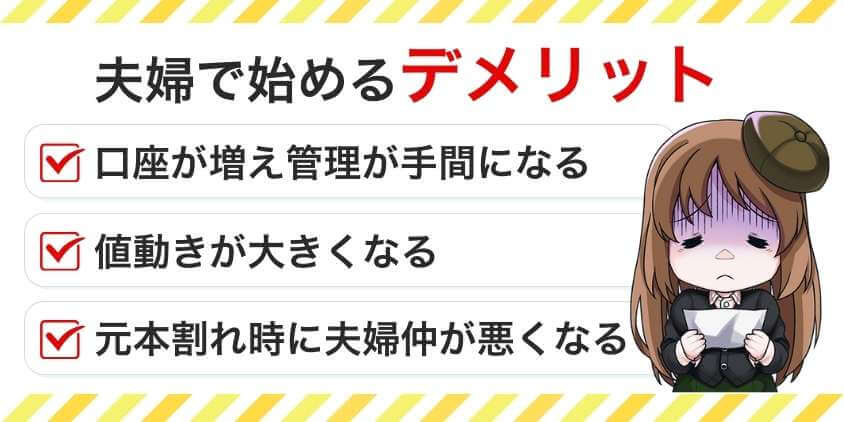

夫婦でつみたてNISAを始めるデメリット

夫婦でつみたてNISAを活用するデメリットは次の3つです。

- 口座が増えるので管理が手間になる

- 資産の値動きが大きくなる

- 元本割れした時に夫婦仲が悪くなる

あとから夫婦で揉めないように、デメリットを洗い出しておきましょう。

口座が増えるため管理が手間になる

口座が分かれていると、総資産がわかりにくくなるため、資産管理が手間になります。

ただし資産管理アプリなど「ツール」を使えば、お互いの「資産」がまとめて把握できるので利用を考えるとよいでしょう。

はじめ

はじめマネーフォワードなどのアプリは、夫婦の証券口座や銀行口座、クレジットカードが登録できるんだ。

家のお金を一括管理するのに便利だぞ。

資産の値動きが大きくなる

運用額が増える分、資産の値動きが大きくなります。

夫婦で運用するので2倍に資産がなるため、パフォーマンスの良い場合プラスも2倍となりますが、悪い場面ではマイナスも2倍となります。

つみたてNISAで運用するいい面でもあり、悪い面でもあるの。

日々の運用成績については一喜一憂しないでコツコツと積み立てるのがいいわ。

元本割れした時に夫婦仲が悪くなる

同じだけの金融知識がないと、ケンカの原因になります。

つみたてNISAは運用期間が短いと元本割れしやすいためです。

元本割れしても大丈夫な理由を夫婦で共有し、長期目線で資産を築きましょう。

はるか

はるか投資期間が5年の場合には、マイナスになる可能性は10%超(金融庁)とのデーターもあるの。

20年、少なくとも10年スパンを考えるといいわ。

はじめ

はじめ始める前に元本割れのリスクがあることや、元本割れしないコツや対処法を知っておくと安心できるぞ。

【実際の声】夫婦で資産運用の口コミ

はるか

はるか実際「よそのお宅」はどうなのかな??って気になる。

つみたてNISAをやっている「先輩」の生の声も知りたいわ。

実際につみたてNISAを夫婦でやっている人のいい口コミと悪い口コミをご紹介します。

いい口コミ

はじめ

はじめつみたてNISAは、基本「放置」がいいんだ!

はるか

はるか極端な話、積み立てはじめたら1年に1,2度の確認であとは忘れているぐらいでもいいの。

かずき

かずき長期運用していくことで老後問題も心配がなくなるわね。

悪い口コミ

はじめ

はじめはじめる前にお互いにしっかりと「金融知識」を得て、話し合っておくといぞ。

かずき

かずき実は2020年から高校で金融教育の授業の必修化が始まって、「投資」についても学んでいるんだ。

「資産形成」を「投資」ですることも今後当たり前になっていくかもしれないね。

はるか

はるか「毎月」の生活がしんどくなるほどの積立額はもってのほか。

でもやめることはないので減額しつつ、コツコツ続けるのが〇よ。

かずき

かずき将来のためもあるけれども、「今」の生活も大切だよね。毎月の生活の積立額ってどのくらいがいいのかな?

夫婦で2倍!つみたてNISAのシミュレーション

1人だけで積み立てた場合と夫婦で積み立てた場合の2つを比較してみましょう。

現行2023年までのつみたてNISAの満額は年40万なので、1人につき最大1か月33,333円積み立てられます。

夫婦2人で満額積み立てるならば、倍の66,666円です。

【シミュレーション条件】

運用期間:20年

利回り:5%

| 運用年数 | 3年 | 5年 | 10年 | 15年 | 20年 | |

|---|---|---|---|---|---|---|

| 1人で積み立てた場合 | 元利合計 | 129万円 | 226万円 | 517万円 | 891万円 | 1,370万円 |

| 元本 | 120万円 | 200万円 | 400万円 | 600万円 | 800万円 | |

| 利息 | 9万円 | 26万円 | 117万円 | 291万円 | 570万円 | |

| 夫婦2人で積み立てた場合 | 元利合計 | 258万円 | 453万円 | 1,035万円 | 1,781万円 | 2,740万円 |

| 元本 | 240万円 | 400万円 | 800万円 | 1,200万円 | 1,600万円 | |

| 利息 | 18万円 | 53万円 | 235万円 | 581万円 | 1,140万円 |

20年間、夫婦で積み立てると約2,740万円になります。

老後に必要といわれる2,000万円が準備できる計算です。

はるか

はるかただ無理して満額積み立てる必要はないわ。5,000円、1万円ごとのシミュレーションも参考にしてみるといいわ。

【2024年開始】新NISAの夫婦利用をシミュレーション

2024年から始まる新NISAは年間のつみたて投資枠が120万円に拡充され、月々10万円まで積み立て投資ができます。

夫婦で新NISAを活用したケースをシミュレーションしてみましょう。

【シミュレーション条件】

運用期間:15年

利回り:5%

| 運用年数 | 3年 | 5年 | 10年 | 15年 | |

|---|---|---|---|---|---|

| 月々10万円 | 元利合計 | 387万円 | 680万円 | 1,552万円 | 2,672万円 |

| 元本 | 360万円 | 600万円 | 1,200万円 | 1,800万円 | |

| 利息 | 27万円 | 80万円 | 352万円 | 872万円 | |

| 夫婦2人で月々20万円 | 元利合計 | 775万円 | 1,360万円 | 3,105万円 | 5,345万円 |

| 元本 | 720万円 | 1,200万円 | 2,400万円 | 3,600万円 | |

| 利息 | 55万円 | 160万円 | 705万円 | 1,745万円 |

はるか

はるか個人が新NISAで使える非課税枠は最大1.800万円。

月々10万円積み立てると、15年で使い切れる計算よ。

はじめ

はじめ成長投資枠も併用すると、1人あたり月々30万円まで積み立てできる。

ただし、枠を焦って使い切る必要はない。

焦ってリスクを取り過ぎるのはNGだぞ。

夫婦でつみたてNISAを始めるのが向いている人

夫婦での投資は、お互いの理解と協力が大切です。

夫婦でつみたてNISAに向いている人は、どのような人なのでしょうか。

- 目的を持って運用できる人

- 共働きで余剰資金がある人

- 基本的な投資知識があるか、学ぶ意欲のある人

向き不向きを知ることで、始める前の判断材料にしましょう。

目的を持って運用できる人

共同で家計を管理し、お互いの投資方針を理解して、目的をもって運用できる夫婦が向いています。

たとえば夫婦間で、投資の方針やリスクに関する理解を共有し、「いつ」「どのくらい」の金額を用意しないといけないかをライフイベントにそって話し合う必要があります。

かずき

かずきビジネスで使われるPDCAサイクルは、実は家計管理でも大切だね!

PLAN(計画)→DO(実行)→CHECK(評価)→ACT(改善)で進めていくといいね。

共働きで余剰資金がある人

共働きで余剰資金がある人も、つみたてNISAの資産運用が向いています。

共働きで「2馬力」の収入があるため、「倍速」で積み立てられるからです。

銀行の定期預金の金利は0.002%ほどです。100万円預けても、1年後は20円程度の利息しかつきません。

ましてタンス預金はもったいないです。

たとえば1本10円だったうまい棒が、12円に値上げされたのも記憶に新しいのではないでしょうか。

はじめ

はじめ今100円で買えるものは、実は10年、20年後にも同じ価格であるとは限らないんだ。

物価の上昇(インフレ)により「タンス預金」の価値が下がってしまうと考えられるんだ。

余剰資金があるならば、投資運用で増やしていくのがおすすめです。

基本的な投資知識があるか、学ぶ意欲がある人

つみたてNISAでは、どのような商品を選ぶかや市場の動きをどう解釈するかなど、一定の知識や情報収集が必要です。

「知識」があることで、元本割れの時にはあわてずにすみ、「元本割れ」の時こそ、同じ値段でより多くの口数を購入するチャンスととらえられます。

知識があるかないかで、大きく運用結果にも差がでてくるでしょう。

夫婦で運用するのにおすすめの投資信託

はじめての資産運用なら全世界株への投資がおすすめです。

MicrosoftやAppleといった世界的に有名な優良企業を含む2000~9000社に、一括で投資できます。

1年運用してみて、リスクとリターンがあなたの目指す目標にあっているかを確認してみましょう

はじめ

はじめよりリスクをとってリターンを目指すなら米国への投資割合を増やす。

リスクを下げたいなら債券をトッピングするといいぞ。

つみたてNISAのおすすめ証券会社3社

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

【簡単】SBI証券での始め方を5ステップで紹介

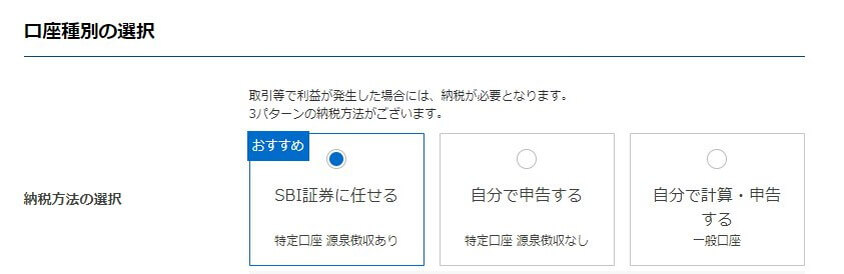

SBI証券でつみたてNISAをはじめる方法は次の5ステップで簡単にできます。

「口座開設する」をクリックし、次画面でメールアドレスを入力します。

メールアドレスに送られて来た認証番号を入力しましょう。

個人情報(住所・氏名・メールアドレス等)を入力し、口座種別を選択します。

口座選択は、確定申告の必要がない「特定口座 源泉徴収あり」が、おすすめです。

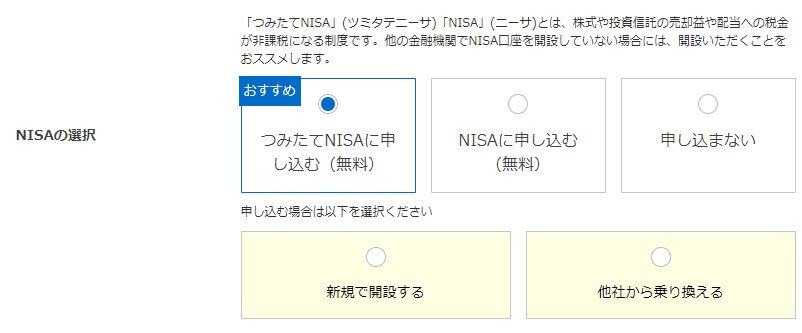

「つみたてNISAを申し込む」をクリックし、「新規で開設する」か「他社から乗り換える」のあてはまる方を選択します。

SBI証券では、口座開設や投資信託の保有などのアクションに応じてポイントが貯まるサービスがあります。

おすすめは、ポイント投資もできるTポイント・Vポイント・pontaポイントです。

Vポイントは三井住友クレジットカードでたまるポイントです。

クレジットカード決済にすると積立額に応じてもVポイントが付与されます。

本人確認書類(マイナンバーや運転免許証)を用意し、Webでアップロードするか郵送します。

【開設までの所要時間】

Webで申し込み:最短2営業日

郵送で申し込み;最短7営業日

【ケンカNG】夫婦での資産運用の注意点

夫婦で資産運用するからこその注意すべき点もあります。

- 自分名義の口座は自分で投資判断をする

- 生活費を考慮して先取りで積み立てる金額を決める

- 専業主婦(夫)は贈与税に注意する

夫婦仲良く資産運用できるように、詳しくみていきましょう。

自分名義の口座は自分で投資判断をする

夫名義の口座は夫、妻名義の口座は妻がそれぞれ管理・運用するようにしましょう。

当社では、仮名・借名取引防止のため、お客様のお取引内容について、それがご本人様によるものであるかどうかを確認させていただく場合がございます。その結果、ご本人様によるお取引でない可能性があると当社が判断した場合(犯罪収益移転防止法におけるいわゆる「ハイリスク取引」の疑いが生じた場合等)においては、取引の停止(預かり金の出金を含む)や、口座の解約等の措置を取る場合がございます。

楽天証券:仮名、借名取引について

仮名・借名取引と判断されると、取引の停止などのペナルティもあります。

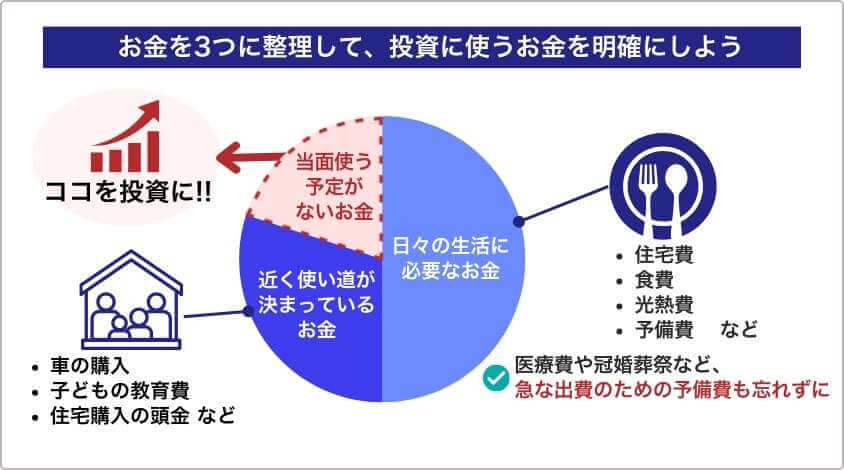

生活費を考慮して先取りで積み立てる金額を決める

先取りで生活に必要でないお金をわけて、毎月つみたてNISAに投資するのがおすすめです。

長期で運用していくため、無理のない計画が必要です。

生活を圧迫しないような金額に設定しましょう。

はるか

はるか家計管理の考え方については、金融庁の動画も参考にしてみるといいわ。

専業主婦(夫)は贈与税に注意する

積み立てる額が年間110万円を超えた場合は、贈与税を納付する必要があります。

専業主婦(夫)がつみたてNISAで投資する場合は、投資に必要なお金は、働いている夫(妻)から渡されます。

生活費として渡したお金を、専業主婦(夫)が自分名義で投資に利用することで、贈与を受けたとみなされるためです。

贈与税とは

個人が年間110万を超える金銭をもらった場合にかかる税金のことです。

かずき

かずき現行NISAは年間40万なんだけど、新NISAではつみたて投資枠は120万だったよね。

はじめ

はじめほかに「贈与」がなければ、投資金額(積立額を含む)を年間110万以内に納めれば発生しないぞ。

パートナーの理解を得られない場合はムリに始めない

投資にはリスクがあるため、どれだけ資産運用の魅力を伝えてもパートナーに理解してもらえないケースはよくあります。

実際わたし(西山)も最初は妻の理解を得られませんでした

ですが、「投資したお金で家族旅行に行きたい」「子どものためにお金を準備したい」と相手にメリットを数か月かけて伝えて、ようやく始めることができました。

夫婦の大切なお金だからこそ、将来に向けた計画を一緒にたてるところから始めるのが、パートナーの理解を得られるコツですよ。

西山

西山お金の家族会議をする時はケーキを買って帰ってきてました。

準備も楽しむのが夫婦でのつみたて運用のコツですね。

夫婦のつみたてNISAを成功させるコツ

「家族の生活」に関わることだから、失敗はしたくないですよね。

はるか

はるか夫婦でつみたてNISAを成功させるにはどうしたらいいのかしら?

- 家計管理と資産の把握をしやすくしておく

- 夫婦で同じ証券口座を使う

コツとして知っておくだけで、将来の運用成績は変わりますよ。

家計管理と資産の把握をしやすくしておく

夫婦で積み立てていくので家計管理と資産の把握を楽にするようにしておきましょう。

夫婦で証券投資を行う場合、「夫の定期預金等」・「夫の証券口座」・「妻の定期預金等」・「妻の証券口座」と少なくとも4口座の資産管理が必要になるからです。

はじめ

はじめクレカ決済を使うと、お金の管理を一元化でき、資金移動の手間もはぶけるぞ。

夫婦で同じ証券会社を使う

同じ証券会社を使うメリットは以下の3つです。

手続きや取引の操作の仕方が同じなのでわかりやすい

情報共有するときに見比べやすい

夫婦で紹介キャンペーンが使える

同じ証券会社にしておくと、証券会社が「倒産」した場合の心配をするかもしれません。

もし証券会社が倒産しても、保有している投資信託や証券は失われず、口座のお金も保護されます。

お客さまにお預けいただいておりますご資産(有価証券やお金)は、当社が保有する資産(有価証券やお金)と、金融商品取引法に基づき、明確に分けて管理しております(分別管理)。したがって、万が一、当社が破綻したとしましても、お客さまからお預りしているご資産は確実に返還されます。しかし、顧客分別金信託のタイムラグや、万が一の事故などにより、お客さまの資産を完全に返還ができない場合、または返還に著しく日数を要する場合には、投資者保護基金が対応します。(詳細は「顧客資産の分別管理」をご確認ください。)

SBI証券 破綻した場合

はじめ

はじめ投資する銘柄が同じならは、異なる会社のものでも結果は同じなんだ。

信託報酬の安い証券会社や、貯めたいポイントがあるかも考えるといいぞ

かずき

かずき同じ証券口座を使うこと、夫婦で紹介キャンペーンが使えるからお得に始められるね。

もちろん「必ず」同じ証券口座である必要はありません。

証券会社によって貯まるポイントもそれぞれ違ううので、あなたの使い勝手のよさそうな証券会社をおすすめの証券会社から探してみましょう。

2024年の新NISAで夫婦でつみた投資枠は240万に!

2024年から大幅に非課税枠が拡充されるため、つみたて投資枠も240万に増えます。

- ポイント1 つみたて投資枠は月10万円、夫婦なら月20万円

- ポイント2 年間110万以内なら贈与税はかからない

ポイント1 つみたて投資枠は月10万円、夫婦なら月20万円

夫婦でつみたて投資枠で運用する場合、1カ月10万円ずつ積み立てれば年間120万円です。

2023年までのつみたてNISAで投資できる額は年間80万円だったので、新NISAでは積み立てられる金額が大幅に増えました。

夫婦で考えるならば、月20万の投資が可能になります。

はるか

はるか共働きなら子どもが生まれる前、子どもがいるなら就学前が貯め時ね

はじめ

はじめ積み立て金額は変えられるから、家計の状態や経済状態に合わせて変えて積み立てるといいぞ。

ポイント2 年間110万以内なら贈与税はかからない

つみたて投資枠が120万なので、パートナーが働いていなくて、資金を渡して投資する場合には110万円以内にすると贈与税は発生しません。

1年間のすべての贈与額が110万以内なら贈与税はかからないからです。

はじめ

はじめそもそも夫婦間での生活に関する金銭のやり取りは贈与にはならないが、「投資」目的の場合には贈与とみなされてしまうんだ。

はるか

はるかただ枠いっぱい無理して、つみたてる必要はないわ。生活のゆとりがなくなったら本末転倒よ。

まとめ 夫婦でつみたてNISAを利用して「倍速」で資産形成しよう

ここまでつみたてNISAを夫婦でする方法について解説してきました。

最後にこの記事のおさらいです。

- 夫婦でつみたてNISAを利用すると「倍速」で貯まる

- 互いが納得してから始める

- 同じ証券会社を選んで手間をへらそう

子どもが生まれ親となると、考え方はかわるものですね。

子どものころは、サンタからのプレゼントを楽しみにしていましたが、今は贈る楽しみに変わりました。

毎年12月が近づくと「サンタ業務」の任務遂行に向けて夫婦で話し合います。

西山

西山「サンタ業務」を通じて実はもらう楽しみよりも、贈る楽しみの方が何倍も大きいなあと思ったものです。

そして大切な守るものができたからこそ、資産形成についても真剣に考えるようになりました。

この記事を参考に夫婦でつみたてNISAを始めて、資産形成の一歩を踏み出していただけたら幸いです。

最後までお読みいただきありがとうございました。

夫婦でつみたてNISA利用に関するよくある質問

- 専業主婦でもつみたてNISAはできますか?

-

できます。ただし、贈与税がかからないように投資金額は注意しましょう。

- 新NISAでは、夫婦で口座をまとめた方がいいですか?

-

新NISAでの投資枠240万と非課税枠が増えますが、あえて1つにまとめる必要はありません。世帯での投資枠を確保しておけるように、別々にもっておくことをおすすめします。

- 夫婦でつみたてNISAをする場合、同じ銘柄にするデメリットはありますか?

-

投資信託で組み入れ銘柄が分散されているならば、大きなデメリットにはなりません