「NISA口座は複数開設できるの?」

「NISAを上手に活用して、節税したい!」

「2つの金融機関でNISA口座を申し込んでしまったけれど、大丈夫……?」

このような悩みを解決できる記事を用意しました。

記事前半では「家族で複数のNISA口座を開設する方法」について、後半では「NISA口座を複数の金融機関で申し込んだ場合」について解説するので、ぜひ参考にしてくださいね。

西山

西山NISA口座を増やすことで非課税枠も増やせます。

将来のライフイベントに備えるためにも、あらかじめ準備しておきましょう。

この記事の内容を理解してNISA口座を複数作ることで、非課税の投資枠を拡大して節税しつつ、お得に資産運用をしていきましょう。

- NISA口座を複数開設する方法

- 家族で複数のNISA口座を活用するメリット・デメリット

- NISA口座におすすめな証券会社

【一人ひとつ】NISA口座は複数開設できない

NISA口座は一人ひとつしか開設できません。

複数の金融機関に申請をしても、NISA口座開設の審査は落ちてしまします。

日本証券業協会は、下記のように誤って複数の口座を申し込んでしまった場合は「早急に取消しを申し出るように」と呼びかけています。

複数の金融機関で申し込んでしまった場合、最も希望する金融機関でNISA口座の開設ができなくなることがあるため、いずれか1つの金融機関をお選びいただき、直ちに、NISA口座の開設・お取引を希望されない金融機関に対して、NISA口座の開設申込の取消しをお申し出ください。

引用元:日本証券業協会 「つみたてNISAに関するよくある質問」

ただし、すでに金融機関から税務署への申請が提出され、処理が完了してNISA口座が開設されている場合は取り消せません。

はじめ

はじめもし間違えて複数の金融機関に申し込んでも、ペナルティはありませんので安心してくださいね。

複数申請時の手続きの詳細は記事後半で解説しています。

「つみたてNISA」や「ジュニアNISA」も複数口座の開設はできない

「一般NISA」と「つみたてNISA」、「ジュニアNISA」を同時に開設することはできません。

18歳を超える人は「一般NISA」か「つみたてNISA」のいずれかを選択し、18歳未満の利用は「ジュニアNISA」のみの利用が決められています。

| 一般 NISA | つみたて NISA | ジュニア NISA | |

|---|---|---|---|

| 利用可能年齢 | 18歳以上 | 18歳以上 | 18歳未満 |

| 非課税保有期間 | 5年間 | 20年間 | 5年間 |

| 年間非課税枠 | 120万円 | 40万円 | 80万円 |

| 投資可能商品 | 上場株式・ETF・ 公募投資信託・ REIT など | 投資信託・ETF (金融庁の基準を クリアした商品のみ) | 一般NISAと同じ |

| 買い付け方法 | 通常の買い付け 積立投資 | 積立投資のみ | 一般NISAと同じ |

| 払い出し制限 | なし | なし | 18歳まで 払い出し不可 (2024年から 制限なし) |

なお「一般NISA」と「つみたてNISA」の利用は年ごとに変更できます。

もしNISA口座の変更をしたければ、運用中の金融機関にて設定を切り替える手続きを行いましょう。

【家族で協力】NISA口座を複数開設する方法2パターン

この章では下記のNISA口座を複数開設する方法2パターンについて解説します。

- 夫婦でNISA口座を開設

- 子供がいたらジュニアNISA口座を開設

家族で非課税枠を増やすする方法を知って、より効率的に資産形成できないか検討しましょう。

夫婦でNISA口座を開設

先述したようにNISA口座は1人1口座なので、夫婦合わせれば2口座分の非課税枠を確保できます。

たとえば夫婦でつみたてNISA口座を持つと、非課税枠は1年で40万円×2人分の80万円となり、40万円の枠だけで運用するよりも、非課税枠の資産を多く持てます。

| 夫の非課税枠 | 妻の非課税枠 | 夫婦の年間非課税枠 | |

|---|---|---|---|

| 夫:つみたてNISA 妻:つみたてNISA | 40万円 | 40万円 | 80万円 |

| 夫:一般NISA 妻:つみたてNISA | 120万円 | 40万円 | 160万円 |

| 夫:一般NISA 妻:一般NISA | 120万円 | 120万円 | 240万円 |

つみたてNISAで40万円を年利5%で20年運用したシミュレーション結果は106万円。

夫婦で活用すれば、資産は倍の212万円まで大きくなります。

はるか

はるか夫婦がそれぞれNISA口座を持つ場合、一般NISAとつみたてNISAを自由に組み合わせできます。

一般NISAとつみたてNISAの違いは次の記事で詳しく解説しています。

子供がいたらジュニアNISA口座を開設

子どもがいればジュニアNISA口座を開設することで、夫婦でのNISAと同様に多くの非課税枠を確保できます。

ジュニアNISAの非課税枠は年間80万円、子どもが複数いれば人数分だけ申請可能です。

はじめ

はじめただし、2023年をもってジュニアNISAは廃止されます。

非課税枠の80万円をゲットするのは今年が最後のチャンスです。

そしてジュニアNISAの非課税期間はもともと5年でしたが、制度の廃止にともない2024年以降は引き出し制限がなくなり、好きなタイミングで引き出せる仕組みに変わります。

また、将来子供が自分名義の証券を持つことで、金銭教育にも役立つでしょう。

はるか

はるかたとえば、ジュニアNISAで全世界株に投資すれば、コカ・コーラやトヨタといった普段目にする企業へ投資しているんだと伝えられわ。

子どもの口座で運用しているから、子ども自身の金融リテラシーアップに繋がるわね。

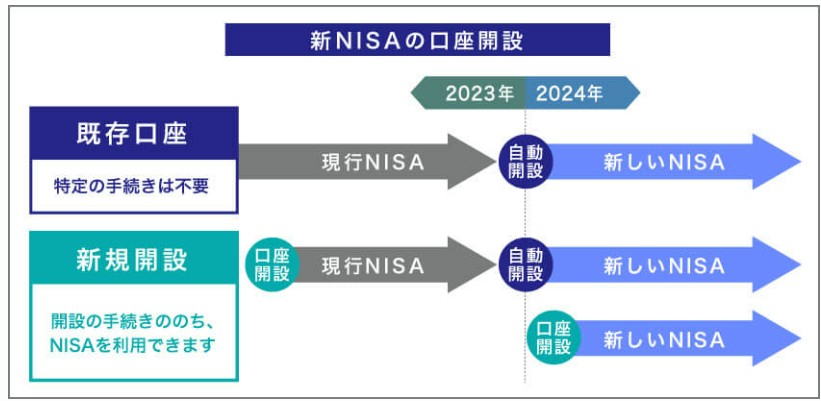

2024年の新NISAで複雑だった制度が一本化される

現在はNISAとつみたてNISAのいずれかを選択する必要がありますが、2024年からはNISAとつみたてNISAが一本化された制度に変更されます。

来年からのNISA制度の変更により、年間・生涯の投資枠の上限が増加し、非課税期間が無期限になるなど、使い勝手が向上します。

ただし既存のNISA口座に保有していた商品は、新しいNISA口座に移管できない点は注意が必要です。

従来のNISA口座で保有している商品は、新NISAとは別管理となります。

一般NISAなら5年、つみたてNISAなら20年の非課税期間が終了するまで運用は続けられますので、新制度が始まっても運用計画を変える必要はありませんよ。

はじめ

はじめ非課税枠が別管理だからこそ、2023年にNISAを始めた人だけが、非課税枠を上乗せで貰えるぞ。

新NISAの詳しい活用法は次の記事で解説しているぞ。

新NISAの口座開設!2023年NISA利用者は手続き不要

2023年にNISA口座を開設しておけば、新NISAの口座は自動で開設されます。

つまり新NISAに関して、すでに一般NISAまたはつみたてNISAを利用している人は手続きが不要です。

はるか

はるか年末は手続きが込み合う可能性があるため、今年のうちに新NISAへ準備しておきましょう。

家族で複数のNISA口座を活用するメリット

この章では下記の家族で複数のNISA口座を活用するメリットについて解説します。

- 非課税枠が増えて資産形成の効率があがる

- 目的別に口座を分けられる

まだ家族でNISAを開設していない人はぜひチェックしておきましょう。

非課税枠が増えて資産形成の効率があがる

夫婦でNISAを活用すれば、資産運用の効率があがります。

非課税枠が増えるほど、大きな金額を運用できるようになるためです。

たとえば月々3万円と6万円を20年間、年利5%で積み立てたケースで比較してみましょう。

| 積立額 | 20年後の運用益 |

|---|---|

| 月3万円 | 123万円 |

| 月6万円 | 246万円 |

| ※年利5%、運用期間20年で計算 | |

かずき

かずき倍の投資枠があれば20年後に123万円も差がつくんだね!

運用効率があがれば旅行や趣味などへ使えるお金が増えて、ゆとりある将来にむけた準備に役立ちます。

目的別に口座を分けられる

複数の口座があれば、目的別に口座を分けて管理できるので便利です。

子供の学費や、老後の資金、短期的な運用を分けておくのは資産をコントロールするのに役立ちますよね。

たとえば資産をすべて同じ口座で管理していると、15年後に使う子どもの学費を短期の値動きで売却してしまうミスの原因になります。

はるか

はるか取引ミスをすると、せっかく立てた人生設計が狂ってしまいますよ。

目的別に口座を分けておけば、間違いが無くなり安全に資産を積み上げられるでしょう。

複数の口座でNISAを活用するデメリット

この章では下記の「複数の口座でNISAを活用するデメリット」を2つ紹介します。

- 管理の手間が増える

- リスクを取り過ぎる可能性がある

あらかじめデメリットを把握して、リスクに備えておきましょう。

管理の手間が増える

複数の口座を持つと、資産の管理の手間が増えます。

それぞれの口座の情報にアクセスするためのIDやパスワードが増えてしまうからです。

管理が増えるほど、売買設定のミスや投資判断が増加し、資産運用にかける時間を増やさなければなりません。

複数口座でのミスを防ぐためにもマネーフォワードなどの資産管理ツールを活用するのがおすすめですよ。

リスクを取り過ぎる可能性がある

複数口座をもつと非課税の枠が増える分、自分のリスク許容度を超えて投資する可能性があります。

運用効率を求めすぎて、リスクを甘く見積もってしまうためです。

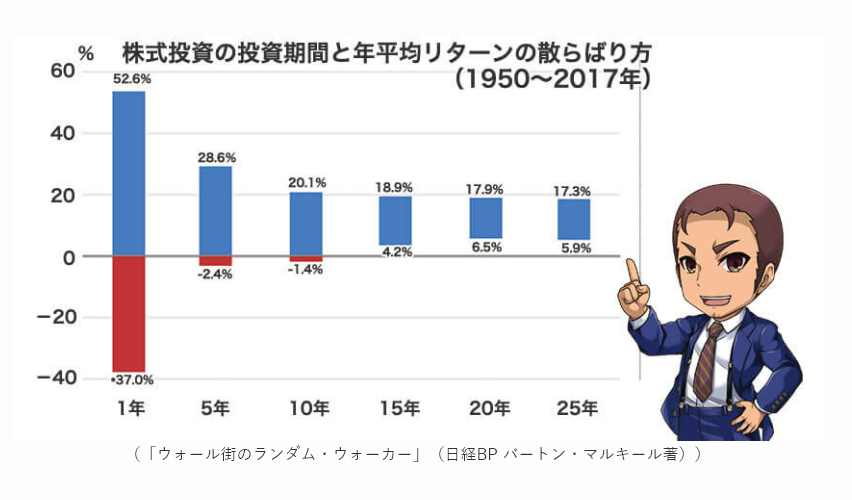

比較的安定したリターンをもたらす米国への長期投資でも、1年単位の値動きでみると-37%を超える年もあります。

効率を求めて非課税枠を使い切る必要はありません。

あなたにとって本当に心地いい「リスクとリターンのバランス」を見つけるのが大切です。

複数の口座で非課税枠を活用するのに向いている人

この章では「複数の口座で非課税枠を活用するのに向いている人」について下記3点、解説します。

- 運用目的がはっきりしている

- 投資経験を積んでいる

- 家族の理解を得ている

投資枠を増やすタイミングで押さえておきたいポイントもあわせて解説しますので、確認しておきましょう。

運用目的がはっきりしている

非課税枠があるからと言って、無理して使い切るのは目的と手段がズレています。

あくまでも投資は「未来を豊かにするために準備するための手段」です。

たとえば子供の大学資金として、非課税枠が余っているからと1,000万も用意するのは多すぎますよね。

非課税枠はあくまでも効率的に資産を運用できるための制度です。

はるか

はるかあなたのリスク許容度に応じて計画的に投資をしましょう。

投資経験を積んでいる

複数の非課税枠を活用するのは投資経験を1年程度、経験してからがおすすめです。

はじめての資産運用で大きなリスクをとると、想定外の事態でパニックになってしまうからです。

たとえばリーマンショックやコロナショックなど、定期的に株式市場は暴落するタイミングがあります。

初心者にありがちな、「一時の値下がりに感情が動いて売ってしまう」ことをするとせっかくの長期で積み立てた利益が水の泡となります。

はじめ

はじめ投資経験を1年くらい積んでから、投資枠を少しずつ拡大していきましょう。

つみたてNISAの暴落対策は次の記事で詳しく解説していますよ。

家族の理解を得ている

家族の非課税枠を活用するときは、必ず事前に相談しましょう。

投資に絶対はなく、運用が上手くいかなかったケースを想定しておく必要があるためです。

はじめ

はじめたとえば子供の学費として運用したお金が大学入学直前で暴落したなら、一度奨学金を借りてその場をしのぐ。

その後、株価の回復を待ってから奨学金を一度に返済するといったプランを練っておきましょう。

資産運用の結果には幅があります。楽観論、悲観論を合わせて投資方針を家族で共有することが大切です。

NISA口座におすすめの証券会社3選

この章では下記の「NISA口座におすすめの証券会社3つ」を紹介します。

- SBI証券

- 楽天証券

- マネックス証券

それぞれの特徴を比較しつつ、あなたに合った証券会社を見つけましょう。

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の最大0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

NISA口座は開設後に金融機関の変更ができる

かずき

かずきNISA口座って金融機関で差があるんだね…

よく調べずにはじめてちゃったよ。

はじめ

はじめNISA口座の金融機関は1年に1度変更できるぞ。

NISA口座の変更は年単位で可能で、変更したい年の前年10月から手続きができます。

またその年の1月1日以降でも、非課税枠を使用していなければ、その年の9月末までは金融機関の変更が可能です。

NISA口座の変更手続きの流れは以下の5ステップです。

- 変更前の金融機関に口座変更の旨を連絡し、「金融商品取引業者等変更届出書」を郵送で依頼する

- 「金融商品取引業者等変更届出書」が届いたら、必要事項を記入して返送する

- 変更前の金融機関から「勘定廃止通知書」が届く

- 変更したい新しい金融機関に「非課税口座開設届出書」と「勘定廃止通知書」を提出する

- 税務署の承認後、新しい金融機関へのNISA口座変更が完了する

はじめ

はじめNISA口座を開く金融機関で手数料に差がつくぞ!

詳しい手順は次の記事で解説しているから、手数料を抑えるのに役立てよう。

NISA口座の金融機関を変更するのにおすすめな人

この章では「NISA口座の金融機関を変更するのにおすすめな人」について下記3つを紹介します。

- 少ないラインナップの中から商品を選んだ人

- クレカ積立に対応していない証券会社を選んだ人

- 少額での運用を考えている人

はるか

はるかひとつでも当てはまれば、手数料やポイントでお得になる可能性大ですよ。

少ないラインナップの中から商品を選んだ人

銀行でつみたてNISAを始めた人は、乗り換えの検討をおすすめします。

銀行のつみたてNISAは商品ラインナップが少なく、手数料の高い商品が多いためです。

上表のように証券会社は銀行の約10倍の商品数があり、手数料の安い最新商品を多く取り揃えているので証券会社の方がおすすめです。

クレカ積立に対応していない証券会社を選んでいる

投資信託のクレカ積立購入に対応していない金融機関を利用している場合は、乗り換えた方がお得です。

同じ商品を買ってもクレカで購入した分ポイント還元を受けられるためです。

たとえば楽天証券で毎月10万円を積み立てれば、ポイントだけで年間6,000ポイントが貯められます。

(ポイント還元率:0.5%、年間120万円として計算)

西山

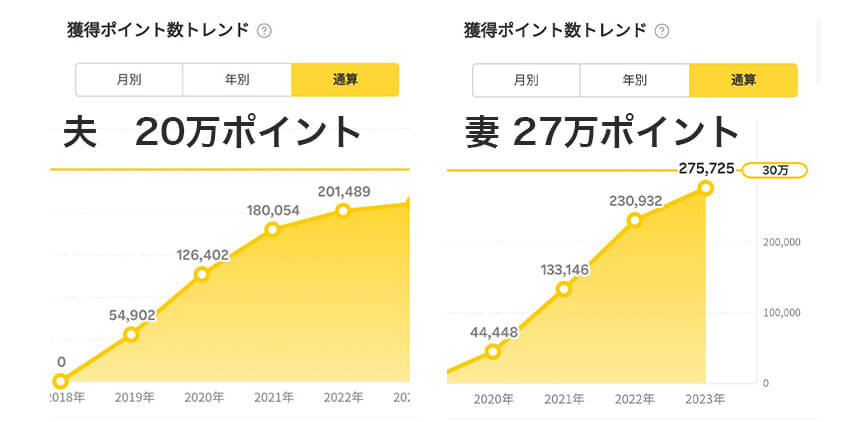

西山私たち夫婦は合計47万楽天ポイントの獲得実績があります。

普段の買い物などを組み合わせると、年間10万ポイントの獲得は難しくないですよ。

せっかく複数の口座で運用しているなら、ポイントの取りこぼしはNGです!

筆者の楽天ポイント獲得実績

少額での運用を考えている人

単元未満株(1株単位での取引)に対応していれば、ワンコインから株式運用を始められます。

はじめ

はじめ単元未満株の取引きで注目すべきは手数料!

売り買いでかか往復コストをチェックしておこう。

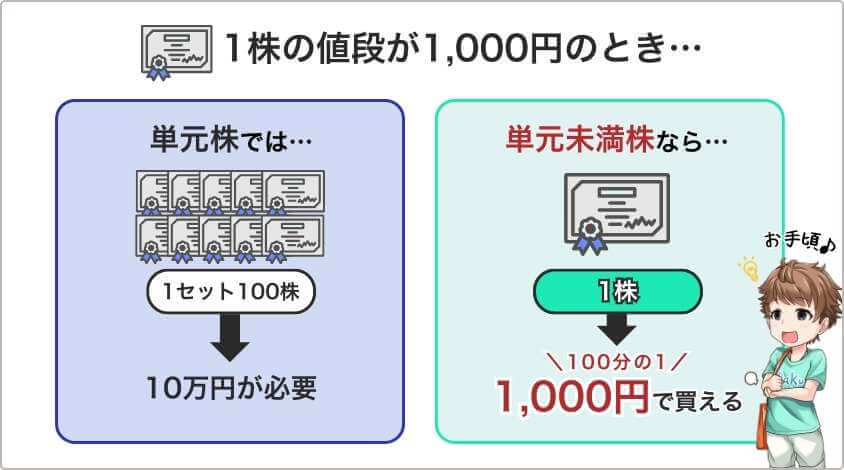

単元未満株(たんげんみまんかぶ)とは

単元未満株での取引きとは、日本個別株を1株単位で取引できるサービスです。

通常、トヨタやKDDIといった日本の個別株は100株単位で取引されています。

つまり仮にトヨタの株価が2,000円だとすると、100株購入するには最低20万円必要です。

単元未満株での取引きサービスに対応している証券会社であれば、1株2,000円での取引が可能になります。

いずれも少額から運用はできますが、証券会社によって取引手数料が異なります。

少額取引を検討しているなら必ずチェックしておきましょう。

【注意】金融機関のNISA口座変更は資産の移管ができない

金融機関を変更した際には保有している株式や投資信託は新しい金融機関に移管できません。

したがって以前の金融機関で保有している商品は、非課税期間が終了するまで移管前の金融機関で保有し続けることになります。

非課税枠はそれぞれの金融機関で別に管理されるので、口座を変更しても非課税枠が大きくなることはありません。

税務署がその年の非課税枠を認めるのは変更後の口座1つだけとなります。

NISA口座を複数申し込むと最初の手続きが進んだ金融機関で開設される

NISA口座を複数申し込むと、最初に税務署に「非課税適用確認書」が届いた時点でNISA口座が開設されます。

そのため、金融機関による手続きの速さの違いにより、後から申し込んだ金融機関にNISA口座が先に開設されることもあります。

最初に手続きが行われた金融機関以外の会社には、税務署から「非課税適用確認書の交付を行わない旨の通知書」が届くため、NISA口座は1年間に複数開設されることはありません。

はじめ

はじめ複数の金融機関に申し込んだ場合、ペナルティは課されませんので安心してください。

金融機関では、事前に複数の申し込みがないか質問されるので、以前に申し込みをしたことがないか、よく確認してください。

複数の非課税枠を確保するならiDeCoも検討する

つみたてNISA以外にも投資の運用益が非課税になる制度にiDeCoがあります。

iDeCoは年金として積み立てをする制度で、60歳まで引き出し制限がある分、節税効果はつみたてNISAを上回ります。

iDeCoの場合、掛金が全額所得から控除され、受け取る場合も退職金から控除される退職所得控除や公的年金等控除が適用されるためです。

もし、つみたてNISAを満額運用して投資できるお金が余っているなら、iDeCoを活用すると非課税で運用できる枠が増えますよ。

まとめ 複数の非課税枠を活用して効率よく資産を築こう

非課税枠を上手く活用するほど資産運用の効率が高まります。

ただし、無理して非課税枠を使い切る必要はありませんので、目的に合わせてコツコツ準備していきましょう。

最後にこの記事の内容のまとめです。

・NISA口座は1人1つで複数の開設はできない

・夫婦ならNISA口座、子供がいればジュニアNISAの開設で非課税の投資枠を増やせる

・家族といっしょに投資の方針について共有をしておこう

これから迎える子供の進学や、マイホーム購入をはじめとしたライフイベントには多額のお金が必要となります。

あなた1人だけでなく、家族でNISAを活用して今のうちから将来の準備をしておきましょう。

さいごまでお読みいただきありがとうございました。

NISA口座に関するよくある質問

- NISA口座は複数開設できる?

-

NISA口座は複数開設できません。1人1口座です。

- 一般NISAとつみたてNISAは何が違う?

-

一般NISAとつみたてNISAでは、投資対象や投資上限額が異なります。

一般NISAでは個別企業の株式にも投資できますが、つみたてNISAでは「投資信託」と「ETF」のみが投資対象とされています。

なお2024年に新NISAとして制度が一本化され、どちらの投資枠も併用できるように改正されます。

- NISA口座をどこで作ったか忘れてしまった場合、どこに聞けばばよい?

-

税金に関する手続きが必要となるため、証券会社だけでなく税務署の審査が必要です。

もしNISA口座をどこで開設したのか忘れてしまった場合、税務署で情報を確認できます。

照会するためには、窓口で身分証明書と印鑑を持参し、「非課税口座の開設先金融機関に関する確認依頼書」に記入して提出をします。

- NISA口座を放置したらどうなる?

-

放置していたからと言って、特別な手続きや費用が発生することはありません。

ただし、非課税枠は年度中に使用しないと消失してしまい、過去の年に遡って非課税枠を使用することはできないため、しっかりと管理しておきましょう。

特につみたてNISAは一度設定してしまえば、ほったらかしで投資が可能なため、投資に時間を割けない方にもおすすめです。