「つみたてNISAをしたらカモにされる?」

「つみたてNISAでカモにされるケースは?」

「カモられないためにはどうすればいいか知りたい!」

このような悩みを解決します。

ショート動画で記事の要点を解説!

つみたてNISAを老後のためにやったほうが良さそうだけど、投資でカモにされないか心配ですよね。

西山

西山投資歴9年の西山です。

つみたてNISAも投資なので、もちろんリスクはあります。

ですが「カモられて損するリスクがあるから始めない」となるのはもったいないですよ。

この記事ではつみたてNISAでカモにされるケースを整理します。

さらに記事の後半では、カモにされないために約束してほしいこと3つも解説しました。

記事を最後まで読めば、つみたてNISAで損するリスクを回避しやすくなり、賢く老後資金が準備できますよ。

【金融庁が支援】つみたてNISAはカモられにくい仕組み

つみたてNISAは金融庁が支援する投資の非課税制度です。

つみたてNISAでは、金融庁の厳しい基準をクリアした、長期的な資産作りに向いた商品しか購入できません。

投資家がカモられるだけの商品は最初から排除されているわけです。

具体的には下記の条件にみあった商品だけを選べるようになっています。

- 長期積立に適している

- 分散投資に適している

- 手数料が一定水準以下

はじめ

はじめ金融庁が投資家がカモられないように、しっかり保護してくれているんだ!

過度に心配せず、つみたてNISAの枠組みのなかならリスクをおさえて投資できるぞ!

つみたてNISAでカモにされる3つのケース

つみたてNISAは長期的に資産を築くための制度ですが、カモられる可能性もゼロではありません。

つみたてNISAで知っておくべきカモにされるケースは以下の3つです。

- 手数料の高いゴミ商品を選ばされる

- 判断をAI任せにしている

- リターンばかりに注目している

はるか

はるか事前に知っておけば避けられるものばかりよ。

順に見ていくわよ。

手数料の高いゴミ商品を選ばされる

カモられるケースの1つ目は、手数料(信託報酬)の高い商品を選ばされることです。

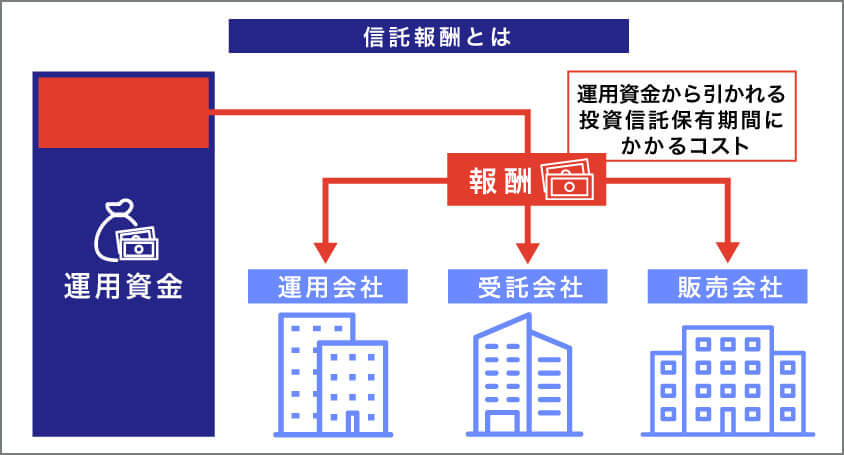

信託報酬とは

信託報酬とは、投資信託を運用するための費用として払う手数料。保有している限り払う必要がある。

手数料が高いと、あなたの利益を食いつぶしてしまうのです。とくに銀行や証券会社の窓口ですすめられる商品には手数料が高いものが多くあります。

はじめ

はじめ手数料が安い商品を選ぶのが大切だぞ。

手数料の威力を考えていないと、将来100万円以上損するケースもあるんだ!

たとえば、毎月3万円を20年投資したケースで仮に年利5%のリターンを得られたとすると、手数料が0.1%と1%では最終的な資産額に約100万円以上の差が生まれてしまいます。

【手数料による資産額の違い】

・1219.0万円(手数料込リターン4.9%)

・1100.3万円(手数料込リターン4.0%)

はるか

はるか0.1%と1%でも100万円以上の違い。

手数料は見えないところで効いてくるね。

手数料の高いゴミ商品は選ばないようにしよう!

判断をAI任せにしている

判断をAI任せにしているケースもカモられやすくなります。

なぜなら、あなたの投資目的やリスク許容度に合わない商品に投資をされてしまうからです。

その結果、予想以上の損失を抱えてしまうリスクもあるのです。

はるか

はるかAIでも未来は予測できないわ。

何に投資するかを考えるためにも、AIの提案を参考にするだけでなく、あなた自身で投資判断を行うようにね。

リターンばかりに注目している

リターンばかりに目が行っているのも、カモられるケースです。投資信託の選択や売買を、過去の実績や利回りなどのリターンだけで決めてしまうときに起こります。

その理由は、投資信託のリターンは、期間によって大きく変動するものだからです。

過去に高いリターンを出した商品が、必ずしも将来も同じように成果を出すとは限らないのです。

はるか

はるかリターンばかりに注目すると、あまり良くない商品を選んでしまうかも。

投資信託を選ぶ際は、リターンだけでなく、手数料や投資先も見るのが良いわよ。

つみたてNISAで87.4%の人はインデックスファンドで安定運用をしている

実際のデータをみると、多くの投資家がコストを抑えて賢くつみたてNISAを運用しています。

2023年3月末の金融庁データによれば、87.4%の資金が、手数料の低いインデックスファンドの購入にあてられているからです。

| 投資商品 | 割合 |

|---|---|

| インデックスファンド | 87.4% |

| アクティブファンド | 8.1% |

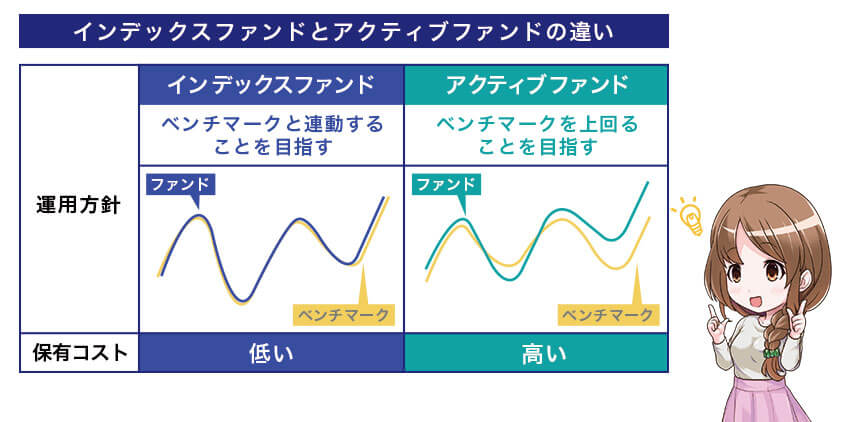

インデックスファンド・アクティブファンドとは

インデックスファンド:指数に連動することを目指した投資信託。手数料が安い。

アクティブファンド:指数を超えることを目指した投資信託。手数料が高い。

はじめ

はじめインデックスファンドは指数に連動する、投資信託だ。

手数料である信託報酬が低い特徴があるぞ。

手数料の高い商品を掴んでカモられないように対策していきましょう。

【超簡単】カモられないための3つの約束

カモられないために約束してほしいのは以下の3つです。

- 商品は自分で選ぶ

- 投資信託の信託報酬は0.2%以下を選ぶ

- リターンとリスクの相場を知る

はるか

はるか上記の約束を守ってもらえればつみたてNISAでの失敗を避けられます。

順番に見ていきましょう。

商品は自分で選ぶ

カモられないためにも、商品は自分で選ぶようにしましょう。

なぜなら、銀行や証券会社の勧める商品は、必ずしもあなたの利益を最優先しているとは限らないからです。自分の身は自分で守るのが大切なのです。

たとえば「つみたて先進国株式」と「eMAXIS Slim 先進国株式インデックス」は同じMSCIコクサイとの連動を目指した投資信託ですが、両者には0.1%の手数料の差があります。

| 投資信託 | 信託報酬 |

|---|---|

| つみたて先進国株式 | 0.22% |

| eMAXIS Slim 先進国株式インデックス | 0.09889% |

はじめ

はじめ同じ投資先でも、手数料が違うことがあるんだ。

金融機関や証券会社の勧める商品を安易に買わないようにしましょう!

投資信託の信託報酬は0.2%以下を選ぶ

信託報酬が0.2%以下の投資信託を選ぶことも約束してください。

その理由は、投資信託の運用にかかる管理費用である信託報酬が高いほど、あなたの資産額が減ってしまうからです。

投資信託が0.2%をきる商品の例は以下があげられます。

- SBI・V・S&P500インデックス・ファンド(信託報酬0.0938%)

- eMAXIS Slim全世界株式(オール・カントリー)(信託報酬0.05775%)

- eMAXIS Slim米国株式(S&P500)(信託報酬0.09372%)

- SBI・V・全米株式インデックス・ファンド(信託報酬0.0938%)

- eMAXIS Slim先進国株式インデックス(信託報酬0.09889%)

たとえば月3万円を運用利回り5%で40年間積立投資した際の、信託報酬0.1%と0.2%での運用額の差を計算してみると、40年後には114万円の差になります。0.1%程度の差でも将来的には大きな差になるのです。

| 経過年数 | 投資信託報酬の運用額 | |

|---|---|---|

| 信託報酬0.2% | 信託報酬0.1% | |

| 10年 | 461万円 | 463万円 |

| 20年 | 1205万円 | 1219万円 |

| 30年 | 2406万円 | 2451万円 |

| 40年 | 4346万円 | 4460万円 |

| 信託報酬による差 | ー | 114万円 |

はるか

はるか信託報酬はすこしでも低い方があなたの資産が増えやすいわ。

できる限り、手数料の安い商品を選ぶようにしましょうね。

リターンとリスクの相場を知る

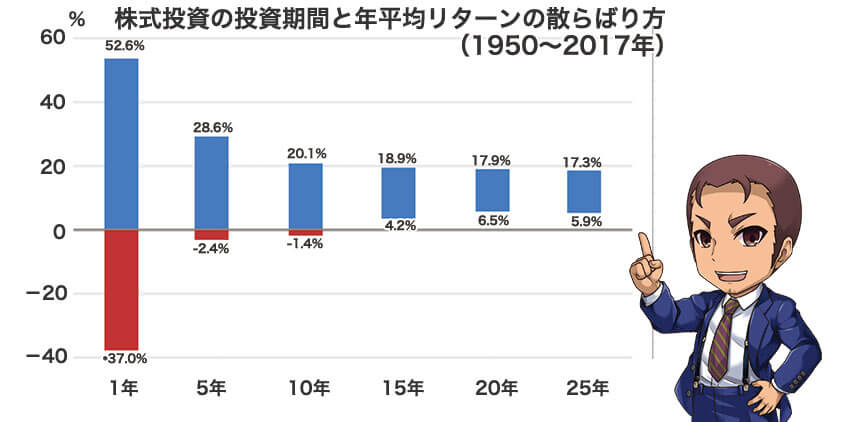

リターンとリスクの相場を知るのも大切になります。

その理由は、投資判断は過去のリターンだけでなく、リスクも考慮して行うべきだからです。

たとえば、1950年から2017年の期間のS&P500(米国の優良企業500社)への投資リターンのバラツキは「-37.0%〜+52.6%」です。そのなかで20年以上の長期投資ではバラツキが+6.5〜17.9%に落ち着きます。一方で単年では大きくリターンがバラついていました。

(出典:「ウォール街のランダム・ウォーカー」(日経BP バートン・マルキール著))

はるか

はるかあなたの投資期間やどのくらいのリスクが取れるのか等を踏まえて、商品を選ぶようにしましょうね。

格安商品が豊富なのはネット証券

手数料の安い商品が多いのはネット証券です。

ネット証券は銀行よりも商品ラインナップが豊富で、信託報酬が低い投資信託を数多く取り扱っているのです。

具体的に各金融機関のつみたてNISA対応の銘柄数と、信託報酬0.2%以下の商品数は下の表のとおり。

かずき

かずき銀行の10倍近いラインナップがあるんだね。

つみたてNISAでカモられないためには、手数料の安い商品が多いネット証券を活用しましょう。

つみたてNISAにおすすめ証券会社3社

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

【リスク洗い出し】つみたてNISAの注意点

つみたてNISA運用で注意すべきリスクは以下の3つです。

- 投資には元本割れのリスクがある

- 資産が育つには時間がかかる

- 2023年で制度が終了する

かずき

かずきリスクがわかれば、安心して始められます。

順にチェックしていきましょう。

投資には元本割れのリスクがある

つみたてNISAでの投資には元本割れのリスクがあります。

つみたてNISAで買える投資商品は、株式や債券を組み合わせた投資信託だからです。

株式や債券の割合は投資信託により異なるので、値動きの仕方は多少違いますが、株価が下がると投資信託の価格も下がります。そうすると、損を抱えることもあるのです。

はるか

はるかつみたてNISAでの積立投資でも、元本を割るリスクがあるよ。

資産が育つには時間がかかる

つみたてNISAは資産が育つのに時間がかかるのも注意が必要です。

なぜなら、短期でのリターンはかなり変動するので、長期的で見ないと安定したリターンはわからないからです。

例えば、100万円を投資して1年後に110万円になった場合、リターンは10%となります。しかし、これはあくまで1年間の結果であり、将来も同じように増え続けるとは限りません。

西山

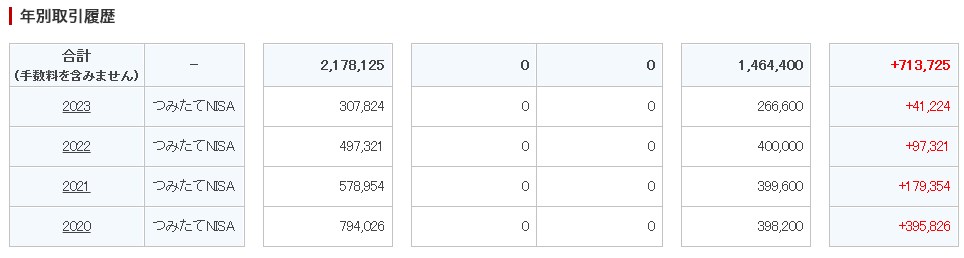

西山実際の投資リターンも2020年に購入した商品は大きく育っている一方で、2023年に積み立てた分はまだ成長していません。

資産を育てるには時間がかかります。あくまでも長期目線でつみたてNISAは続ける必要がありますよ。

2023年で制度が終了する

つみたてNISAは2023年で終了する点も注意が必要です。2024年からは新NISAという新しい制度に生まれ変わるのです。

新NISAになると非課税で運用できる期間と金額が増えて、より使いやすい制度になります。運用できる期間と金額が増えるからこそ、より慎重な商品選びが求められますよ。

はじめ

はじめ新NISA口座は2023年につみたてNISAを始めておけば自動で開設される!

今年のうちからしっかりと新制度への移行準備を整えておこう。

【+51.65%】運用リターンを公開

私が運用しているつみたてNISAの運用実績を確認してみましょう。

「eMAXIS Slim 米国株式(S&P500)」は楽天証券の買い付け額1位で人気の投資信託です。(2023年10月)

運用開始直後はマイナスを抱えていますが徐々に成績が伸びてきて、3年8か月で+51.65%の成績です。

| 運用期間 | 3年8カ月 |

|---|---|

| 元本 | 584,200円 |

| 評価額 | 885,937円 |

| 利益 | 301,737円 |

| リターン | +51.65% |

西山

西山584,200円投資してトータルリターンは301,737円になり、評価額は885,937円まで成長しています。

評価額は相場によって波があります。それでも一喜一憂せずに、積立投資を継続するのが大切です。

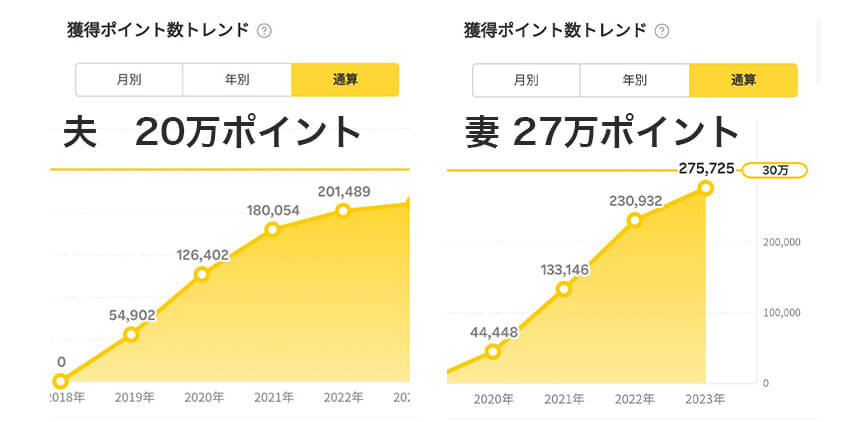

【夫婦で47万ポイント】楽天証券はポイントも貯まってお得

楽天証券はポイントの貯まりやすさが魅力です。

楽天市場や楽天モバイル、楽天銀行をうまく活用すれば、年間を通してポイントが貯まりやすいのです。

西山

西山夫婦で獲得したポイントは47万ポイント以上!

つみたてNISAに加えて、楽天経済圏全体でポイントの貯まりやすさを実感しています。

夫婦で年間10万ポイントは余裕で貯まりますよ!

筆者のポイントの実績

楽天証券は楽天銀行口座開設や積立に使えるカード作成時に使える豊富なキャンペーンを実施しています。

かずき

かずき一回きりしか使えないので、利用時は忘れずに申し込んでくださいね。

まとめ お金を他人に任せるとカモにされる

この記事ではつみたてNISAでカモにされるケースを解説しました。

カモにされないために約束してほしいこと3つも紹介したので、損しないためのポイントがわかったのではないでしょうか。

最後にこの記事をおさらいしましょう。

- つみたてNISAで買えるのは金融庁の厳しい審査をクリアした商品

- 金融機関のすすめる手数料(信託報酬)の高い商品を買うと損しやすい

- 投資商品は自分で選ぶこと。同じ指数に連動する商品でも手数料が違う。

- 信託報酬が0.2%以下の投資信託を選ぶこと。

- 資産形成には時間がかかるので長期目線で取り組むこと。

つみたてNISAは、やるかやらないかで大きな差がでる制度です。

西山

西山2024年から始まる新NISAに備える意味でも、今のうちに準備しておきましょう!

最後まで記事を読んでいただきありがとうございました。

つみたてNISAのカモでよくあるQ&A

- つみたてNISAでカモにされるケースは?

-

つみたてNISAでカモにされるのは以下のケースです。

・手数料の高いゴミ商品を選ばされる

・判断をAI任せにしている

・リターンばかりに注目している - つみたてNISAでカモにされないためにはどうすればいい?

-

つみたてNISAでカモにされないために以下を約束してください。

・商品は自分で選ぶ

・投資信託の信託報酬は0.2%以下を選ぶ

・リターンとリスクの相場を知る