「つみたてNISAって投資初心者でもできるの?」

「どんなメリットがあるの?」

「つみたてNISAで資産が増える仕組みって?」

この記事を読むと、上記の疑問や悩みを解決できます。

NISAという言葉を聞いたことがある人は多いと思いますが、何がお得なのか詳しくは知らないという人は多いのではないでしょうか。

西山

西山つみたてNISAは専用の口座を開設し、そこで購入した投資信託の利益を20年間非課税で受け取れる制度です。

すでに684万人が始めているお得な非課税制度ですよ!

2023年で制度が終了してしまうので、非課税枠を確保しておきたい人は2023年中に積み立てをはじめる必要があります!

今回はつみたてNISAの仕組みとメリット・注意点、運用のはじめ方や初心者におすすめの金融機関を詳しくお伝えします。

金融庁が厳選した低リスク・低コストの投資信託に投資することで分散投資のメリットを受けつつ、長期的な資産形成ができますよ!

- つみたてNISAの仕組み

- 一般NISAとの違い

- 新NISAへの準備と対策

- 失敗しない金融機関の選び方

- つみたてNISAのはじめ方3ステップ

つみたてNISAとは

つみたてNISAは年間40万円を上限として、投資した年から20年にわたって利益が非課税になる制度です。

投資初心者向けに、将来に向けた長期的な資産形成を促進するために作られました。

利用するには銀行や証券会社につみたてNISA専用の口座を開設する必要があります。

| 項 目 | 内 容 |

|---|---|

| 非課税枠 | 年間40万円 |

| 非課税期間 | 20年 |

| 非課税対象 | 2018年~2042年 |

| 口座開設可能数 | 1人1口座 ※1年単位で金融機関の変更可能 |

| 投資対象商品 | 長期・積立・分散に適した一定の投資信託 |

| 最低投資額 | 100円~ ※金融機関で異なる |

| 投資方法 | 積立投資 |

| 途中売却・引き出し | いつでも可 |

| 対象者 | 日本に居住する18歳以上 |

つみたてNISAの仕組みがわかる!5つのルール

つみたてNISAの代表的なルールは次の5つです。

- NISA口座は1人1口座のみ

- 金融庁が認めた投資信託に投資する

- 毎月決まったタイミングで買い付ける「積立投資」

- 投資から発生した利益が非課税

- 非課税期間終了時には課税口座に移る

まずは仕組みを押さえておきましょう!

NISA口座は1人1口座のみ

NISA口座を持てるのは1人1口座です。

つみたてNISAか一般NISAのどちらかひとつを自分で選べます。

複数の金融機関でNISA口座を申し込んだ場合、税務署の審査に落ちてしまいます。

はじめ

はじめ金融機関を変えられるのは年に1度だけ。

変更には手間がかかるから、最初のパートナー選びが大切だぞ。

金融庁が認めた投資信託に投資する

つみたてNISAの投資対象は、長期の積立・分散投資に適した一定の投資信託に限定されています。

具体的には、金融庁が設定した以下の要件をすべて満たさなければなりません。

【公募株式投資信託の基準】

・販売手数料はゼロ(ノーロード)

・信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)

・顧客に対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

・信託契約期間が無期限または20年以上

・分配頻度が毎月でない

・ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていない

販売手数料や信託報酬が低く、長期にわたり低コストで積み立てやすい商品がラインナップされていますよ!

毎月決まったタイミングで買い付ける「積立投資」

つみたてNISAは毎月決まったタイミングで購入する「積立投資」です。

銘柄、買い付ける頻度、金額、引き落とし口座を設定すれば、自動的に積み立ててくれます。

大手ネット証券なら100円からの毎日積み立てに対応しているので、より柔軟に運用したい人はネット証券がおすすめです!

年間の非課税枠は40万円なので、月平均3.3万円、1日平均1,000円まで投資できますよ。

はるか

はるか設定はいつでも変更できるから、家計がピンチなときは積立額を減らせるわ

投資から発生した利益が非課税

つみたてNISAでは投資から生じた利益に対して税金がかかりません。

ただし2023年に制度が終了するので、最大40万円の非課税枠がもらえるのは今年が最後になります。

非課税期間は20年なので、今年の枠は2042年まで非課税運用が可能です。

はじめ

はじめどれくらいお得になるのか、計算してみよう。

【運用条件】

投資金額:40万円

運用期間:20年

年利:5%

利益:66万円

元利合計:106万円

| つみたてNISA | 課税口座 (特別/一般口座) | |

|---|---|---|

| 利益 | 66万円 | 66万円 |

| 税金 | 0円 | 14万円 |

| 手残り | 106万円 | 92万円 |

かずき

かずき非課税口座を選ぶだけで、14万円もお得になるんだね!

非課税期間終了時には課税口座に移る

20年後の2042年に非課税期間が終了したら、購入していた投資信託は課税口座に移ります。

移管時の価格が新しい基準価格となり、そこから増えた分にだけ税金がかかる仕組みです。

売却するタイミングを工夫すれば税金が有利になるので、詳しい出口戦略は下記の記事をぜひご覧ください!

つみたてNISAと一般NISAの違い

つみたてNISAと似た制度に「一般NISA」があります。

一般NISAは投資先や買い付け方法の自由度が高い反面、投資初心者向けではありません。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 制度開始 | 2014年から | 2018年から |

| 非課税保有期間 | 5年間 | 20年間 |

| 年間非課税額 | 120万円 | 40万円 |

| 投資可能商品 | 上場株式 ETF 公募株式投信 REIT等など | 金融庁が厳選した投資信託 |

| 買付方法 | 制限なし | 積立投資のみ |

| 払出し制限 | なし | なし |

はじめ

はじめつみたてNISAは初心者でも失敗しないように、買い付け方法や投資できる商品が限定されているんだ。

初心者でもコスト・リスクを抑えて長期間の積立投資ができるようにするため、つみたてNISAが作られました。

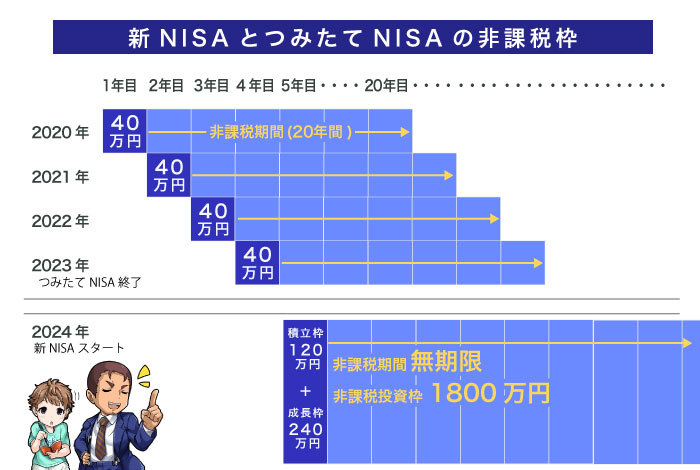

2024年に新NISAとして制度が一本化される

つみたてNISAと一般NISAは2023年に制度が終了し、2024年からは新NISAとして制度が一本化されます。

一本化により非課税期間は無期限になるので、売却益と配当・分配金を生涯非課税で運用可能です。

また年間投資枠も大幅に増額されます。

つみたて投資の非課税枠が120万円(月10万円まで)、成長投資枠が240万円(月20万円まで)となり、毎月30万円まで積み立てられますよ!

つみたてNISAの5つのメリット

つみたてNISAのメリットは次の5つです。

- 少額からはじめられる

- 分散投資でリスクを軽減

- 自動積立で運用が楽

- 運用コストを抑えられる

- いつでも売却・引き出し可能

今年が最後なので、メリットを受けたい人は見逃さないようにしましょう!

少額からはじめられる

ひとつ目は少額からはじめられる点です。

最低投資額はネット証券が100円、大手銀行が1,000円のところが多くなっています。

とくに投資初心者は日々の資産の値動きにストレスを感じるので、無理のない金額で始めるのがおすすめです。

ネット証券ならコーヒー1杯程度の資金から積み立てられるので、気軽にはじめられますね!

分散投資でリスクを軽減

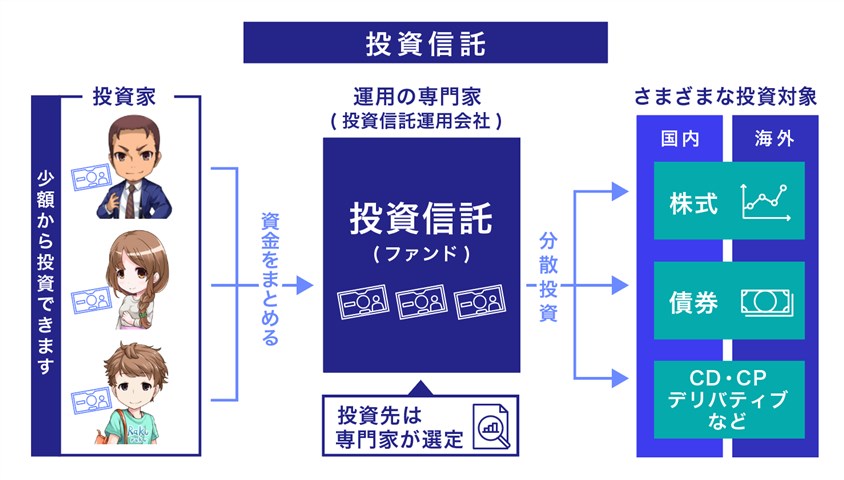

2つ目は分散投資でリスクを抑えられる点です。

つみたてNISAの運用対象である「投資信託」は、ひとつの商品で株や債券にまとめて投資できます。

たとえば、楽天証券の買い付けランキングで2位の「eMAXIS Slim全世界株式(オール・カントリー)」では47か国の2,900社にマルっと投資ができます。

はじめ

はじめちなみに、ランキング1位は「eMAXIS Slim米国株式(S&P500)」!

こちらは米国の優良企業500社にまとめて投資できるぞ!

複数の投資先への分散は、一部の銘柄が急落しても大損しにくいスタイルになっていますよ。

自動積立で運用が楽

3つ目は運用の手間がほとんどかからない点です。

対象銘柄や積立頻度・金額、引き落とし口座を登録すれば毎月自動的に積み立ててくれます。

積立条件の変更もパソコン・スマホから簡単に手続き可能です。

条件を変更しても手数料や管理費が一切かからないので、積み立てがキツくなったときでもすぐに辞められますよ。

運用コストを抑えられる

つみたてNISAは運用コストを抑えられます。

一般的な投資信託と違い販売手数料がゼロであり、信託報酬も低水準(1.5%以下)のものに限定されているからです。

とくに信託報酬は長期投資の成績に直結するので、低く抑えるのが成功の秘訣です。

具体的に、信託報酬0.1%と1.0%での投資リターンを比較してみましょう。

【比較条件】

信託報酬:0.1%と1.0%

投資額:毎月3万円

利回り:年利7%

投資期間:20年

| 信託報酬 0.1% | 信託報酬 1.0% | |

|---|---|---|

| つみたて元本 | 720万円 | 720万円 |

| 信託報酬額(手数料) | 17万円 | 151万円 |

| 運用結果 | 1,458万円 | 1,324万円 |

かずき

かずき手数料だけで134万円もかわるんだね!

ちなみにネット証券の方が取り扱っている投資信託の本数が多いので、低コストの商品を見つけやすいですよ。

いつでも売却・引き出し可能

つみたてNISAは好きなときに売却・出金できます。

結婚やマイホームの取得など、まとまったお金が必要になったときに現金化できるのは安心ですね。

ライフイベントに合わせて柔軟な運用ができるのが魅力です。

つみたてNISAの3つのデメリット

つみたてNISAのデメリットは次の3つです。

- 元本割れのリスクがある

- スポット購入ができない

- 損益通算や損失の繰越控除はできない

必ず儲かるわけではないので注意しましょう!

元本割れのリスクがある

ひとつ目は元本割れのリスクです。

購入した投資信託が値下がりした場合は損失が出る場合があります。

ただし株の信用取引のように、借金して投資をする仕組みがないので、購入額を超える損失が出る心配はありません。

スポット購入ができない

つみたてNISAは毎月行う積立投資なので、好きなときに購入はできないルールです。

なので値下がりしたタイミングでまとめて買うスタイルは使えません。

一方、決まったタイミングで買い続けることで高値掴みを避け、購入単価を平均化できるメリットがあります。

損益通算や損失の繰越控除はできない

損益通算や損失の繰越控除はできません。

【損益通算とは】

同じ年に一般の証券口座で生じた株取引の利益と相殺すること

【損失の繰越控除とは】

今年発生した損失を将来3年間に発生した利益と相殺できる制度

つみたてNISAは利益が非課税になる代わりに、利益と損失を相殺できません。

つみたてNISAで資産が増える仕組み

つみたてNISAは下記3つの仕組みで資産が増えていきます。

- 利益が再投資される【複利運用】

- 資産が2倍になる複利シミュレーション【72の法則】

- 長期運用はリターンが安定する

はるか

はるか難しい計算が登場しますが、わかりやすく解説するのでついてきてくださいね!

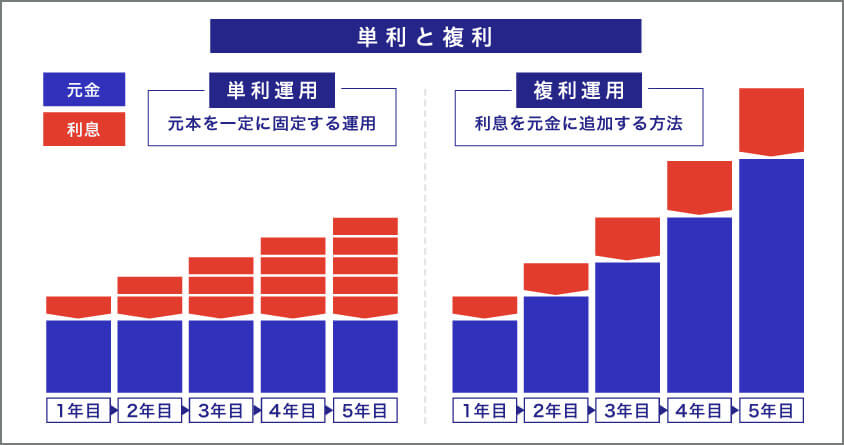

利益が再投資される【複利運用】

ひとつ目は利益を元本に組み入れて再投資する「複利運用」により、元本は同じでも20年後の資産が単利運用より増える点です。

複利効果は投資期間が長いほど大きくなるので、つみたてNISAの20年という長期投資は複利効果を大きく受け取れます!

例えば40万円を年利5%で20年間運用した場合、単利だと80万円ですが複利だと106万円まで増えます。

単利と複利で26万円の差が出るのが分かりますね。

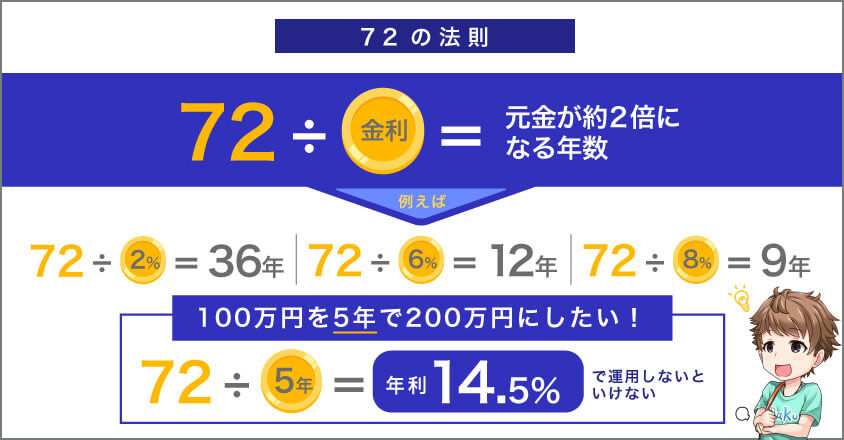

資産が2倍になる複利シミュレーション【72の法則】

複利運用で資産が2倍になるのに何年かかるかは72の法則で簡単に計算できます。

【金利(年利)が2%】

72÷2=36年で資産が2倍

【金利(年利)が6%】

72÷6=12年で資産が2倍

一方、資産を5年で2倍にするために必要な年利も計算でき、その場合は72÷5年=14.5%となります。

つみたてNISAの場合は非課税期間が最大20年なので、72÷20年=3.6%の年利で運用できれば、20年後に資産が2倍になりますね!

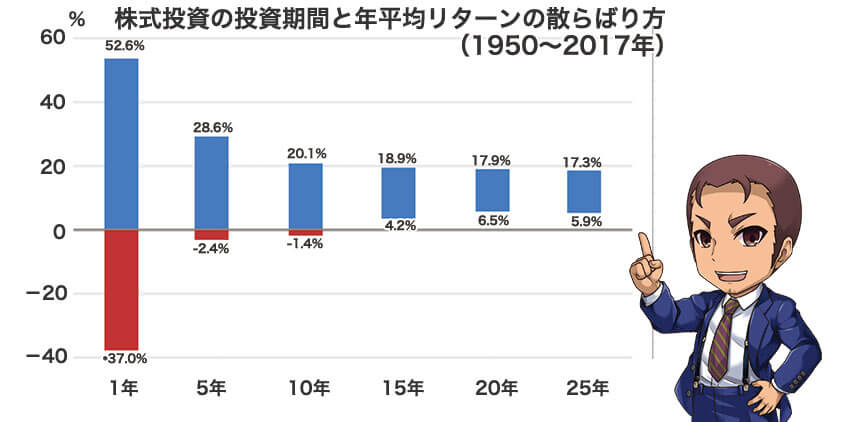

長期運用はリターンが安定する

(出典:「ウォール街のランダム・ウォーカー」(日経BP バートン・マルキール著))

投資期間が長くなるほどリターンは安定すると言われています。

なぜなら投資成績が年々平均化されていくからです。

過去70年のアメリカの優良企業500社への投資リターンを見ると、1年ではマイナス40%〜プラス50%と変動幅は大きいものの、15年で平均するとプラス4~19%に収まっています。

つみたてNISAをこのグラフに当てはめると、最長20年間の投資で6〜18%程度のリターンが期待できそうですね。

はじめ

はじめアメリカの優良企業500社に投資できる投資信託は「eMAXIS Slim米国株式(S&P500)」!

楽天証券の買い付けランキングでも1位だぞ!

つみたてNISAがおすすめな人

つみたてNISAがおすすめな人は次の3タイプです。

- 投資初心者

- 少額からはじめてみたい人

- 長期でコツコツ資産形成したい人

ひとつでも当てはまる人はぜひつみたてNISAを検討してみてくださいね!

投資初心者

まずおすすめなのが投資初心者です。

つみたてNISAは幅広い世代に資産が築けるように、投資商品と買い付け方法が限定されています。

具体的には、投資信託は手数料の安く、広くリスク分散された銘柄にしか投資できません。

買い付け方法は毎月自動的に積み立てる仕組みなので、購入タイミングの判断に迷わなくて済みますよ。

少額からはじめてみたい人

少額の資金ではじめてみたい人にもおすすめです。

つみたてNISAで購入する投資信託はネット証券を利用すれば100円から購入できるからです。

貯金の一部を積立投資にあてれば、今あるお金が働き出します。

少額からなら生活を圧迫しにくいので、将来に向けて無理なく運用できますよね!

長期でコツコツ資産形成したい人

3つ目は長期にわたって資産を積み立てたい人です。

給料の受取口座や生活口座から毎月コツコツ定額を自動的に積み立てられるからです。

売却益・分配金を2042年まで非課税で受け取れるので、利益が全額手元に残ります。

つみたてNISAは2023年に制度が終了しますが、新NISAでも同様につみたて投資は継続できますよ。

つみたてNISAに関する3つの注意点

つみたてNISAをするときの注意点は下記3つです。

- 一般の証券口座の金融商品をつみたてNISA口座に移せない

- 非課税枠の再利用・持ち越しは不可

- 2023年につみたてNISAは終了する

知らずに投資すると税金を損する恐れがあるので、しっかり押さえておきましょう。

一般口座や特定口座の金融商品をつみたてNISA口座に移せない

一般口座や特定口座で保有中の資産をつみたてNISA口座に移せません。

つみたてNISAで運用したいときは、一般の証券口座の資産を売却し、その資金でつみたてNISAの投資信託を購入する形になります。

一般の証券口座で売却益が発生した場合は税金がかかるので、必要に応じて確定申告をしましょう。

売却益の確定申告が必要となる条件が知りたい人は下記の記事をチェックしてくださいね!

非課税枠の再利用・持ち越しは不可

非課税枠の再利用や持ち越しはできません。

たとえば2023年1月に3万円積み立て、2月に売却したとしても残りの非課税枠は37万円のままです。

また2023年の積立総額が37万円だった場合、3万円の非課税枠が残りますが、この3万円を2024年以降に持ち越すこともできないルールです。

2023年につみたてNISAは終了する

つみたてNISAは2023年に制度が終了し、新NISAがはじまります。

今まで投資した非課税枠はそのまま運用できますが、新NISAとつみたてNISAの非課税枠は別管理になります。

新NISAがはじまる前につみたてNISAをはじめた方が、生涯の非課税枠が40万円増えるのでお得ですよ。

つみたてNISA用の金融機関を選ぶポイント

つみたてNISAに適した金融機関を選ぶポイントは次の2つです。

①投資信託の本数で選ぶ

②引き落とし方法

最長20年という長丁場なので、少しでも有利な環境で利益を上げる方法を知っておきましょう!

投資信託の本数で選ぶ

ひとつ目は投資信託の取り扱い本数です。

取り扱い本数が多いほど、手数料の安い投資信託を見つけやすくなります。

実際に銀行は15本、ネット証券は150本超と10倍の差があります。

多くの商品がラインナップされているネット証券会社を使えば、手数料の安い商品が選べますよ。

引き落とし方法

もうひとつは積み立て資金の引き落とし方法です。

指定の口座からの引き落とし以外に、クレジットカード払いに対応しているケースもあります。

| 金融機関名 | ポイント付与率 | 対応クレジットカード | 公式サイト |

|---|---|---|---|

| Vポイント (0.5~5.0%※) | 三井住友カード | 詳細 | |

| 楽天ポイント (0.5~1.0%) | 楽天カード (カードランクで変動) | 詳細 | |

| マネックスポイント (1.1%) | マネックスカード | 詳細 | |

| Pontaポイント (1.0%) | auPAYカード | 詳細 |

※注釈

▼SBI証券のクレカ積立

【三井住友カード プラチナプリファード】

- 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

- 三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

クレジットカードで払えばポイントも貯まるのでお得ですね!

初心者におすすめの金融機関

【NISA口座数 業界No.1】楽天証券のつみたてNISAでポイントザクザク!

| 手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイント付与 |

無料 ※手数料ゼロコース選択時 | 223本 | 楽天ポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

積立15万円まで ポイントバック対応 | 1株から売買 |  5,100件超 5,100件超 |

- 投資しながら楽天ポイントがザクザク貯まる!

- 国内で2,500万枚以上発行されている楽天カードで投資信託が購入できる!

- つみたてNISAでポイントが使えるのは楽天証券だけ!

キャンペーン情報詳細

楽天証券では楽天グループのサービスを活用するとポイントの付与や現金プレゼントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なケースがあるので、取りこぼさないように注意しましょう。

詳しくは楽天証券キャンペーンの記事を要チェック!

つみたてNISAの口座開設数No.1!楽天証券は積立投資でポイントが貯まる・使える。

2023年から1株単位の少額投資にも対応しており、新NISAへの対策もバッチリできちゃいます!

2024年3月にはクレカ積立10万円に対応!楽天キャッシュの5万円積立と合わせて最大15万円までキャッシュレスでポイントが貯まる!

貯まった楽天ポイントで再投資できるので、効率的に資産を築きたい人にピッタリの口座です!

口座開設数No.1!初心者にやさしいサポートで安心のSBI証券

| 取引手数料 | NISAつみたて投資枠 対象投資信託 | つみたて投資 ポイント付与 |

無料 | 225本 | Vポイント |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 5,400件超  |

- 国内株式の個人取引シェアNo.1の人気口座

- 100万円までの取引手数料無料(アクティブプラン)

- 三井住友カード(NL)でのクレカ積立で、買い付け額の0.5%のVポイント付与※

キャンペーン情報詳細

SBI証券の口座開設をするなら、お得なキャンペーンを見逃さないようにしましょう。

三井住友カードからSBI証券の口座開設するとポイントがプレゼントされます。

SBI証券の公式サイトにはキャンペーンの記載はなく、条件を達成するには三井住友カードの公式サイトから申し込みしなければなりません。

詳しくはSBI証券キャンペーンの記事を要チェック!

NISAのつみたて投資枠に対応の投資信託数数は業界最多の225本!豊富なラインナップであなたにピッタリの商品がみつかります。

1株からの少額投資に対応しているので、個別株へのステップアップにもリスクを抑えて挑戦できます!

業界をけん引するトップ企業だからこそ、はじめての資産運用でも安心して使える証券口座です。

外国株だけじゃない!少額取引にも強い「マネックス証券」

| 取引手数料 | つみたてNISA対象 投資信託 | つみたて投資 ポイントバック |

177本 | マネックスポイント | |

| 新NISA おすすめ度 | 少額投資 | 米国株 |

1株から売買 | 手数料還元あり |

- 米国株に強い!取り扱い銘柄5000件突破。

- クレジットカード積立投資で1.1%の超高還元!

- 単元未満株の取引ができる「ワン株」なら少額投資もOK!

キャンペーン情報詳細

マネックス証券ではドコモと提携したdポイントが貰えるキャンペーンを開催しています。

ポイント付与の条件にエントリーが必要なので、取りこぼさないように注意しましょう。

世界経済の中心であるアメリカに投資するならマネックス証券は外せません。

マネックス独自のポイントを発行しているので、クレカ積立の還元率が高いのが魅力です!

米国株に強いので、新NISAで個別株投資へとステップアップを考えている方に向いています!

つみたてNISAのはじめ方3ステップ

つみたてNISAは次の3ステップではじめられます。

事前に必要な手続きを知っておき、スムーズに済ませましょう。

まずは口座開設に必要な「本人確認書類」と「マイナンバー関係書類」を用意します。

マイナンバーカードがあれば1枚で済むので、まだ作っていない人はぜひ作っておきましょう。

【本人確認書類の例】

・マイナンバーカード

・運転免許証

・パスポート

・在留カード

・住民基本台帳カード

・健康保険証

・年金手帳

【個人番号(マイナンバー)確認書類の例】

・マイナンバーカード

・マイナンバー通知カード

・マイナンバーの記載のある住民票の写し

金融機関の公式サイトから口座開設申し込みフォームに必要事項を入力します。

入力内容は本人確認書類の内容と一致させないと審査に落ちる可能性があるので、入力誤りに注意しましょう。

つみたてNISA口座は1人1口座のため、申請内容は金融機関を通じて税務署の審査が行われます(2~3週間程度)。

はるか

はるか2024年は新NISAが控えており申請が集中する恐れがあるので、早めに手続きしておきましょう!

口座開設が完了したら通知が届きます。

通知に記載のID・パスワードで取引口座にログインして、投資する商品を選びましょう。

積み立て頻度、金額、資金の支払方法を選択し、注文内容を確認して発注すれば運用開始です。

まとめ つみたてNISAで長期的な資産形成をはじめよう

つみたてNISAは長期・積立・資産形成を目的とした税制優遇制度です。

スマホの手続きだけで100円から投資でき、積立条件も簡単に変更できるので、気軽にはじめてみてはいかがでしょうか。

最後にもう一度、内容を確認しましょう。

- 投資対象が低リスク・低コストの投資信託に限定されているため初心者でも安心

- 売却益・分配金が最長20年間非課税で受け取れる

- つみたてNISAは2023年で終了!2024年からは新NISAがはじまり非課税枠・上限が拡大する

NISAという言葉は耳にしたことがあっても詳しくは知らなかった、という人は損をしているかもしれません。

西山

西山将来に向けて低コストで資産形成をしたいという人は、ぜひつみたてNISAをはじめてみてください!

最後までお読みいただき、ありがとうございました。

つみたてNISAの仕組みに関するよくあるQ&A

- つみたてNISAで資産が増える仕組みは?

-

つみたてNISAで運用する投資信託には利益を再投資する複利の力が働きます。たとえば40万円を年利5%で20年運用すると106万円の資産となります。

- つみたてNISAの危険性は?

-

つみたてNISAは金融庁が推奨する資産形成の一つですが、「投資」であるため、元本割れのリスクもあります。元本を下回る可能性があることを理解しておきましょう。

- つみたてNISAはいつまで使える?

-

つみたてNISAは2023年を最後に制度が終了し、2024年からは新NISAへと制度が生まれ変わります。2023年までに積立投資した資産は非課税期間が終了するまで運用を続けられます。